インフレ情勢を把握するための米国経済指標ガイド

.jpg)

要旨

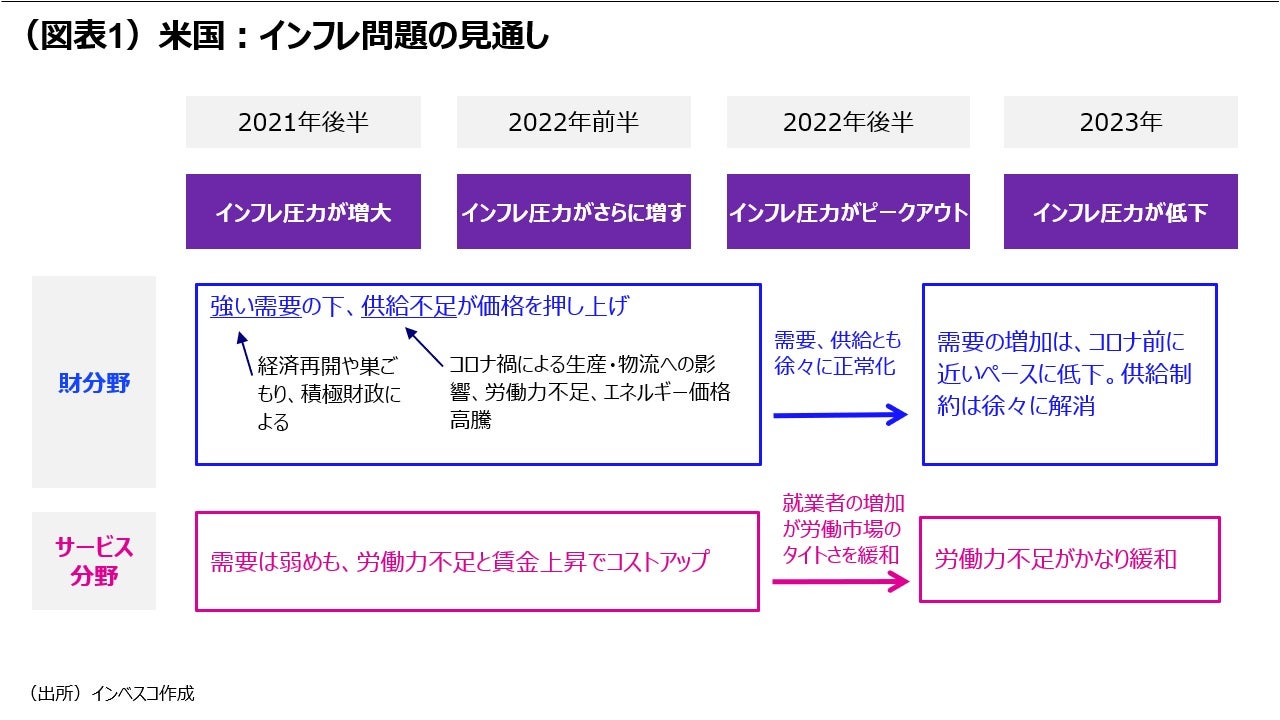

米国のインフレ情勢に金融市場の関心が集まる中、特に注目される経済諸指標を取り上げ、先行きを考察しました。米国のインフレについての私自身の基本的なビューは以前から変化しておらず、インフレは今年後半にピークアウトすると考えています。

需要関連の指標~消費の中身に注目

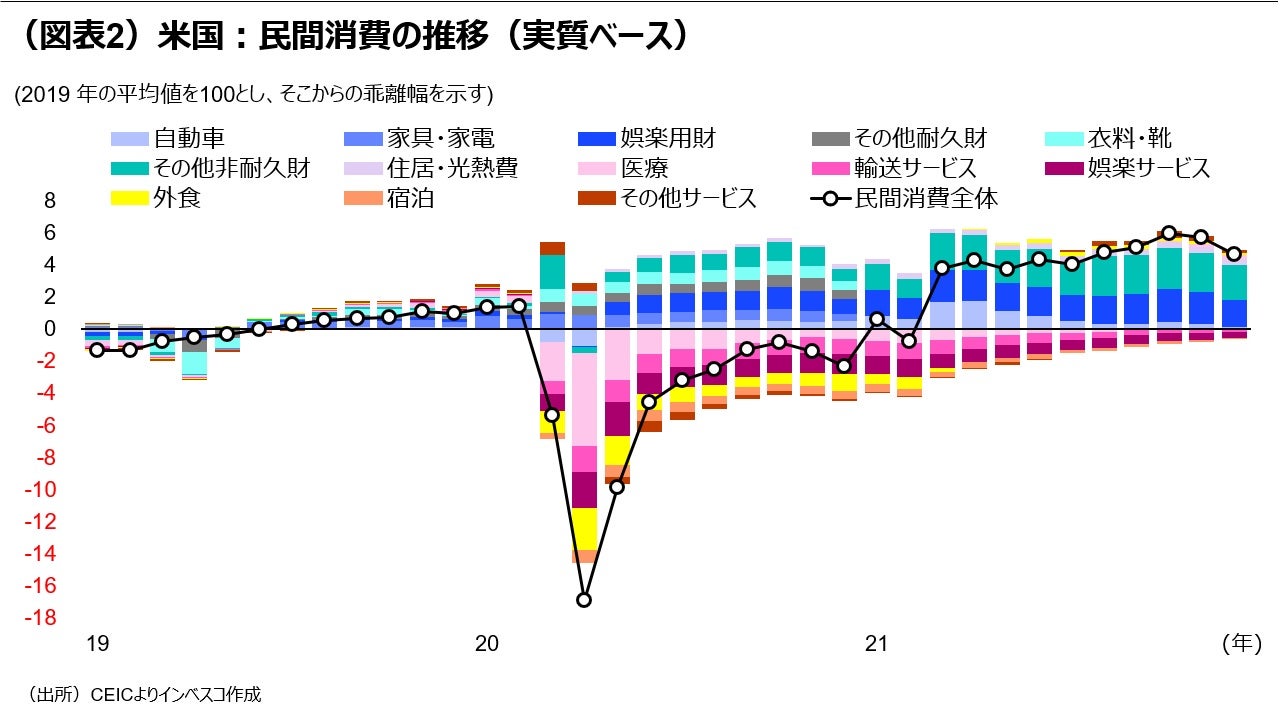

需要関連の指標としては、やはり民間消費が重要です。今後はオミクロン株による影響もあって一時的に財への需要が強まり、インフレ圧力が強まるとみられますが、4-6月期以降は消費が徐々にサービス分野にシフトし、財分野でのインフレ圧力は後退すると見込まれます。

供給関連の指標~ニューヨーク連銀が新しい指標を開発

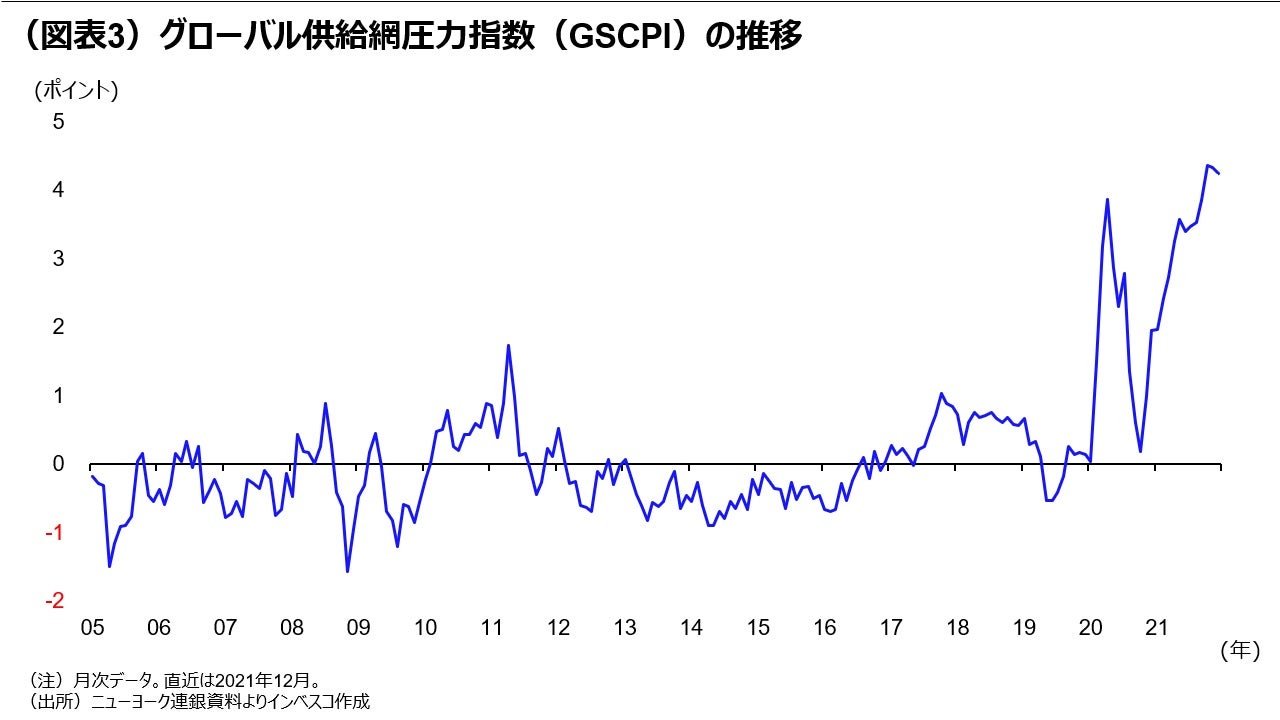

ニューヨーク連銀が直近で開発した指数は、グローバルな供給網において需要が供給に追いつかないことに伴うインフレ圧力がピークアウトしつつあることを示唆しています。

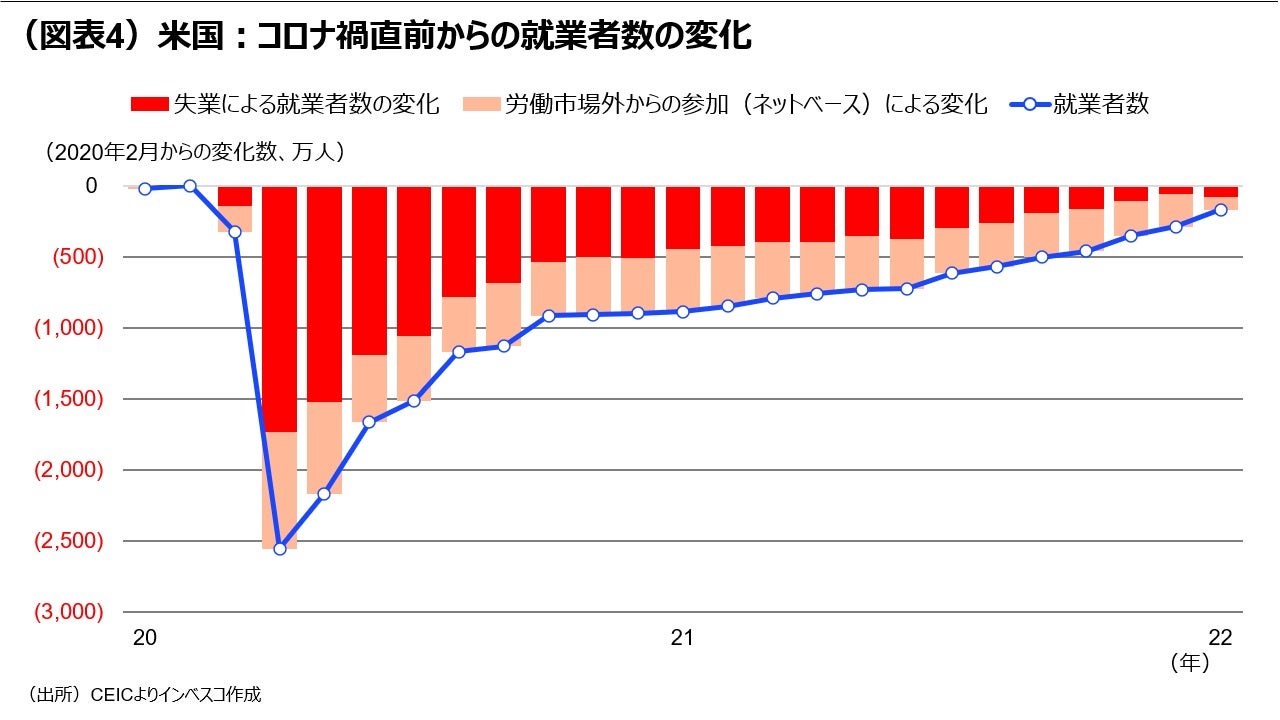

労働市場・所得関連の指標~賃金が重要。就業者数にも留意

1月分の雇用統計では、賃金が市場予想以上に上昇したものの、就業者数が大幅に増加した点は、労働力不足を和らげる効果を伴うインフレ抑制的な動きでした。私は就業者数が増加する動きが今後も継続することで、賃金上昇率が年後半から低下に向かう公算が大きいとみています。

インフレ、インフレ期待指標~ミシガン大学調査も重要。PPIにも注意

一方、1月におけるコアCPIの動きは、広範囲の財でインフレの動きが強まっていることを示しています。PPIレベルでの物価が上昇基調を保っていることを踏まえると、今後数カ月間においてはインフレ率が上振れる可能性が高いと見込まれます。当面は、これら諸指標から目が離せない展開が続くと考えられます。

FRB(米連邦準備理事会)が本格的な金融引き締めに向けてスタンスを変化させる中、米国のインフレ情勢がかつてなく金融市場参加者の注目を集めています。インフレの動きはFRBによる金融政策の方向性を左右するだけではなく、コスト上昇を通じて企業業績に影響するという点でも株式・債券市場へのインパクトをもたらします。米国のインフレについての私自身の基本的なビューは以前から変化しておらず、インフレは今年後半にピークアウトするという見方です(図表1をご参照ください)。当レポートでは、市場でのインフレに対する注目度がさらに上昇していることを受けて、米国のインフレ情勢の先行きを考える上で特に注目される経済諸指標とそれぞれの指標についての今後の方向性を考えたいと思います。

需要関連の指標~消費の中身に注目

米国のインフレが話題になる際には、半導体不足や港湾での混雑など供給サイドからのインフレ圧力が指摘されることが多いですが、現在のインフレの問題は、財などの分野で需要が強いことから生じている面もあることから、供給面だけではなく、需要面から分析する視点が欠かせません。

●実質民間消費(月次、直近での公表日は1月28日⦅12月分⦆)。実質GDPでみた米国経済全体の需要は2021年10-12月期において、コロナ直前(2019年10-12月期、以下同様とします)を既に3.1%上回っており、その強さがインフレ圧力の源泉です。中でも2021年通年のGDP全体の68.5%を占めた民間消費の2021年10-12月期の水準はコロナ直前を4.5%上回っており、特に重要です。民間消費のGDPベースでの指標は月次で公表されていますが、2021年中の大きな特徴は、政府による国民への給付金を背景として財消費が3~4月にピークを迎えた後も、デルタ株まん延の影響から比較的高水準で推移してきた点でした(図表2)。財消費は2021年10月から12月にかけて減少したものの、コロナ直前よりもなお12.6%高い水準であり、生産や流通といった供給サイドが円滑に対応できないことによる、需要サイドからの強いインフレ圧力をもたらしています。今後については、オミクロン株の感染拡大による巣ごもり消費、特に、ゲーム機などのエレクトロクス関連機器を含む「娯楽用財」の消費などが今後も強いまま推移することが予想されますので、今後2~3カ月間において財分野でのインフレ圧力がさらに強まるとみられます。しかし、その後、オミクロン株の感染拡大が落ち着いてくると予想される4-6月期以降は消費の軸足が財からサービスに徐々にシフトするとみられることから、財分野でのインフレ圧力が後退する一方、サービス分野でのインフレ圧力が強まる公算が大きいと考えられます。経済再開の動きは7-9月期までは加速すると見込まれますが、10-12月期には一段落し、米国の成長率が潜在成長率をやや上回るくらいの水準まで低下すると考えられ、需要サイドからのインフレ圧力は全体として和らいでいくと予想されます。

●ミシガン大学消費者マインド指数(月次、直近での速報値の公表日は2月11日⦅2月分⦆)、コンファレンスボード消費者信頼感指数(月次、直近での公表日は1月25日⦅1月分⦆)。民間消費の動きを測る先行指標として重要なのがこの2つの指標です。現在の金融市場では、消費が今後回復する前の段階において、オミクロン株の悪影響から消費者マインドが短期的にいったん悪化するとみられていることから、この2つの指標が短期的に低下したからといって市場でのインフレ警戒感が和らぐ可能性は低そうです。ただ、これらの消費者マインド指標が上振れる場合には、消費の強さが再認識されることで、需要サイドからのインフレに対する金融市場での警戒感が強まることが想定されます。

なお、固定資本形成(投資)については、2021年10-12月期の建設投資の水準はコロナ直前の水準を下回っていたものの、非建設投資については、コロナ直前の水準を8.7%上回っており、オミクロン株の感染拡大が落ち着いた後に到来するとみられる投資加速局面において、資本財・サービス分野でのインフレ圧力が高まる可能性が高いと考えられます。

供給関連の指標~ニューヨーク連銀が新しい指標を開発

●グローバル供給網圧力指数(月次)。供給サイドの問題は、個別の産業に関するデータが多いことから、これをマクロのデータで把握することは困難でした。そうした中、ニューヨーク連銀は既存の流通産業等のデータを活用する形でこの指数(GSCPI: Global Supply Chain Pressure Index)を開発し、今年1月初めに公表しました(図表3)。今後の公表タイミング等は現時点ではっきりしませんが、海運や電子部品、自動車部品等の分野で供給が需要に追い付かないことによって生じている価格上昇圧力を測る試みとして注目されます。同指数は2021年10月に過去最高水準を記録した後、11月、12月に若干低下しており、供給網の問題がもたらすインフレ圧力がピークアウトしつつあることを示唆しています。

労働市場・所得関連の指標~賃金が重要。就業者数にも留意

●平均時給、失業率、非農業部門雇用者増加数、労働参加率、就業者増加数(月次、直近での公表日は2月4日⦅1月分⦆)。雇用統計は、米国の経済指標の中で最も注目されていると言って良いでしょう。雇用統計は総合的に評価する必要があることは言うまでもありませんが、インフレが上振れる現在の局面において注目されやすいのは、平均時給です。労働市場のタイト化に伴って平均時給の上振れが続いており、1月の平均時給の伸び率は前月比で0.7%へと加速しました。1月分指標の公表後、金融市場においてインフレの上振れとFRBのタカ派化につながるとの懸念が強まったのはこのためです。その一方、1月には非農業部門雇用者数や就業者数がそれぞれ46.7万人、119.9万人もの大幅増を記録しました(図表4)。雇用者数や就業者数の大幅な増加は、その増加が需要の強さを示しており、消費者の購買力の増加につながるという意味ではインフレ的と言えますが、現在のように労働力不足が大きな問題になっている局面では、労働力不足を和らげるものとして、つまり、インフレ抑制的であると捉えるべきでしょう。雇用者数や就業者数の増加を背景に、労働参加率の上昇(2021年12月の61.9%から1月には62.2%へと上昇)があった点も重要であり、コロナ禍でいったんリタイアした層の一部が再び職場へと戻る動きが加速したことを示しています。過去数カ月で失業者数が大きく減少するとともに、労働参加率も上昇したことから、今後はこれまでほどの就業者数の増加は見込みにくい面はあるものの、私はその動きが小規模ながら続くことで、労働市場のタイトさが徐々に緩和され、賃金上昇率が年後半から低下に向かう公算が大きいとみています。その一方で、今後、雇用者数や就業者数がほとんど伸びなくなるような場合には、賃金上昇によるインフレ圧力が強まる公算が大きく、金融市場ではFRBによる想定以上の金融引き締めへの懸念が強まると思われます。

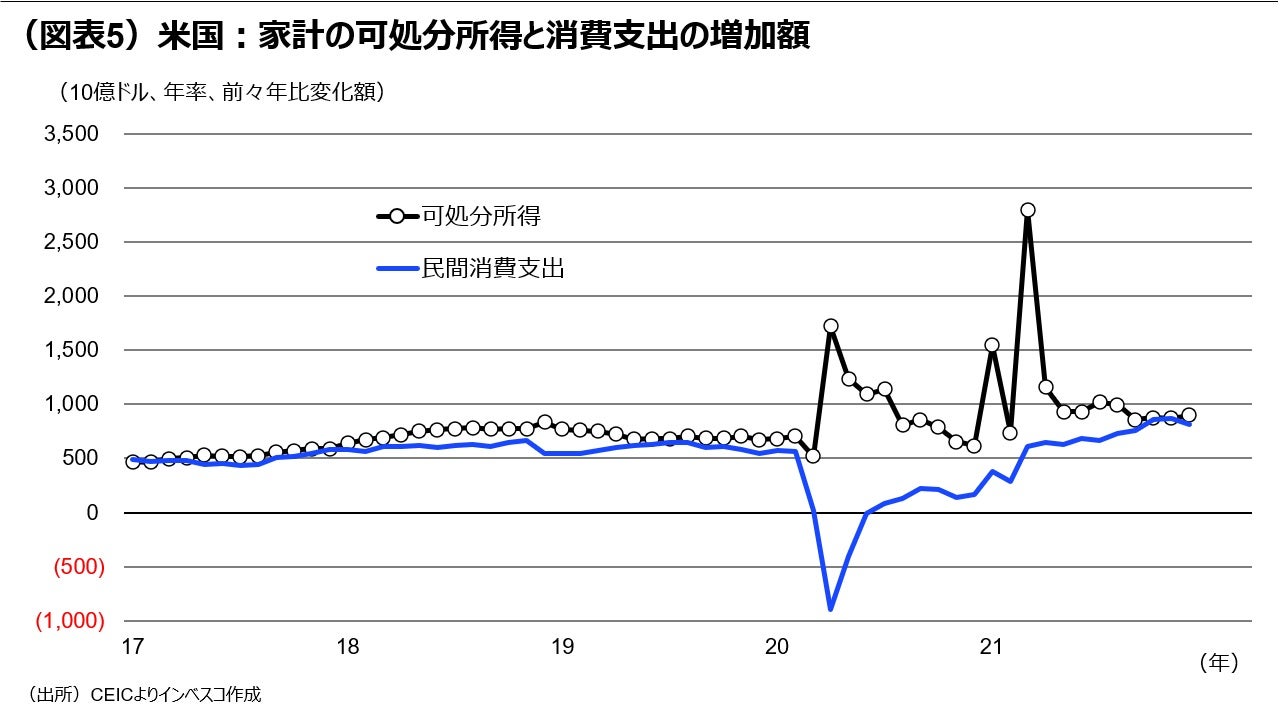

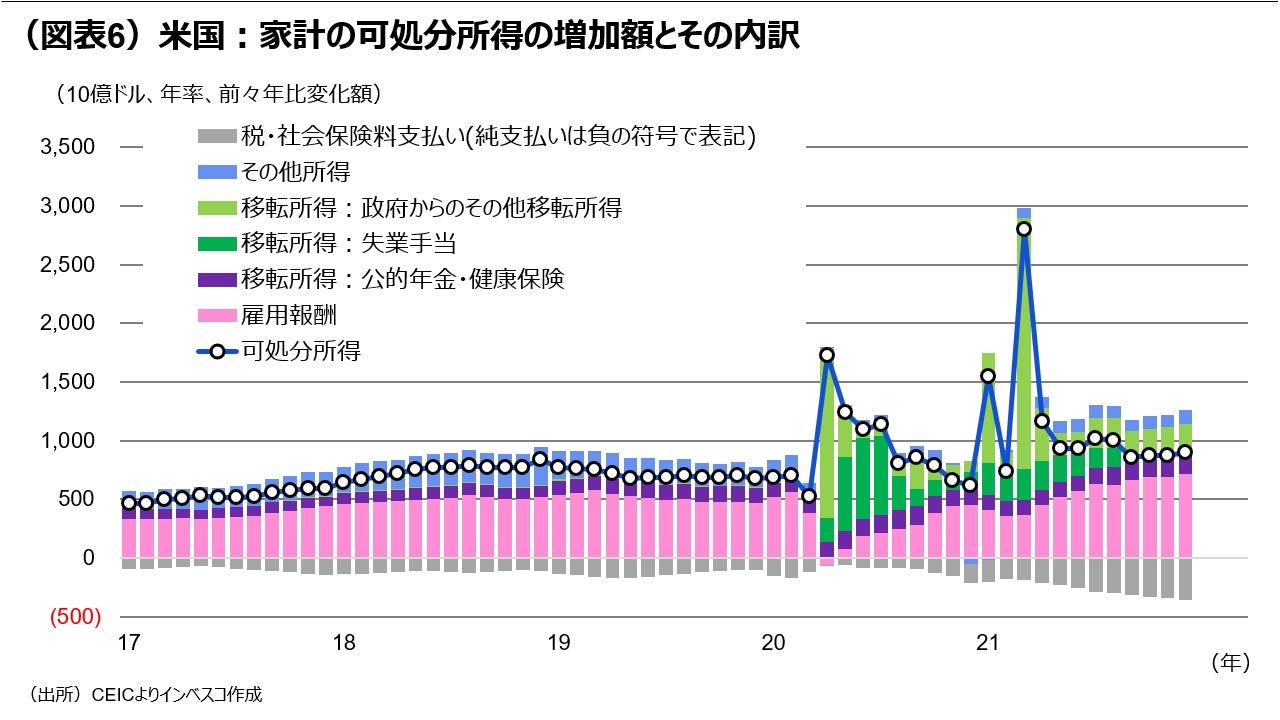

●可処分所得(月次、直近での公表日は1月28日⦅12月分⦆)。家計の可処分所得の動きも無視できません。これは2021年の夏場までは、家計の可処分所得の伸びが民間消費の伸びを上回っていたこと、つまり、民間消費が可処分所得の伸びに追いついていなかったことから、民間消費が増加する余地、つまり需要サイドからのインフレ圧力が強まる余地が残っていたためです(図表5)。しかし、昨年末にかけてコロナ直前からの民間消費の増加分が可処分所得の増加分に追いつきました。これによって、消費が予想外に上振れてインフレ圧力が強まる可能性は低下したと言えるでしょう。また、12月までは家計の可処分所得の増加に対して、失業手当以外の政府からの移転所得がプラスに寄与していましたが、連邦政府による子供手当てプログラムが12月末に失効したことから、今年1月以降はこの要因が可処分所得の増加を抑えるとみられ、その分だけ需要面からのインフレ圧力が抑制されると考えられます(図表6)。

インフレ、インフレ期待指標~ミシガン大学調査も重要。PPIにも注意

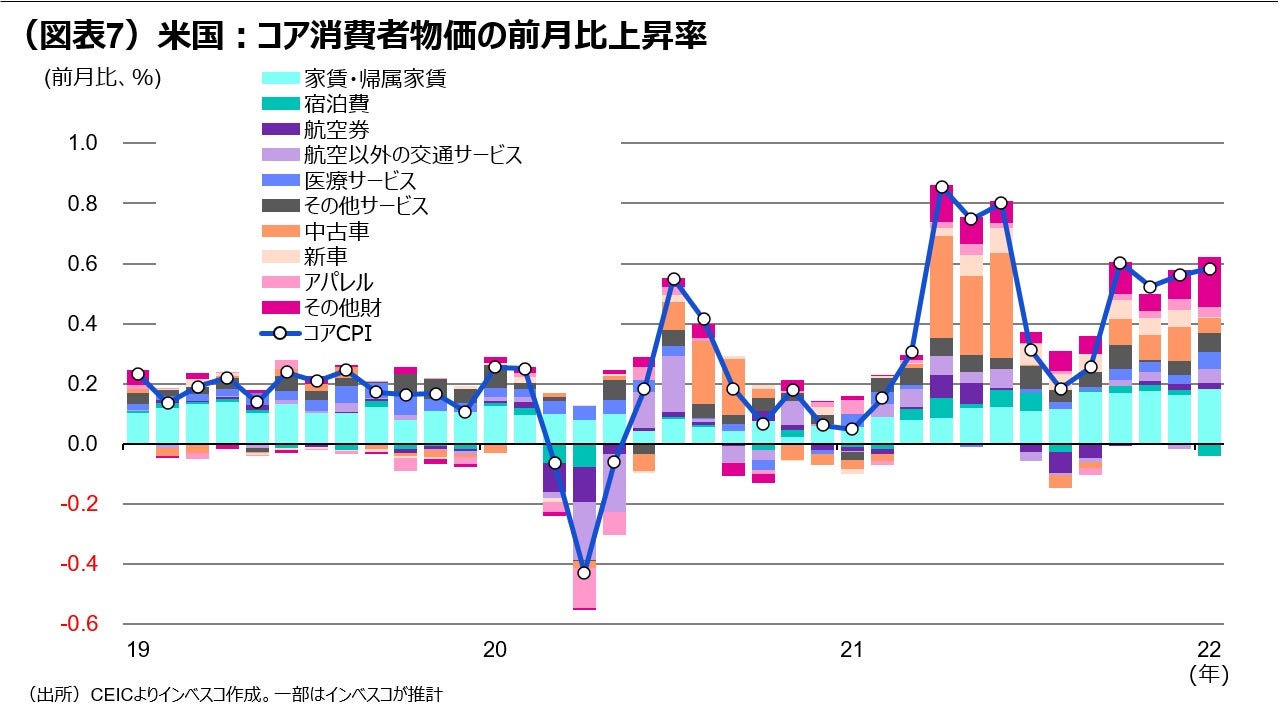

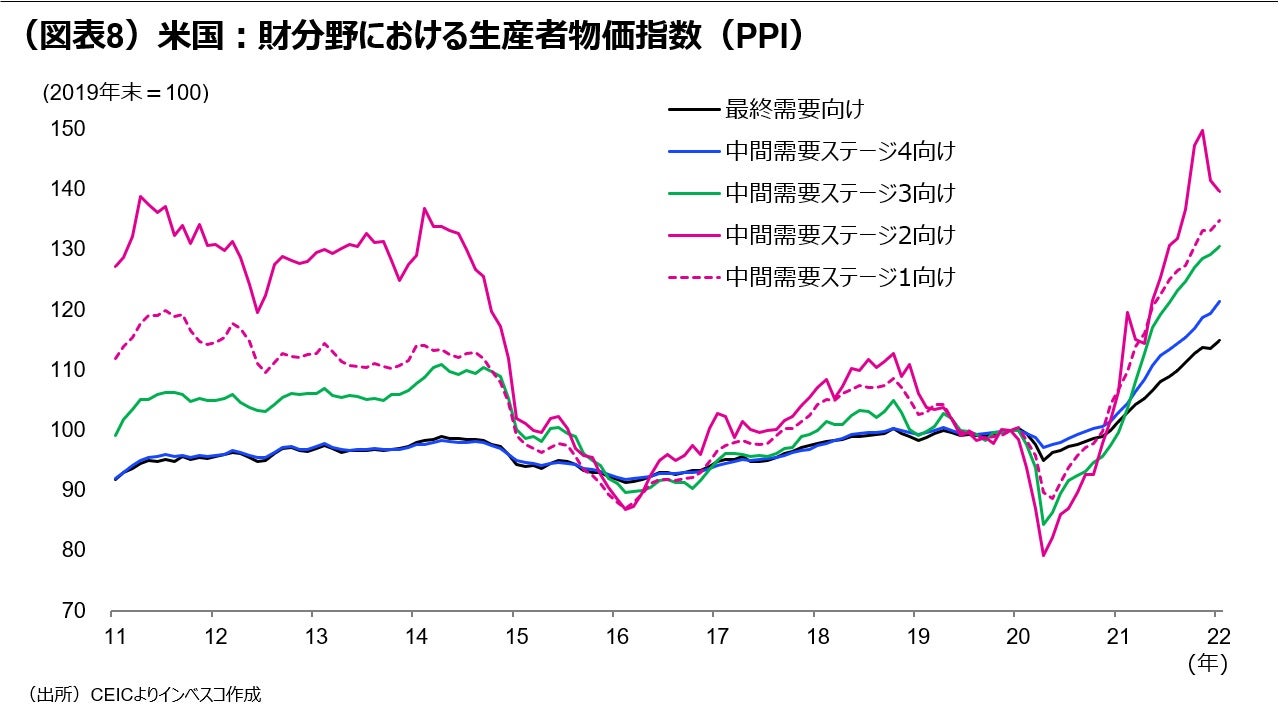

●CPI(月次、直近での公表日は2月10日⦅1月分⦆)、PPI(月次、直近での公表日は2月15日⦅1月分⦆)、民間消費デフレータ(月次、直近での公表日は1月28日⦅12月分⦆)。インフレ指標そのものはインフレ情勢を判断するうえでは最も重要ですが、どのような項目がどのような形でインフレの上振れをもたらしているかを判断し、今後のインフレを見通す上でも注目されます。FRBは、その政策遂行においては民間消費デフレータの動きを最も重視しているとみられますが、これを算出するうえでの基礎統計となるのが消費者物価指数(CPI)と生産者物価指数(PPI)であり、特にCPIが重要です。1月分のCPI上昇率は前年同月比で7.5%と、1982年2月以来の歴史的な高水準を記録しました。1月におけるコアCPIの動きをみると(図表7)、過去数カ月間において住宅価格の高騰を背景とした家賃の上昇による寄与が比較的大きいままであった一方、2021年12月までCPI全体の上昇に寄与してきた自動車(新車・中古車)価格の上昇が抑えられたにもかかわらず、「その他の財」項目など、より幅広い分野で財価格が上昇したことがわかります。一方、PPIの財分野の動きをみると(図表8)、最終需要向けの物価の上昇が続く中、中間需要のほとんどのレベルでも物価が上昇しています。この点は、足元での生産者段階での物価上昇が、少なくとも今後しばらくの間、消費者段階での物価上昇につながりやすいことを示唆しています。

●ミシガン大学サーベイによる5~10年先の期待インフレ率(月次、直近での速報値の公表日は2月11日⦅2月分⦆)、ニューヨーク連銀による3年先の期待インフレ率(月次、直近での速報値の公表日は2月14日⦅1月分⦆ )。足元でインフレ率の上振れが続いているのは、コロナ禍による影響が顕在化している面が大きく、その意味では、消費者による中長期の期待インフレ率はそれほど上昇していません。2月分のミシガン大学による消費者サーベイでは、長期の期待インフレ率は3.1%にとどまっていました。しかし、今後の高めのインフレ率が続く場合、消費者や企業の長期的な期待インフレ率が上昇してしまい、インフレ率がFRBの目標である2%を大きく超える水準で長い期間にわたって続くリスクが高まります。実際に長期の期待インフレ率が上昇する場合、FRBは景気を冷やすリスクを覚悟して引き締め政策を強化すると見込まれますので、この指標には注意する必要があります。一方、ニューヨーク連銀の消費者向けサーベイによる3年先の期待インフレ率データも合わせて注目されます。こちらは2021年9月と10月に実施されたサーベイでは4.2%まで上昇しましたが、その後低下に転じており、1月分サーベイでは前月から0.5%低下して3.5%となっています。中期のインフレ期待が低下してきた点は、FRBが過度にタカ派化することを抑制する要素と考えられます。

米国は、今後本格的な利上げ局面に入りますが、上記の諸指標は米国のインフレ情勢を映す材料として、また、FRBの金融政策を左右する材料として、これまで以上に金融市場で注目されていくとみられます。

MC2022-022

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html