戦術的資産配分:2023年12月号

インフレ率の低下見通しが世界の市場心理を押し上げ。

欧州の成長にシクリカルな底打ちの兆しが見られることから、リスク資産をオーバーウェイトする一方、米国以外の株式を選好。

要約

- ソリューションでは、世界的なサイクルの回復に向けたポジションを維持しています。インフレ率の低下が市場心理を好転させ、利下げ期待と成長率の改善を促しています。

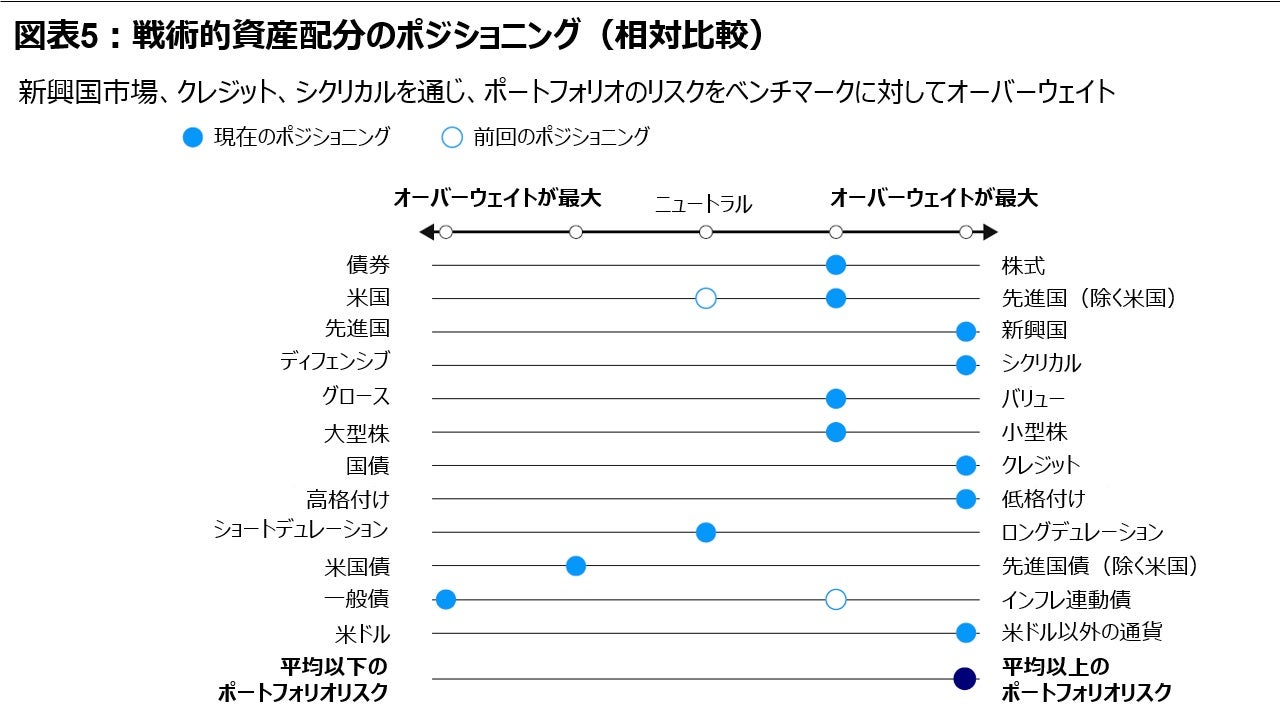

- グローバル戦術的配分モデル1では、引き続きポートフォリオのリスクをオーバーウェイトし、債券よりも株式、新興国市場、バリュー株、中小型株を選好しています。欧州の成長が底を打つと予想し、米国以外の先進国株式を選好します。低格付けクレジットをオーバーウェイト、デュレーションを中立、米ドルをアンダーウェイトします。

マクロ・アップデート

成長

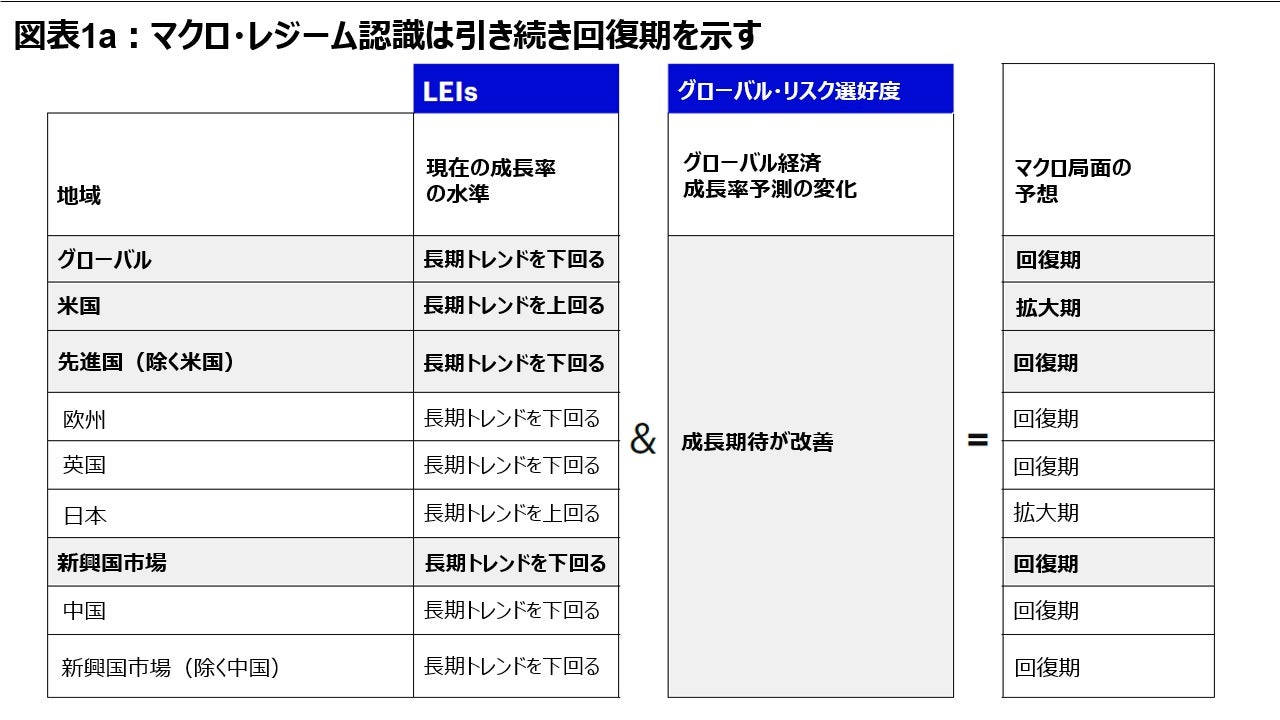

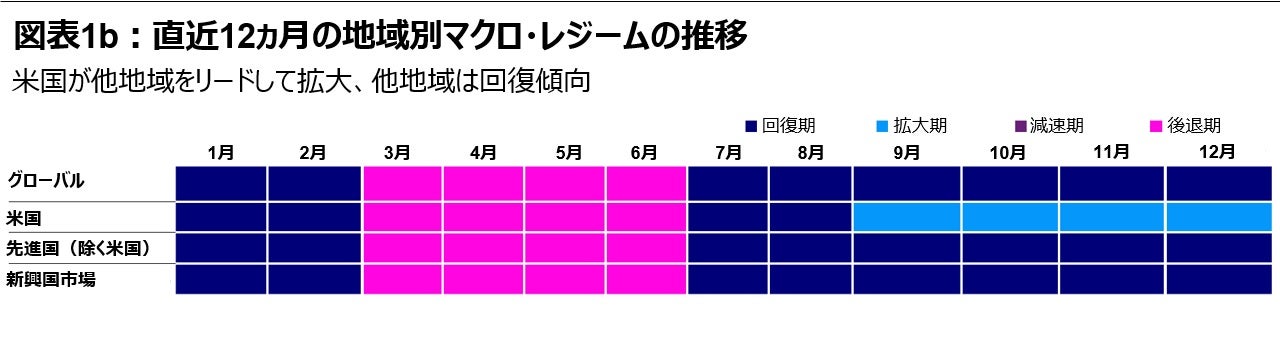

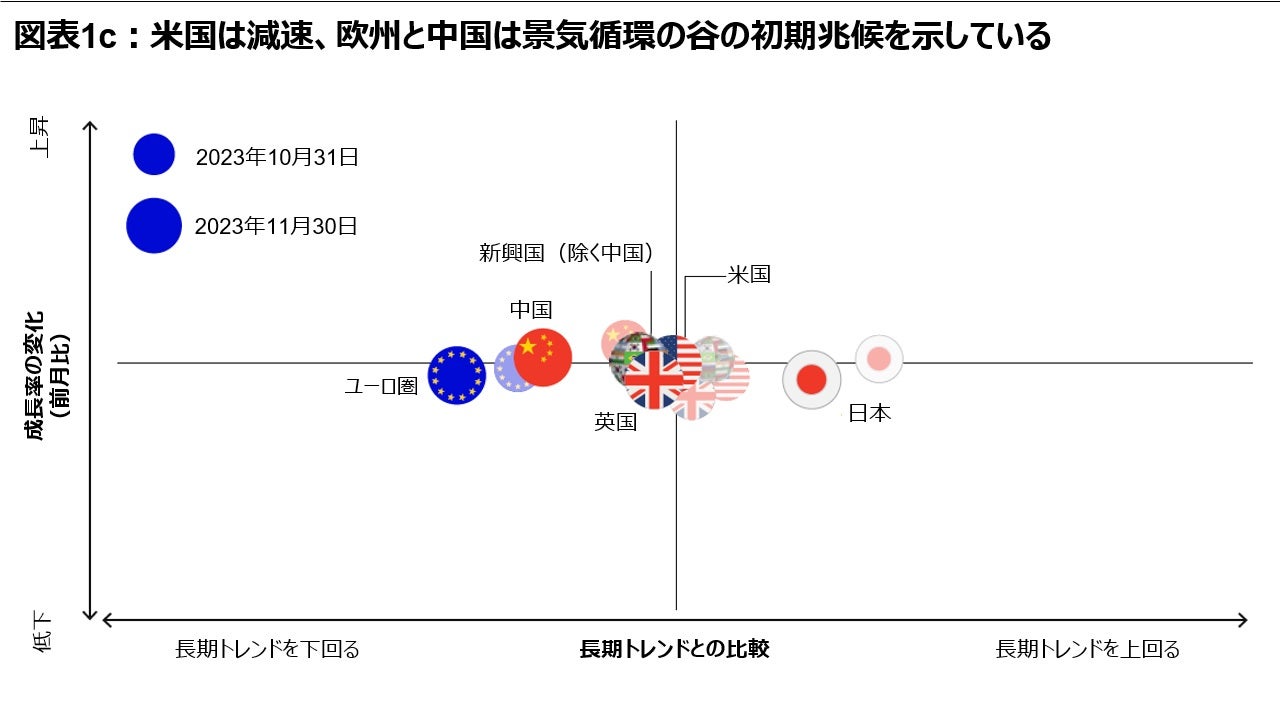

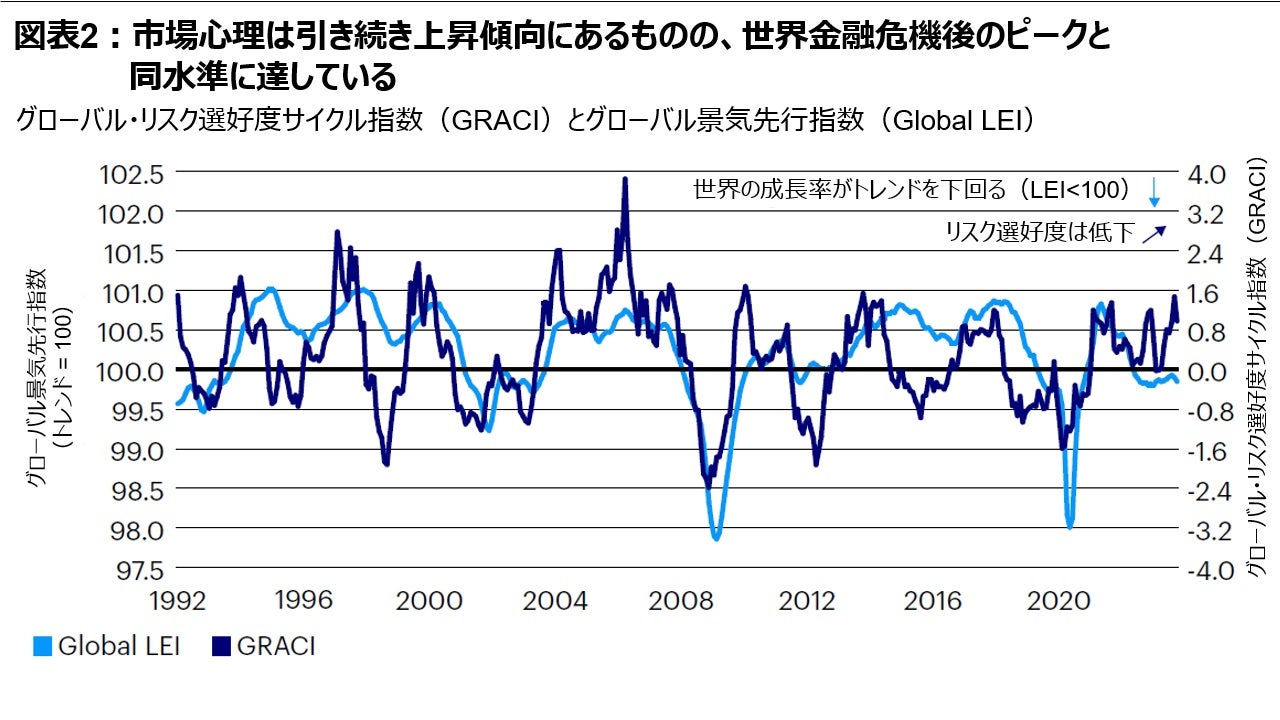

世界的な成長の勢いは引き続き弱まりつつあるものの、概ね安定しています。しかし、ソリューション独自の先行経済指標は現在、景気サイクルがばらつく可能性を示唆しており、米国と比較して欧州や新興国市場が有利になっています。これは第1四半期以来のことであり、市場のコンセンサスはこの状況を織り込んでいない可能性があります。先月に続き、米国の先行指標では、消費者マインド調査、製造業景況調査、鉱工業受注がさらに弱い結果となりましたが、住宅指標は引き続き安定しています。他方、数四半期にわたり景気低迷が続いた後、製造業の生産予測、受注、在庫など、欧州の成長を示す先行指標は、短期的な安定化またはサイクルの底打ちを示唆しており、地域間の景気サイクルがばらつく可能性を示唆しています。同様に、中国やその他のアジア諸国からのデータも、同様の安定化を確認し、景況調査や鉱工業生産が改善したことで、今後数カ月は景気循環の勢いがプラスに転じるとの見通しを示しました。不動産市場は引き続き低迷していますが、幾分安定しています。3カ月連続のマイナス・リターンの後、11月の世界の株式市場は目覚しい反発を見せ、債券市場を上回りました。一方、信用スプレッドもハイ・イールド社債、投資適格債、新興国債券で大幅に縮小しました。インフレ率の想定外の下振れは、ソフトランディングへの楽観論と2024年の利下げ期待を受け、米ドル安の一因となりました。全体として、ソリューションの世界経済のマクロレジーム(市場局面)は、世界的なリスク選好度が上昇傾向にあり、長期トレンドを下回る成長と成長回復の見込みから、世界経済が依然として回復基調にあることを示唆しています(図表1、2をご参照)。興味深いことに、この市場心理のバロメーターは現在、世界金融危機後のシクリカルなピークと同水準に達しており、最近のデータは市場のパフォーマンスを左右する非常に重要な要因である可能性が高くなっています。

全体として、ソリューションの世界経済のマクロレジーム(市場局面)は、世界的なリスク選好度が上昇傾向にあり、長期トレンドを下回る成長と成長回復の見込みから、世界経済が依然として回復基調にあることを示唆しています。

出所:ブルームバーグ、マクロボンド、Invesco Solutions調査・試算。Invesco Solutionsの独自先行経済指標。マクロ局面のデータは2023年11月30日現在。景気先行指数(LEI)は、経済成長の水準を示す独自の先行指標。グローバル・リスク選好度サイクル指数(GRACI)は、市場のリスクセンチメントを示す独自の指標。先進国(除く米国)には、ユーロ圏、英国、日本、スイス、カナダ、スウェーデン、オーストラリアが含まれる。新興国市場には、ブラジル、メキシコ、ロシア、南アフリカ、台湾、中国、韓国、インドが含まれる。

出所:Invesco Solutions、2023年11月30日現在。

米国の景気先行指標は、消費者心理調査、製造業景況調査、鉱工業受注が低調であったものの、住宅指標は安定していました。

出所:ブルームバーグ、マクロボンド、Invesco Solutions調査・試算。Invesco Solutionsの独自先行経済指標。マクロ局面のデータは2023年11月30日現在。景気先行指数(LEI)は、経済成長の水準を示す独自の先行指標。グローバル・リスク選好度サイクル指数(GRACI)は、市場のリスクセンチメントを示す独自の指標。過去のパフォーマンスは、将来の運用成果を保証するものではありません。

興味深いことに、この市場心理のバロメーターは現在、世界金融危機後のシクリカルなピークと同水準に達しており、最近のデータは市場のパフォーマンスを左右する非常に重要な要因である可能性が高くなっています。

出所:ブルームバーグ、MSCI、FTSE、Barclays、JPMorgan、Invesco Solutions調査・試算。1992年1月1日から2023年11月30日までのデータ。Invesco Investment Solutionsの独自先行経済指標。景気先行指数(LEI)は、経済成長の水準を示す独自の先行指標。グローバル・リスク選好度サイクル指数(GRACI)は、市場のリスクセンチメントを示す独自の指標。過去のパフォーマンスは、将来の運用成果を保証するものではありません。

インフレ

過去数カ月にわたって論じてきたように、安定した成長と安定した雇用と相まってインフレが減速していることが、リスク資産のアウトパフォームの主なカタリスト(触媒)であり続けていると考えています。

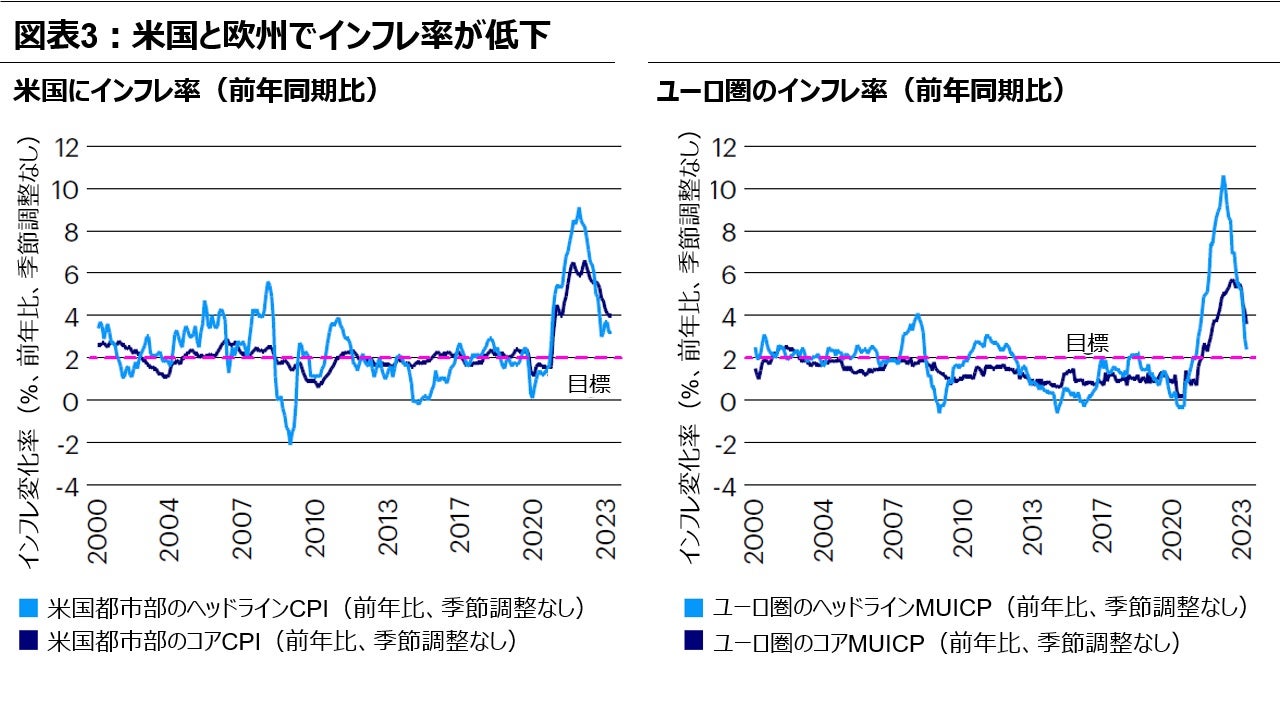

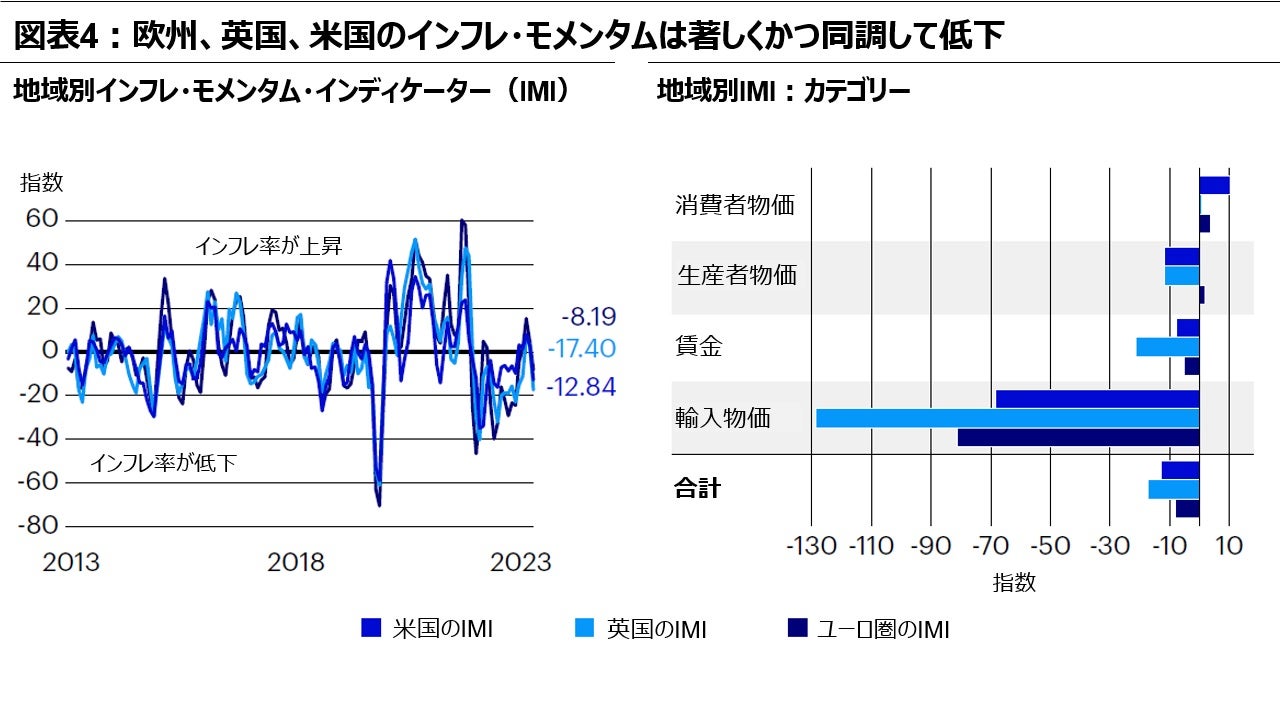

過去数カ月にわたって論じてきたように、安定した成長と安定した雇用と相まってインフレが減速していることが、リスク資産のアウトパフォームの主なカタリスト(触媒)であり続けていると考えています。直近1カ月の動向は、このゴルディロックス(適温相場)シナリオを強く裏付けているようです。米国、欧州、新興国のインフレ率の想定外の下振れは、株式市場の好反応と2024年の大幅利下げへの価格設定とが同時に起こりこました。直近2カ月間の世界のエネルギー価格が16%下落したことは、もし反転しなければ、今後数カ月間、あるいは数四半期にわたって、ヘッドラインCPIとコアCPI統計に更なる下押し圧力をかけ、インフレ率を金融政策目標と一致する水準に戻すことを可能にするでしょう(図表3をご参照)。加えて、原油市場では先物カーブが大幅にスティープ化し、12カ月物ブレント先物はスポット価格に対して12ドルのディスカウントから3ドルのディスカウントに転じています。実際、ソリューションのインフレ・モメンタム・インディケーターは、輸入物価(主にエネルギー価格と食品価格に牽引される)の顕著な低下を示唆しており、これは歴史的に、消費者物価や生産者物価のような、変動の少ない他のカテゴリーの転換点につながってきました(図表4をご参照)。

全体として、成長、雇用、インフレの推移は、当面のリスク資産の良好な背景を支持し続けています。

インフレ率の想定外の下振れは、ソフトランディングへの楽観論と2024年の利下げ期待をもたらし、米ドル安の一因となりました。

出所:ブルームバーグ、2023年11月30日現在のデータ、Invesco Solutions調査・試算。

実際、ソリューションのインフレ・モメンタム・インディケーターは、輸入物価(主にエネルギー価格と食品価格に牽引される)の顕著な低下を示唆しており、これは歴史的に、消費者物価や生産者物価のような、変動の少ない他のカテゴリーの転換点につながってきました

出所:ブルームバーグ、2023年11月30日現在のデータ、Invesco Solutions調査・試算。米国のインフレ・モメンタム・インディケーター(IMI)は、消費者物価や生産者物価、インフレ期待調査、輸入物価、賃金、エネルギー価格などの指標を対象に、過去3カ月間のインフレ統計の変化を測定します。プラス(マイナス)は、過去3カ月の平均でインフレ率が上昇(低下)していることを示します。

投資ポジショニング

米国株のエクスポージャーを減らし、先進国株(除く米国)をオーバーウェイト・ポジションに変更しました。

今月はポートフォリオのポジショニングを若干変更しました。グローバル戦術的配分モデルでは、ベンチマーク対比のリスクをオーバーウェイトするスタンスを維持し、債券に対して株式をオーバーウェイトし、新興国市場、シクリカル・セクター、バリュー株、モメンタムが良好な中小型株を選好します。米国株のエクスポージャーを減らし、先進国株(除く米国)をオーバーウェイト・ポジションに変更しました。債券では、低格付けセクターを通じたクレジット・リスクを引き続き高めし、デュレーションは中立を維持し、インフレ連動債のエクスポージャーを縮小しました。米ドルについては引き続きアンダーウェイトとます(図表5~8をご参照)。

詳細:

ソブリン債については、インフレ・モメンタムがマイナスの領域になっていることから、先進国市場全体でインフレ連動債のエクスポージャーをアンダーウェイトに変更し、一般債を選好します。

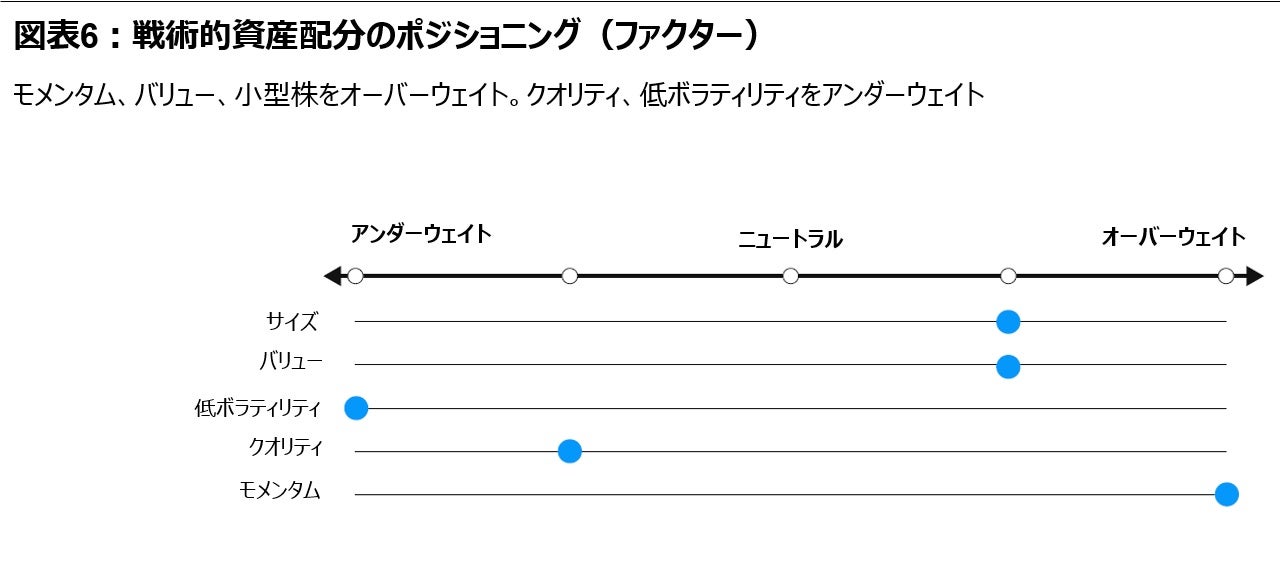

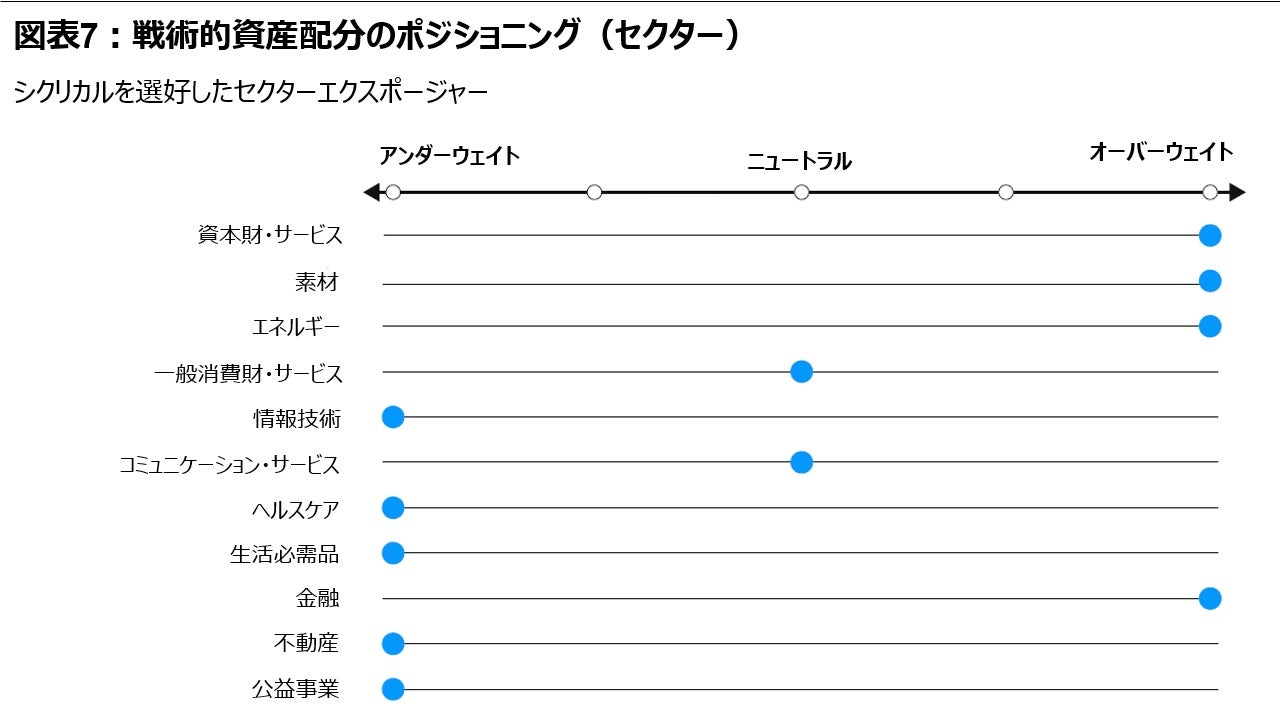

- 株式では、バリュー株や中小型株など、営業レバレッジが高く、成長期待の反発に対する感応度が高いシクリカル・ファクターをオーバーウェイトする一方、低ボラティリティ、クオリティ、大型株などのディフェンシブ・ファクターをアンダーウェイトします。同様に、ヘルスケア、生活必需品、公共事業、テクノロジー株よりも、金融、資本財・サービス、素材、エネルギーなどのシクリカル・セクターへのエクスポージャーを選好します。地域別には、リスク選好度の改善と米ドル安期待に支えられ、引き続き新興国市場のオーバーウェイトを維持し、米国と他の先進国市場間の景気先行指標におけるシクリカルなばらつきへの見方を受けに、先進国株式(除く米国)をオーバーウェイトに変更します。

- 債券では、ハイ・イールド債、バンクローン、新興国市場ハード・カレンシー債を通じ、クレジット・リスク2のオーバーウェイトを維持しています。クレジット・スプレッドは直近1カ月間に大幅に縮小しましたが、ボラティリティは引き続き抑制され、クレジット市場は良好なマクロ環境を背景に安定した利回りを提供すると予想されます。クレジット資産ついては、キャピタルゲインよりもむしろ、国債に対するインカムの優位性に限定されます。ソブリン債については、インフレ・モメンタムがマイナスの領域になっていることから、先進国市場全体でインフレ連動債のエクスポージャーをアンダーウェイトに変更し、一般債を選好します(図表4をご参照)。

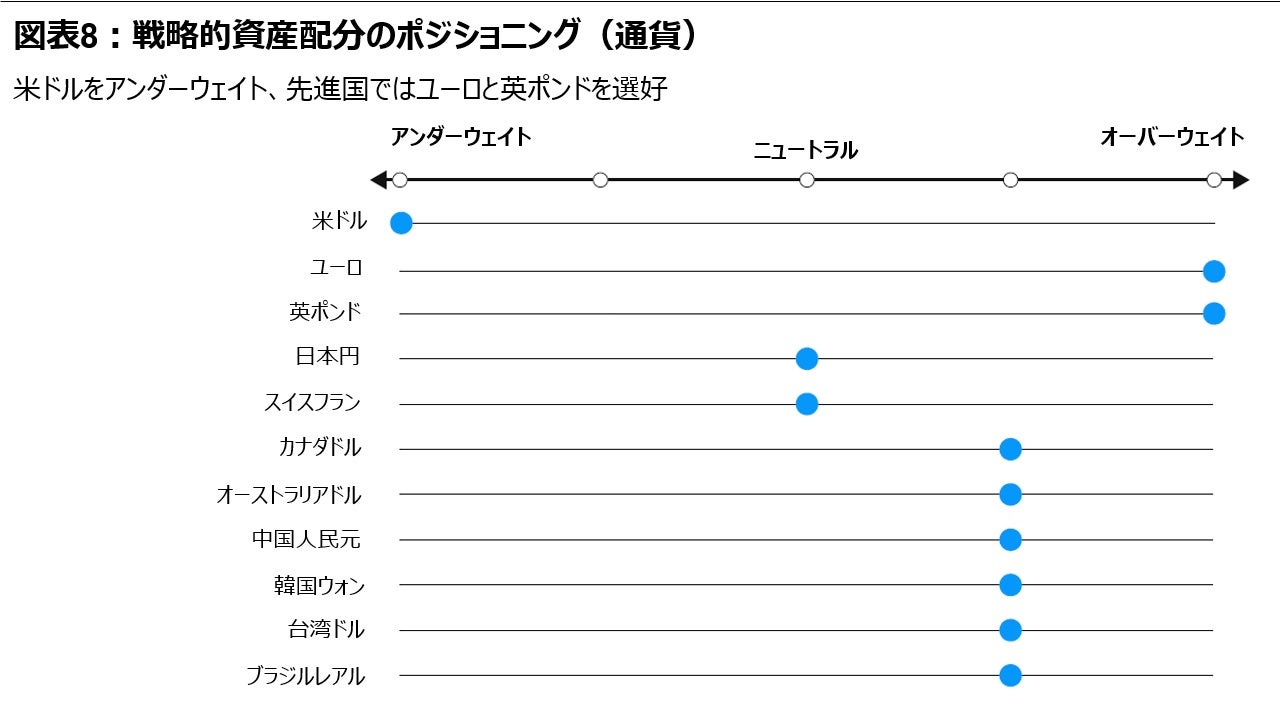

- 為替では、景気回復局面では通常、リフレーションによる米国以外の資産への力強いフローを伴うため、米ドルをアンダーウェイトとします。しかし、利回り格差は依然として外国通貨に対する米ドルを支えていますが、この弱気ポジションには逆風となっています。先進国市場では、ユーロ、英ポンド、ノルウェークローネ、スウェーデンクローネ、シンガポールドルを、スイスフラン、日本円、豪ドル、カナダドルに対して選好します。新興国市場では、韓国ウォン、メキシコペソ、タイバーツ、中国人民元などのような利回りで割高な通貨に対して、コロンビアペソ、ポーランドズロチ、南アフリカランドのような魅力的なバリュエーションを持つ高利回りの通貨を選好しますが、米ドル安シナリオではこれらの通貨が好調に推移すると予想されます。

出所:Invesco Solutions、2023年11月30日。米ドル以外の通貨は、MSCI ACWIインデックスの通貨構成に代表される外国為替エクスポージャーで示されています。例示的目的のみ。

出所:Invesco Solutions、2023年11月30日。例示的目的のみ。ニュートラルとは、均等に加重されたファクター・ポートフォリオを指します。

出所:Invesco Solutions、2023年11月30日。例示的目的のみ。独自のセクター分類手法に基づくファクターおよびスタイル配分から導き出されたセクター配分です。2023年9月30日現在。シクリカル:エネルギー、金融、資本財・サービス、素材。ディフェンシブ:生活必需品、ヘルスケア、情報技術、不動産、公益事業。ニュートラル:一般消費財・サービス、コミュニケーション・サービス。

出所:Invesco Solutions、2023年11月30日。例示的目的のみ。通貨配分プロセスでは、外国為替市場における次の4つの要因を考慮します。1)世界の他の地域に対する米国の金融政策、2)コンセンサス予想に対する世界の成長率、3)通貨利回り(すなわちキャリー)、4)通貨の長期的なバリュエーション。

当資料ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)のグループに属する運用プロフェッショナルが英文で作成したものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。内容には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

受託資産の運用に係るリスクについて

受託資産の運用にはリスクが伴い、場合によっては元本に損失が生じる可能性があります。各受託資産へご投資された場合、各受託資産は価格変動を伴う有価証券に投資するため、投資リスク(株価の変動リスク、株価指数先物の価格変動リスク、公社債にかかるリスク、債券先物の価格変動リスク、コモディティにかかるリスク、信用リスク、デフォルト・リスク、流動性リスク、カントリー・リスク、為替変動リスク、中小型株式への投資リスク、デリバティブ.金融派生商品.に関するリスク等)による損失が生じるおそれがあります。ご投資の際には、各受託資産の契約締結前書面、信託約款、商品説明書、目論見書等を必ずご確認下さい。

受託資産の運用に係る費用等について

投資一任契約に関しては、次の事項にご留意ください。【投資一任契約に係る報酬】直接投資の場合の投資一任契約に係る報酬は契約資産額に対して年率0.88%(税込)を上限とする料率を乗じた金額、投資先ファンドを組み入れる場合の投資一任契約に係る報酬は契約資産額に対して年率0.605%(税込)を上限とする料率を乗じた金額が契約期間に応じてそれぞれかかります。また、投資先外国籍ファンドの運用報酬については契約資産額に対して年率1.30%を上限とする料率を乗じた金額が契約期間に応じてかかります。一部の受託資産では投資一任契約に加えて成功報酬がかかる場合があります。成功報酬については、運用戦略および運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。【特定(金銭)信託の管理報酬】当該信託口座の受託銀行である信託銀行に管理報酬をお支払いいただく必要があります。具体的料率については信託銀行にご確認下さい。【組入有価証券の売買時に発生する売買委託手数料等】当該費用については、運用状況や取引量等により変動するものであり、事前に具体的な料率、金額、上限または計算方法等を示すことができません。【費用合計額】上記の費用の合計額については、運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。

3287937-JP

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html