1970年代型スタグフレーションは起きるか?

要旨

1970年代の教訓が中央銀行による強力な引き締めを促す

グローバル金融市場は1970年代の亡霊におびえています。1970年代に発生したインフレ率の急激な加速の背景には、単に原油価格の高騰だけではなく、インフレ期待が大きく上振れたことによって消費者や企業の中長期によるインフレ期待が大きく上昇して、インフレマインドの高まりがさらなるインフレをもたらしたこともありました。欧米の中央銀行当局者が、中長期のインフレ期待が上昇しないように配慮した政策運営を行っているのは、1970年代の苦い経験を繰り返さないようにとの意図があると考えられます。

1970年代型のスタグフレーションが今回起きにくい4つの理由

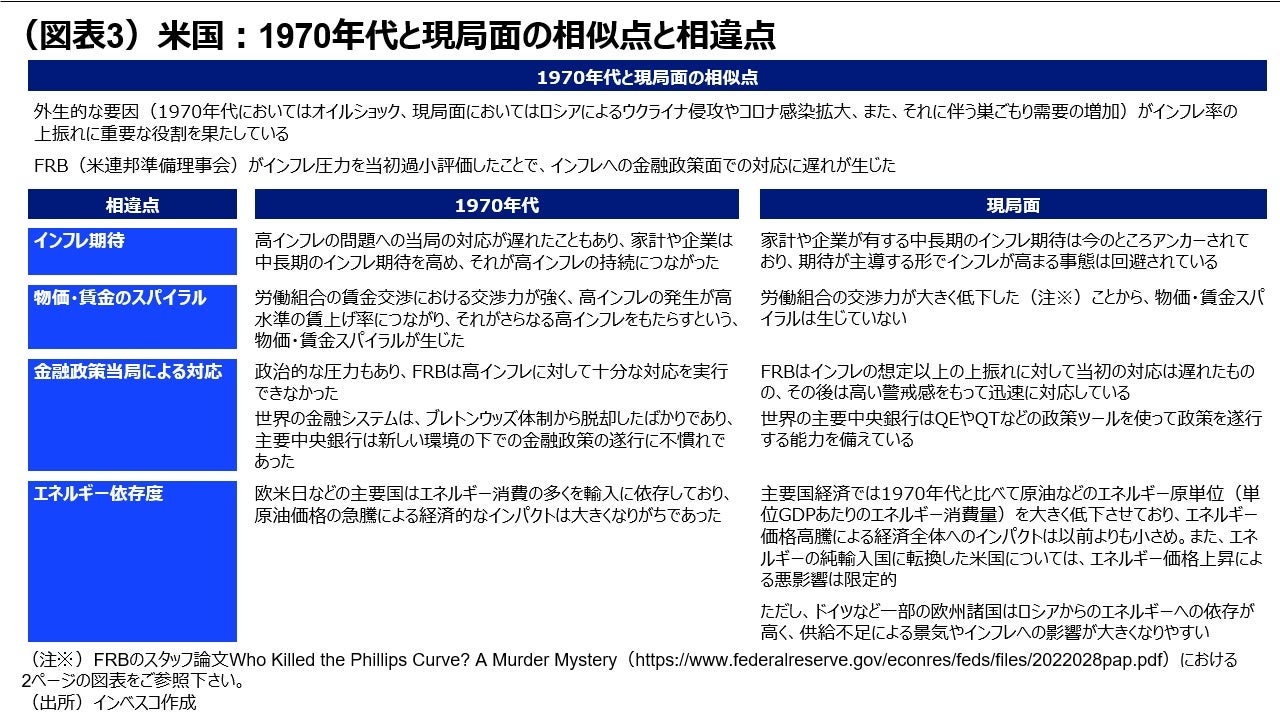

私は、現局面は、①中長期のインフレ期待がおおむねアンカーされている(安定的に維持されている)こと、➁物価・賃金のスパイラルがみられないこと、➂金融政策当局がよりインフレ抑制的に行動していること、④経済のエネルギー依存度が1970年代よりも低下したこと—の4点において1970年代と大きく異なっており、今後のスタグフレーションの発生確率を抑制すると考えています。

ただし、今の中央銀行が万能でもない―供給サイドはコントロール困難

もっとも、中央銀行がインフレ抑制のためにできるのは基本的には需要サイドのコントロールにすぎないことには注意が必要です。供給サイドの問題が手に負えないほど深刻化する場合には、スタグフレーションが生じる可能性は否定できません。特に、ロシアによる欧州向け天然ガス供給の再削減などの理由で供給サイドからのインフレ圧力が高まる場合、消費者や企業が抱く中長期のインフレ期待が大きく上昇し、中央銀行による金融引き締め政策の想定以上の強化を経てスタグフレーションが起きるリスクが高まります。資産運用面では、これらのリスクの存在を念頭に置いて、インフレに対するヘッジを含め、ポートフォリオの分散を維持しながら投資を継続することが重要でしょう。

1970年代の教訓が中央銀行による強力な引き締めを促す

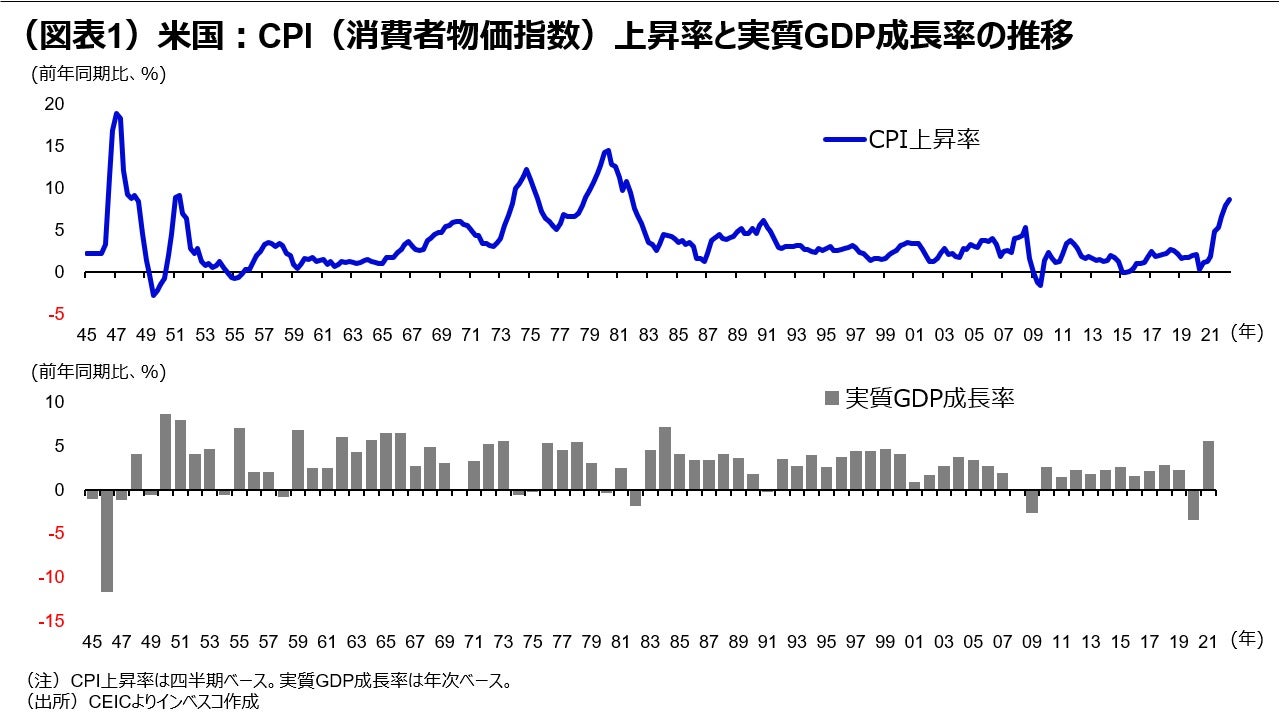

グローバル金融市場は1970年代の亡霊におびえています。2022年6月における米国と英国のヘッドライン消費者物価上昇率は前年同月比で、それぞれ、9.1%と9.4%に達する一方、7月のユーロ圏でもヘッドライン消費者物価上昇率が8.9%に加速しました。高インフレが、現在のグローバル経済が直面している最も大きな課題となっています。米国の第2次世界大戦以降の歴史をみても、大戦後間もない時期を除けば、インフレ率が今のように上振れたのは、1970年代しかありません(図表1)。

1970年代に生じた高インフレは、2度のオイルショックによるものでした。第1次オイルショックは、1973年10月に勃発(ぼっぱつ)した第4次中東戦争に伴ってOPEC(石油輸出国機構)が原油の供給制限と輸出価格の大幅な引き上げを行ったことで発生しました。第2次オイルショックは1979年1月に発生したイラン革命をきっかけとして生じました。いずれも、外生的な供給ショックが引き金となって生じましたが、米国を始めとする先進各国を景気後退に陥らせ、高インフレと景気後退というスタグフレーションの状況が生まれました。今次局面では、高インフレが主としてコロナ問題やロシアによるウクライナ侵攻という、外生的なショックによって引き起こされている点が1970年代と酷似しており、今後、欧米などが景気後退局面に入って1970年代のようなスタグフレーションに陥るのではないかという懸念が台頭しています。

現局面で欧米の中央銀行が高インフレに対応して金融引き締めを強化しているのは、1970年代における中央銀行の高インフレ問題への対応が十分ではなかったという反省に基づいている面が大きいと考えられます。特に、第1次オイルショック後の高インフレについては、オイルショックだけではなく、他の要因も強く作用していました。インフレ率は、1973年10月に第1次オイルショックが発生する以前から、明確に上昇していました(図表2)。主要国が1972年に入って変動相場制に移行することで米国の輸入物価は大幅に上昇していました。そうした環境下、ニクソン政権の新経済政策による価格統制が1973年に入って一部緩和されたことで、オイルショックによるエネルギー価格の上昇が他の品目に広く波及し、インフレ率の上昇につながりました。消費者物価指数(CPI)上昇率は1972年中にはおおむね3%台前半(前年同月比ベース、以下同様)で推移していましたが、その後に加速、1973年末、1974年末にはそれぞれ8.7%、12.3%まで加速しました。当時のFRB(米連邦準備理事会)は、バーンズ議長の下で引き締め措置を強化したものの、その引き締め姿勢は十分とは言えず、インフレを早期に沈静化させることができませんでした。高インフレの下、米国経済は73年11月から75年3月にかけて後退局面に入りました。

その一方、第2次オイルショックの際は、1979年8月にFRB議長に就任したポール・ボルカー氏によって同年10月に「新金融調節方式」が導入され、金融政策の操作目標がそれまでのFFレートから非借入れ準備(=総準備⦅法定準備と超過準備の和⦆から連銀貸出を差し引いた額)に変更されるとともに、FFレートの大幅な変動を容認した上でマネーサプライ(M1)目標の達成が図られました。これによってFFレートが大きく上昇し、金融引き締め政策が景気に対してより強く下押し圧力をもたらして米国経済が景気後退に陥る(1980年1月~7月、1981年7月~1982年11月の2回)中、インフレは徐々に落ち着いていきました。

これら2回のオイルショックでは、いずれも消費者や企業による中長期のインフレ期待が大きく上昇して、インフレマインドの高まりがさらなるインフレをもたらすという形でインフレが長期化してしまいました。FRBのパウエル現議長をはじめとする欧米の中央銀行当局者が、中長期のインフレ期待が上昇しないように配慮した政策運営を行っているのは、この1970年代の苦い経験を繰り返さないようにとの意図があってのことと思われます。

1970年代型のスタグフレーションが今回起きにくい4つの理由

それではグローバル経済はこのまま1970年代型のスタグフレーションに陥ってしまうのでしょうか。私は、現局面は4つの点で1970年代と大きく異なっており、今後のスタグフレーションの発生確率を抑制すると考えています(図表3)。

第1は、中長期のインフレ期待がおおむねアンカーされている(安定的に維持されている)点です。先に触れたように、1970年代はインフレマインドが広く消費者・企業に浸透していました。これに対して、今は短期的なインフレ期待がかなり上振れているものの、中長期のインフレ期待はおおむね抑制されたままです。米国については、ミシガン大学の消費者サーベイによる5年先までの期待インフレ率は7月時点でも2.9%にとどまっていましたが、これは2%のインフレ率と整合的な水準です。

第2は、物価・賃金のスパイラル的な上昇がみられない点です。1970年代は、労働組合の賃金交渉における交渉力が比較的強く、高インフレの発生が高水準の賃上げ率につながり、それがさらなる高インフレをもたらすという、「物価・賃金スパイラル」が生じました。しかし、その後、労働組合の交渉力は多くの米国をはじめとする先進各国において大きく低下しており、物価・賃金スパイラルは生じていません。

第3は、金融政策当局による対応がよりインフレ抑制的である点です。先に触れたように、1970年代において、FRBなどの中央銀行当局は高インフレに対して後手に回っていた面が強かったと考えられます。FRBの政府からの中立性は今よりも弱く、政治的な圧力によって、FRBは高インフレに対して十分な対応を実行できなかったといえます。これに対して、現局面では、1970年代の経験から多くを学んで高インフレに対してより効果的に対処しているとみられる上、QE(量的緩和)策やQT(量的引き締め)策など1970年代にはなかった金融政策ツールを機動的に活用することが可能です。実際、現在、FRBやECBなどの主要中央銀行は、直接的な政策ツールだけではなく、アナウンスメント効果を狙いとしたコミュニケーション戦略をも総合的に活用しながらインフレ抑制に向けて真剣に取り組んでいます。

第4は、経済のエネルギー依存度が1970年代よりも低下した点です。1970年代当時は、欧米日などの主要国はエネルギー消費の多くを輸入に依存しており、原油価格の急騰による経済的なインパクトは大きくなりがちでした。これに対して、主要国経済では1970年代と比べて原油などのエネルギー原単位(単位GDPあたりのエネルギー消費量)を大きく低下させており、エネルギー価格高騰による経済全体へのインパクトは以前よりも小さめとなりました。また、エネルギーの純輸入国に転換した米国については、エネルギー価格上昇による景気への悪影響は限定的です。

ただし、今の中央銀行が万能というわけではない—供給サイドは直接コントロールできず

以上の議論より、1970年代と比べると、現局面ではスタグフレーションが発生にくいと考えられます。ただし、これは、スタグフレーションの可能性がなくなることを意味するものではありません。私自身は、欧米経済がスタグフレーションを回避できるという見方をメインシナリオとして堅持しているものの、中央銀行がインフレ抑制のためにできるのは基本的には需要サイドのコントロールに過ぎず、供給サイドの問題が手に負えないほど深刻化する場合にスタグフレーションが生じる可能性は否定できません。

昨年までの先進各国におけるインフレ加速は、コロナ問題の発生によって労働力が供給面での政策によって確保しにくい中、政府による大規模な支援策もあって巣ごもり需要が大きく増加し、商品市況が大きく上昇したことによる部分が大きかったと思われます。今年に入って、ロシアがウクライナに侵攻したことでエネルギー価格が急騰するとともに、ロシア・ウクライナ産の食料品の輸出が減少したことで、インフレはさらに上振れました。

FRBなどの中央銀行が金融引き締めに取り組むことで民間消費をはじめとする需要には陰りが生じてきましたが(当レポートの先週号「グローバル消費の減速とその意味合い」(8月4日号)をご参照ください)、供給サイドのインフレ圧力がロシアによる欧州向け天然ガス供給の再削減などの理由で高まる場合、消費者や企業が抱く中長期のインフレ期待が大きく上昇し、中央銀行による金融引き締め政策の想定以上の強化を経てスタグフレーションが起きるリスクが高まります。また、こうした供給サイドのリスクとは別に、米国のインフレ率が何らかの理由でなかなかピークアウトしない場合、FRBによる積極的な利上げによる成長抑制効果が、一定のラグをもって遅れて顕在化する形でスタグフレーションが発生するリスクも存在しています。

グローバル金融市場では、グローバル経済がスタグフレーション入りする可能性が依然として強く意識されています。米国の長期金利が落ち着いてきたことでグロース株には追い風が吹いているものの、景気後退の可能性が意識されることで景気敏感株にはダウンサイドリスクがなお強く、株式市場ではボラティリティーが高い展開が今後しばらく続くと見込まれます。資産運用面では、これらのリスクの存在を念頭に置いて、インフレに対するヘッジを含め、ポートフォリオの分散を維持しながら投資を継続することが重要でしょう。

MC2022-111