新興国資産に再び注目

グローバル・ビュー動画解説

約1分でレポートのポイントを解説

要旨

新興国・地域への投資が注目に値する理由

FRBによる利上げの打ち止めサイクルが最終局面を迎えている点は、新興国市場にはこれまでは十分に織り込まれていなかったとみられます。私は、米債務上限問題が解決された現在のタイミングが、新興国市場における転換点になる可能性が高いと考えています。

中国以外のアジアがグローバル成長により大きく貢献する展開に

足元では、新興国市場への投資を促進させる材料が出てきており、新興国・地域への先進国からの証券投資フローが循環的要因を背景として増加しはじめる可能性が高いとみています。具体的には、①景気の回復、➁インフレの低下に伴う新興国・地域での利上げの打ち止め―が重要です。

投資先の選別は重要―インド・インドネシアには特に注目

新興国市場の中でも、特に、インドとインドネシアについては、①良好なファンダメンタルズ(経済の基礎的諸条件)が継続する見通しであること、➁東アジア地域における地政学的なリスクが高まる中で対内直接投資の増加が見込まれること―から、海外からの証券投資が増加して株価上昇につながる可能性が高く、注目されます。

新興国・地域への投資が注目に値する理由

直近までグローバルに株価の上値を抑制してきた米国の連邦政府債務上限問題が解決したことで、グローバル市場では安心感が広がっています。金融市場の焦点は、再び、インフレ動向やFRB(米連邦準備理事会)など主要中央銀行の金利政策見通し、今後の景気減速の度合いに移ってくるとみられることから、債務上限問題の解決による先進国株価へのプラス効果は一時的なものにとどまると予想されます。しかし、FRBによる利上げの打ち止めサイクルが最終局面を迎えている点は、新興国市場にはこれまでは十分に織り込まれていなかったとみられます。私は、米債務上限問題が解決された現在のタイミングが、新興国市場における転換点になる可能性が高いと考えています。

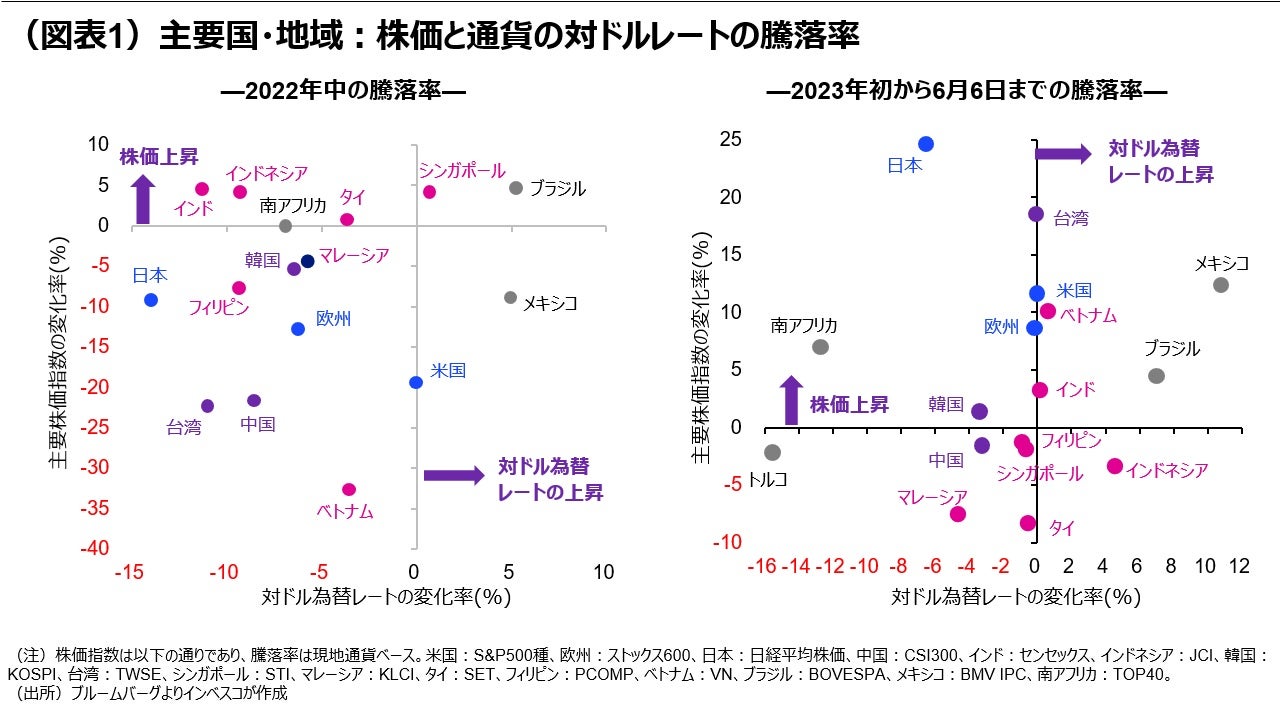

振り返ってみると、2022年3月に開始されたFRBの連続的な利上げは、多くの新興国で株価や為替レートに下押し圧力をもたしました(図表1の左図)。米国における金利上昇は、過去において、国・企業がドル建て債券を多く発行する新興国・地域への海外からの投資の鈍化につながることが多く、今回のエピソードでも新興国の内外投資家による新興国投資への警戒心をもたらしました。国内でのインフレの上昇を懸念する新興国・地域の中央銀行当局の多くは、2022年に利上げを積極化させましたが、資本流出による為替レートの減価への懸念もそうした利上げの動きを加速させました。2023年に入って、多くの新興国・地域ではインフレ率が低下してきていたものの、①米国の利上げが継続することに対する警戒感、➁製造業における世界的な在庫調整の進展による、多くの新興国・地域における輸出の減速、➂ 2011年に米連邦債務上限額の引き上げが難航した際、多くの新興国・市場で株価や為替レートが大幅に下落した経験—により、一部を除いて、新興国・地域には本格的な資金流入がみられず、株価や為替レートも比較的小動きにとどまってきました(図表1の右図)。

しかし、FRBによる利上げが最終局面に入るとともに、米政府債務上限額が引き上げられたことで、これまで慎重な姿勢を維持してきた先進国の投資家が新興国・地域の投資に対して徐々に積極化する公算が大きいとみられます。

中国以外のアジアがグローバル成長により大きく貢献する展開に

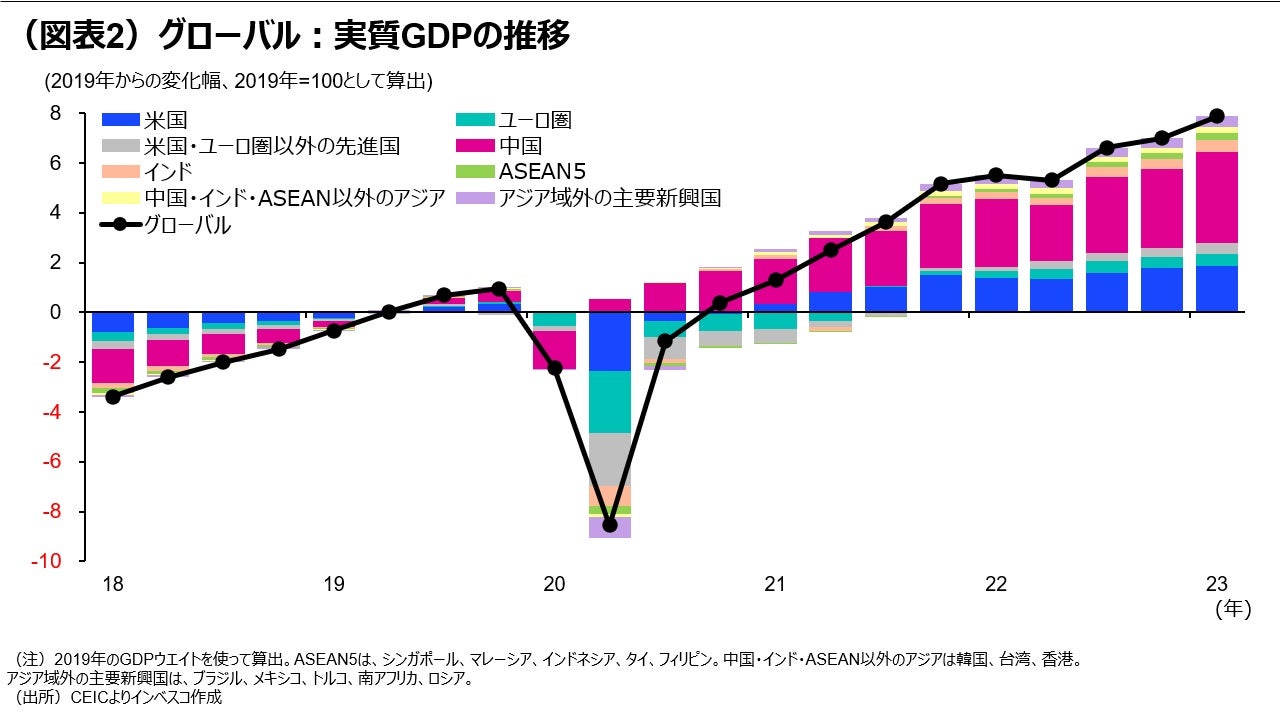

私は、先進国の投資家が新興国・市場への証券投資を本格的に増加させるのは、FRBやECBなどの主要中央銀行による利下げが視野に入り、先進国景気の2024年後半における回復が株価に織り込まれ始めるとみられる2023年末ごろからとみています。しかし、足元では、新興国市場への投資を促進させる材料が出てきており、新興国・地域への先進国からの証券投資フローが循環的要因を背景として増加しはじめる可能性が高いとみています。具体的には、①景気の回復、➁インフレの低下に伴う新興国・地域での利上げの打ち止め―が重要です。①については、まず、直近において、グローバル経済の中での新興国・地域の役割が大きくなっていることを挙げたいと思います。図表2は、コロナ前からのグローバルGDPの動きをみたものですが、2020年のうちにコロナ禍から回復を始めた中国を別とすれば、2021年央までのグローバルな成長の主役は米国であり、中国を除く新興国・地域によるグローバル成長への寄与は限定的でした。しかし、2021年末ごろから中国以外のアジア新興国・地域での回復が軌道に乗り始め、直近では、中国を除くアジア地域の新興国・地域がグローバル経済の成長に対してより大きく貢献してきました。2023年についても、欧米での景気悪化が避けにくく、また中国景気の年後半における減速が見込まれる中でも、中国を除くアジア地域の主要新興国・地域では内需を軸とした景気の堅調さが見込まれており、グローバル経済の中でより重要な役割を果たすと見込まれます。

投資先の選別は重要―インド・インドネシアには特に注目

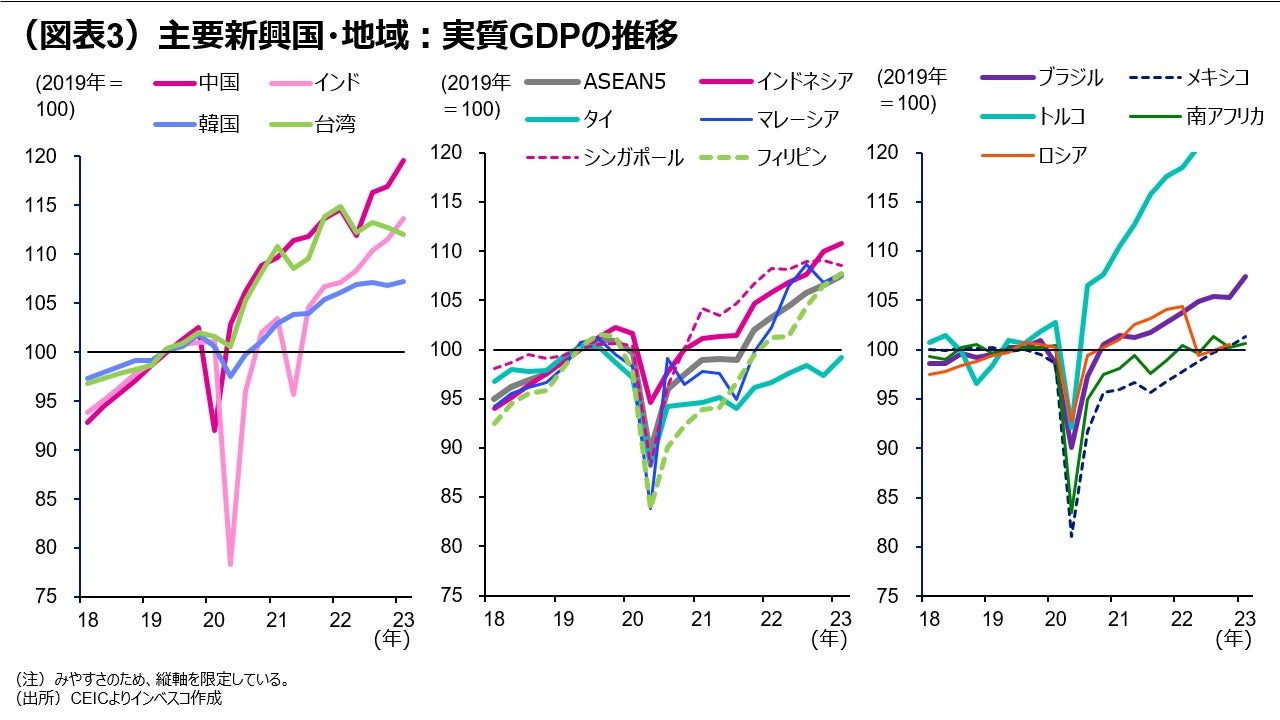

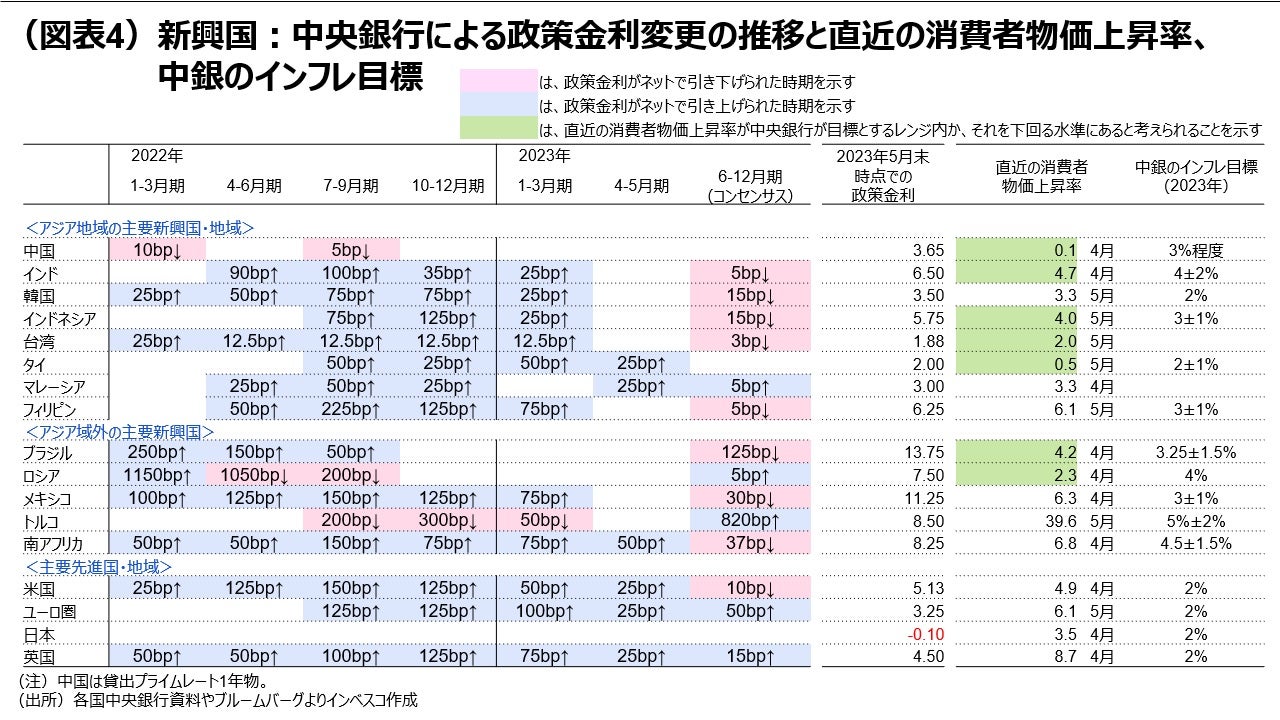

コロナ前からの実質GDPの動きを個別の新興国・地域についてみると、直近では、インド、インドネシア、フィリピン、ブラジルで景気の勢いが強くなっています(図表3)。これらは内需を軸とした成長を達成していて、世界的な在庫調整の中で向かい風に直面している輸出への依存度が比較的低い国々です。このうち、インド、インドネシア、フィリピンではインフレ率が目標に対して上振れていたことから、今年1-3月期までは中央銀行が利上げを続けていました。しかし、直近の消費者物価上昇率が、政府が目標とするレンジにまで低下してきており、4月以降は中央銀行が利上げを停止、今後についても利上げが見込まれていません(図表4)。これら3カ国については、今後も内需がけん引する形での景気の堅調さが見込まれます。特に、インドとインドネシアについては、①良好なファンダメンタルズ(経済の基礎的諸条件)が継続する見通しであること、➁東アジア地域における地政学的なリスクが高まる中で対内直接投資の増加が見込まれること―から、海外からの証券投資が増加して株価上昇につながる可能性が高く、注目されます。

今後のグローバル金融市場のリスクとしては、金融不安やFRBの政策などによって金融環境が想定以上にタイト化し、米国景気が深刻なリセッションに陥るリスクが挙げられますが、米金利高騰局面にあった2022年でもこれらの2カ国の主要株価指数がやや上昇していたこと(図表1の左図をご参照ください)を踏まえると、このリスクが顕在化する場合でも、株価へのダメージは比較的抑制されたものになると考えられます。

MC2023-085