日本:春闘や資産効果で消費は今後上向く公算

グローバル・ビュー動画解説

約1分半でレポートのポイントを解説

要旨

消費の弱さが懸念材料に

足元で消費の弱さが続いています。2月15日に公表された2023年10-12月期のGDP統計によれば、実質民間消費増加率は前期比で-0.2%と、3四半期連続で減少しました。

家計の所得環境は悪いわけではない

1人あたり平均賃金の伸び率は依然として実質ベースでマイナス圏にありますが、実質マクロ賃金は、1%程度という、日本経済にとっては比較的高めに伸びていることから、家計の所得環境は、全体としては比較的良好であると言えるでしょう。

株価上昇による資産増効果を試算。春闘もあり、今後の消費は上向こう

資産保有額の上位10%では、これまでの株高によって1世帯あたりの平均で483万円のキャピタルゲインが得られたと試算されました。今後については、消費マインドが改善する中、インフレ率の低下や賃上げ、資産効果の効果が強まる形で、今後の民間消費は緩やかに改善していくと考えられます。

消費の弱さが懸念材料に

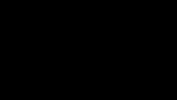

足元で消費の弱さが続いています。2月15日に公表された2023年10-12月期のGDP統計によれば、実質民間消費の増加率は前期比で-0.2%にとどまりました。設備投資を含めた全ての主要な内需項目が前期比で減少したことから、2023年10-12月期の実質GDP成長率は前期比年率で-0.4%と低迷しました。民間消費の前期比増加率は、2023年4-6月期と7-9月期において、それぞれ、-0.7%、-0.3%であったことから、3四半期連続で消費が弱かったことがわかります。日本銀行が月次で公表している消費活動指数(実質ベースの計数)で過去数カ月間のトレンドをみると(図表1)、非耐久財消費は緩やかに減少を続ける一方、サービス消費は横ばい圏で推移しました。耐久財消費は2022年末ごろから増加基調が続いていたものの、2023年12月に比較的大きく落ち込みました。GDPの過半を占める民間消費の動きは日本の景気にとって非常に重要であり、このまま横ばい圏の動きが続くようであれば、需要の弱さがインフレ圧力の低下につながり、日銀が目指す2%の持続的なインフレの達成が難しくなるほか、企業業績の先行きに対する懸念を呼ぶことで株価に悪影響をもたらす可能性も出てきます。

家計の所得環境は悪いわけではない

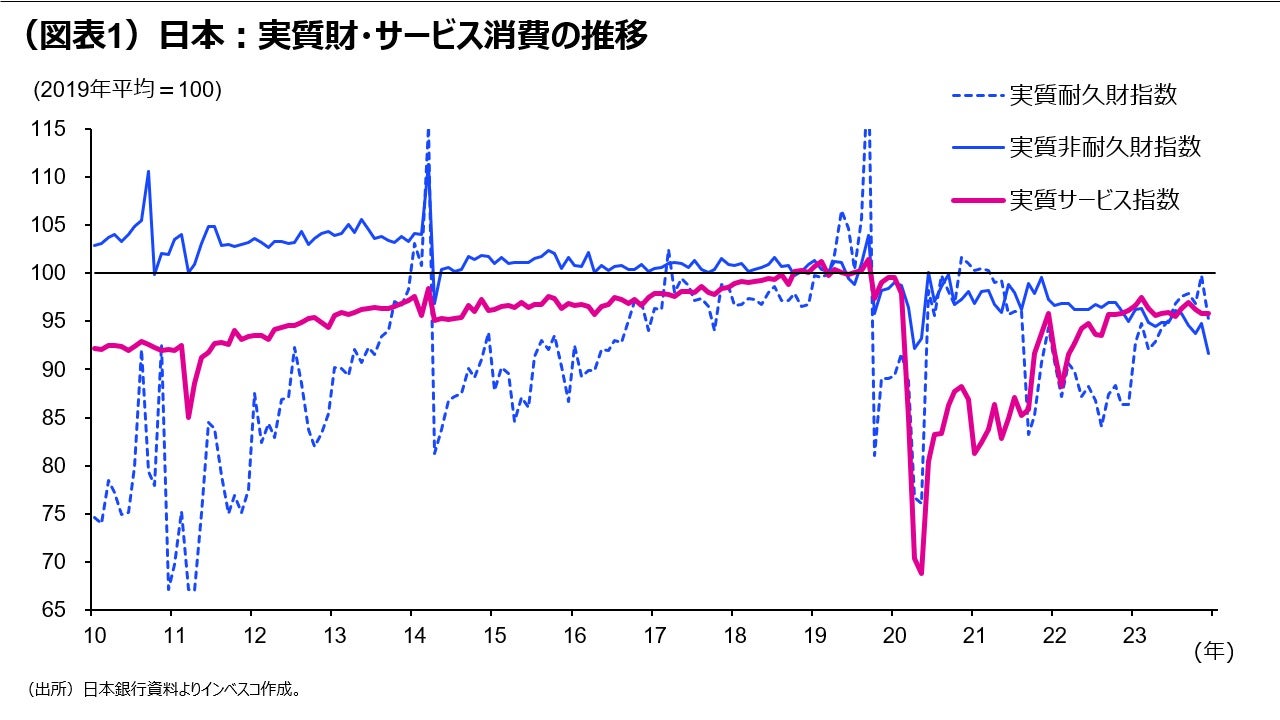

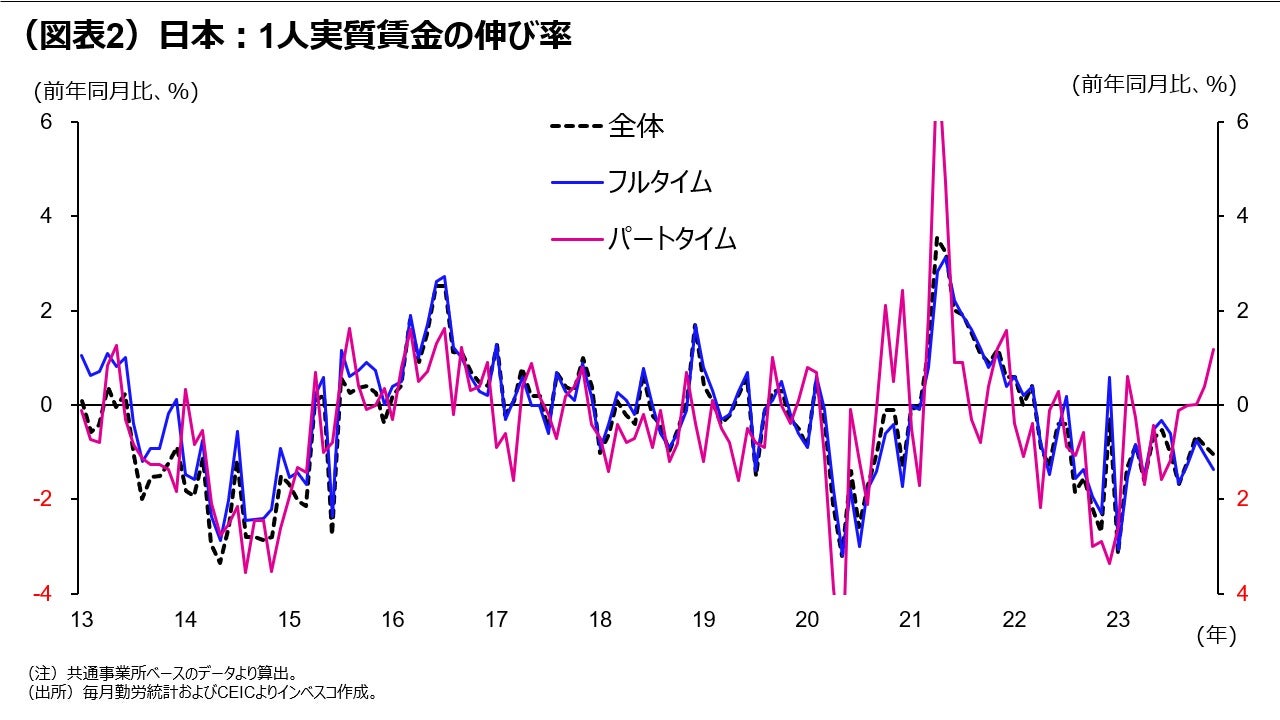

民間消費の先行きを占ううえでは家計の所得環境の動きが重要です。1人あたりの平均賃金上昇率は実質ベースで全体ではマイナスが続いており、インフレによって悪影響が出ているのがわかります(図表2)。しかし、フルタイム労働者とパートタイム労働者では差があり、直近でのインフレ率の低下により、パートタイム労働者の平均賃金上昇率はプラス圏に浮かび上がってきました。これは、最低賃金の持続的な引き上げに加えて、足元での労働力不足の中で企業がパートタイム労働者向けに時給を比較的大幅に引き上げていることを反映した動きと考えられます。一方、日本の景気にとって重要なのは、労働者数の増加も加味した、マクロ賃金の状況です。日本では、2023年において、人口が減少したにもかかわらず、フルタイム労働者数は前年比で0.9%、パートタイム労働者数は3.8%、全体の労働者数は1.8%増加しました。1人あたり実質平均賃金に労働者数を乗じた実質マクロ賃金の直近の動きをみると、フルタイム労働者は前年比でほぼゼロ%程度の伸び率にとどまっているのに対し、パートタイム労働者は4%超という伸び率を記録しています。全体としては、実質マクロ賃金が1%程度という、日本経済にとっては比較的高めの伸びである(図表3)ことから、所得環境は、全体としては比較的良好であると言えるでしょう。

良好な所得環境にあったにもかかわらず2023年10-12月期の民間消費がやや弱い動きになったのは、①食品など消費者が比較的頻繁に購入する財のインフレがかなり高い水準で推移したことで、消費者が節約志向を強めたこと、➁コロナ禍の収束に伴うサービス・耐久財分野のペントアップ需要が一段落したこと、➂2023年における年末のボーナスの伸びが限定的であったこと―が背景にあったと思われます。➂については、毎月勤労統計で集計された1人あたりの平均ボーナスの前年比伸び率は2022年夏季ボーナス、2022年末のボーナス、2023年の夏季ボーナスについて、それぞれ、2.4%、3.2%、2.0%でした。しかし、2023年末のボーナスについては、まだ集計結果が未公表ながら、2023年12月分の「特別に支給された給与」の前年比での伸び率が0.5%にとどまったことから、大幅に減速したと推察されます。また、経団連が集計した、大企業におけるボーナスの平均額の前年比増加率も、2022年年末ボーナスの8.9%から、2023年の夏季ボーナス、同年末ボーナスでは、それぞれ、0.5%、1.5%へと減速しました。毎月勤労統計で集計される賃金はボーナスも含めた計数であり、その意味では全体としての所得環境は良好であったものの、期待したほどボーナスが増えなかったことが足元での消費の弱さにつながっていた可能性があります。

株価上昇による資産増効果を試算。春闘もあり、今後の消費は上向こう

今後については、①2024年の春闘での、前年並みか、それをやや上回る程度の賃上げ、➁株価上昇による資産効果—によって民間消費がゆっくりと拡大する展開を見込みます。日本企業の業績はおおむね堅調に増加しているうえ、経団連や政府、労働組合が共に比較的大幅な賃上げの必要性について認識している点が、春闘での賃上げの動きに追い風となっています。今後は、①インフレ率が緩やかに低下することが見込まれること、➁春闘でのベースアップが予想されること―により、家計の実質賃金伸び率が改善していくと考えられます。一方、所得とは別の面から日本の消費へのサポート力を強めるとみられるのが、足元での株高です。株高が家計にどの程度のインパクトをもたらしているかは、家計が株式資産をどの程度保有しているかによります。資産保有額階層別に株式の保有状況を把握できる統計としては、5年ごとに実施される総務省の全国家計構造調査(旧称は『全国消費実態調査』)があり、その最新調査(2019年調査)により、資産保有額階層別の株式等の資産額をみてみました(図表4)。

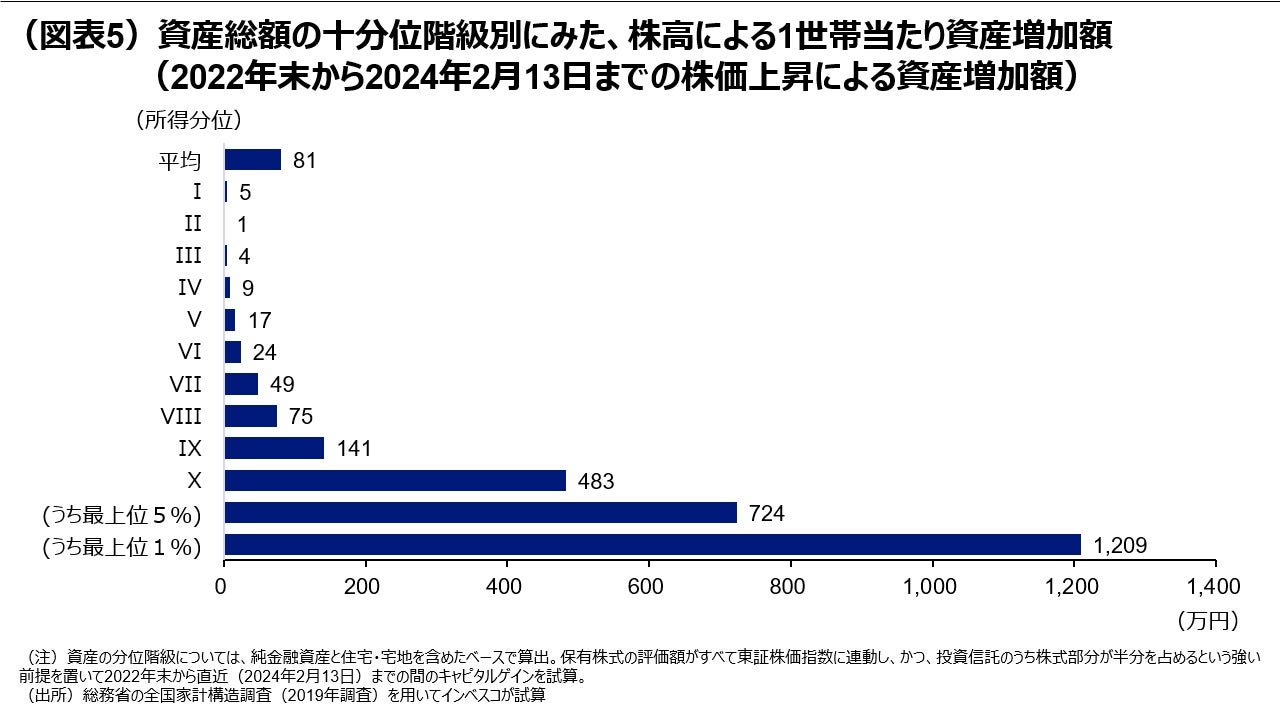

これにより、資産保有額の上位10%では1世帯あたり保有金融資産残高の5,048万円のうち、株式、投資信託が、それぞれ、642万円、383万円を占めていることがわかりました。ちなみに、同最上位1%でみると、株式が1,615万円、投資信託が943万円でした。この調査が実施された時点での東証株価指数は1653.9ポイントでしたが、2022年末時では1891.7ポイント、直近時点(2024年2月13日)では、2612.0ポイントに上昇しました。株高によってそれぞれの階層がどの程度のキャピタルゲインを得たかについての目安を得るため、保有株式の評価額がすべて東証株価指数に連動し、かつ、投資信託のうち株式部分が半分を占めるという強い前提を置いて2022年末から直近までの間のキャピタルゲインを試算してみました。この結果、キャピタルゲインは全世帯平均では81万円であったものの、資産保有階層によって大きなばらつきが存在しており、上位10%の世帯では483万円、その次の10%の階層では、1世帯当たり141万円であったと試算されました(図表5)。株高は少なくとも一部の消費者の資産額増加につながり、そうした消費者による消費の拡大につながっている可能性があります。

ところで、最近の消費者行動の特徴として、消費にメリハリをつける傾向が強まってきたと指摘されることが増えてきたように思われます。これについては、私には、比較的多くの資産を保有する層がいままでよりも高額の財・サービス消費を行う一方、株価や不動産価格の上昇による恩恵を受けにくい層が節約志向を強めているように思えてなりません。つまり、1人の消費者がメリハリをつけた消費行動をしているのではなく、「所得・資産格差の拡大によって、消費者全体としてみるとメリハリをつけた消費をしているようにみえる」というのが実態ではないかと思われます。比較的多くの資産を保有している階層向けの財・サービスを販売する企業は、販売価格をこれまで以上に引き上げることが可能になっていくとみられます。

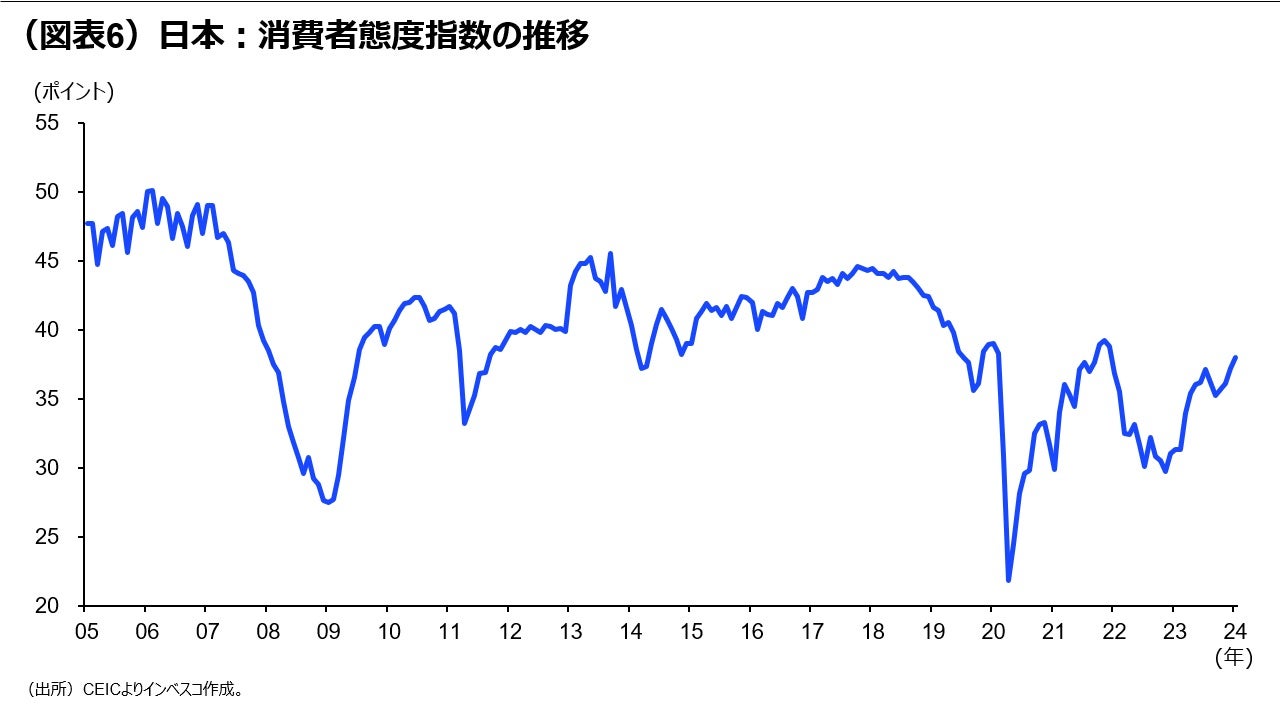

先に触れた通り、家計全体の所得環境は悪くないこともあり、消費者マインドは改善を続けています。内閣府が消費者にアンケート調査を行って算出する消費者態度指数をみると、2022年末頃からの上昇傾向が足元まで続いています(図表6)。消費マインドが改善する中、インフレ率の低下や賃上げ、資産効果の効果が強まる形で、今後の民間消費は緩やかに改善していくと考えられます。こうした動きが「賃金と物価の好循環」という構造的な変化を後押ししていくという見通しが、日銀による金融引き締め政策の実施と日本株の上昇につながっていくと見込まれます。

MC2024-022