欧州バンクローン市場、月次アップデート 2025年6月

.jpg)

2025年5月の欧州バンクローン市場は米国の関税政策の緩和で堅調に推移し、月間トータル・リターンは+1.43%となりました。

S&P UBS Western European Leveraged Loan Index (以下「S&P UBS WELLI」または「指数」)の2025年5月のトータル・リターンは+1.43%となり、内訳は価格変動が+0.85%1、金利収入が+0.58%となりました。なお、年初来のトータル・リターンは+2.14%1となりました。

5月は、投資家の間に(警戒しつつも)楽観的なセンチメントが広がりました。4月に金融市場が混乱しましたが、投資家はその後の安定や回復に注目していました。S&P500指数は4月の底値から反転し、月間で約6.2%上昇しました。関税政策の緩和や概ね良好な経済指標などを背景にして投資家の信頼が回復しました。

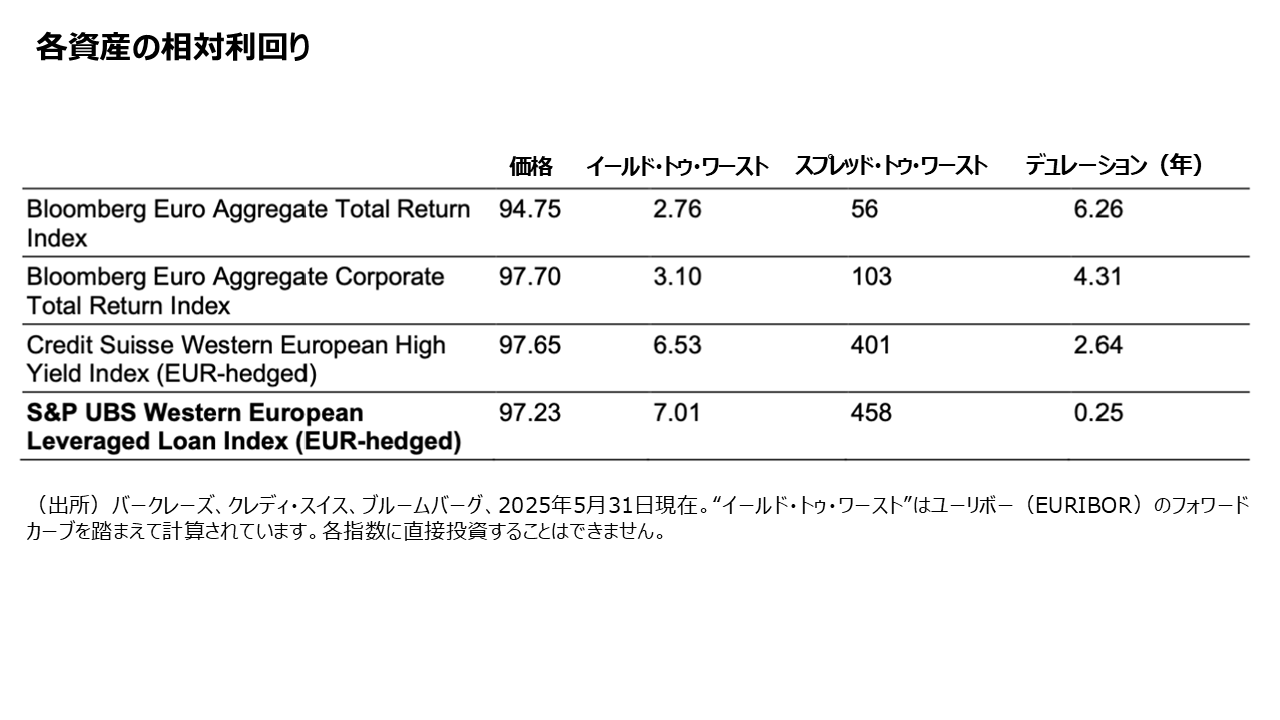

欧州においても、5月のバンクローン市場は大きく回復しました。指数構成銘柄の平均価格は4月末の96.37から97.23に上昇して年初の97.71に迫りました。パフォーミングローンは引き続きパー近辺で取引された一方で、ローンのクレジットの質の違いによる価格変化には差異が見られ、経済環境が不透明ななかで投資家がより高い質のローンを選好しやすくなっていることを示唆しました。

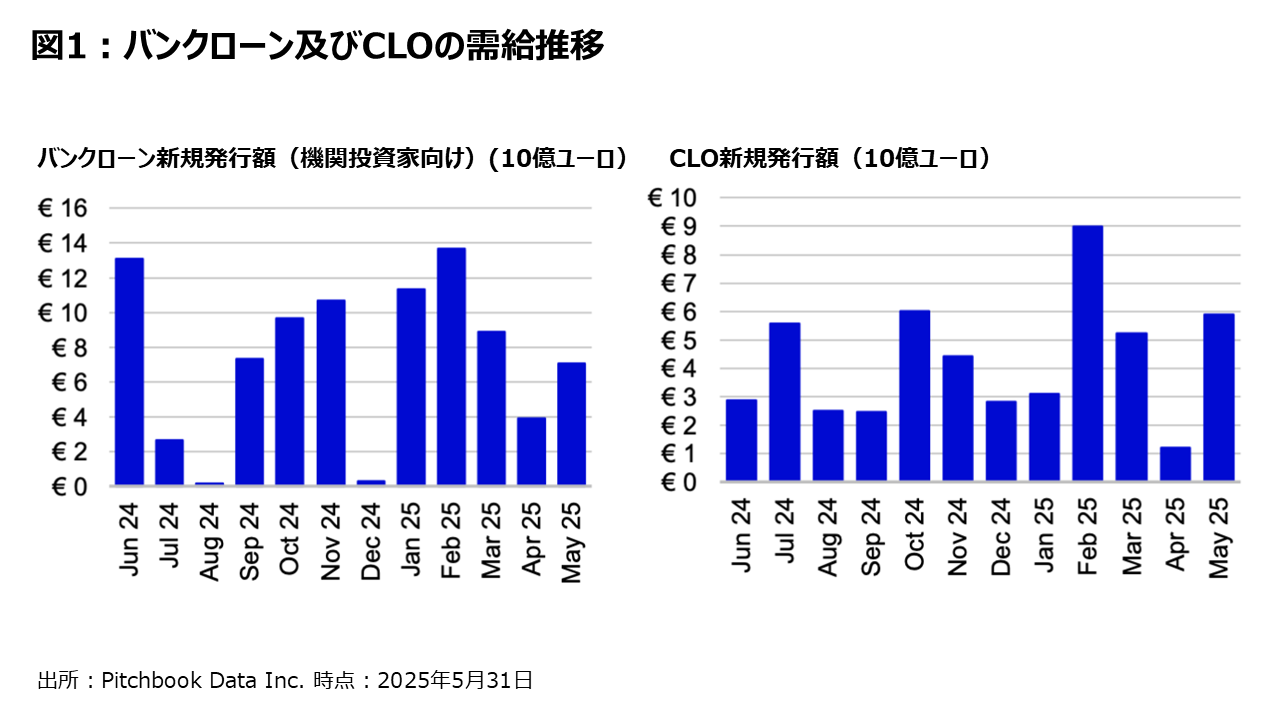

5月のバンクローンの新規発行市場は回復の兆しを見せ、新規発行額は4月の39億ユーロから70億ユーロに増加しました。テクノロジーおよび産業セクターなどでいくつかの大型案件があり、高い質のクレジットに対する投資家からの強い需要が観察されました。徐々に新規発行の活動が戻りつつあり、(警戒しつつも)特に関税リスクの影響を受けにくい発行体のローンへの需要が見られます。世界経済の不確実性からの影響を受けにくいセクターでの投資機会が模索される中で、新規発行の増加は投資家の前向きな姿勢を示しています。

CLOの新規発行も緩やかに回復しました。4月にEURIBOR+140bp程度まで上昇した CLOノート(AAA格)のクーポンは、5月末には平均でEURIBOR+130~135bpまで低下しました。5月のCLOの新規発行は14件でしたが、4月(3件)や3月(12件)を上回っており、証券化商品への需要の回復を示唆しました。

ローンの新規発行額はペントアップ需要や経済環境の安定を背景に増加していくと思われますが、経済政策や関税を巡る不透明感が引き続き大きなリスク要因となっています。全体的にはM&A関連の新規発行については投資家の様子見が続いており、引き続き低調な状況が続くと思われます。米国の経済政策の方向性やそれが世界貿易に与える影響がより明確になるまで慎重なスタンスが継続する可能性が高いと考えます。

全体的には、5月は不透明感の残るなかで回復が見られましたが、これは課題を抱えてボラティリティが高止まりする中であっても、投資家が新たな経済状況に対応し始めていることを示唆しています。

リターン:2025年5月

- 5月のS&P UBS WELLIのセクター別リターンでは化学が+2.47%と最も高いパフォ-マンスとなり、続いて輸送の+1.99%、耐久消費財の+1.77%となりました1。今月は全てのセクターがプラスリターンとなりました。プラススリターンになったセクターで、最も低いパフォーマンスとなったのは金融の+0.40%、続いて食品・製薬の+0.62%、製造の+1.09%となりました1。

- 5月のS&P UBS WELLIの格付別リターンでは、 「CCC」格が+2.71%と最も高く、「B」格が+1.38%、「BB」格が最も低い+1.26%となりました1。マイナスリターンとなった格付けはありませんでした。

- 5月末におけるS&P UBS WELLI 構成銘柄の平均価格は、前月末比で+0.86ユーロ上昇し、97.23ユーロとなりました1。同指数の3年ディスカウント・マージンは4.58%となり、前月末比で0.47%縮小しました1。

ファンダメンタルズ

- 5月のユーロ圏総合購買担当者景気指数(PMI、速報値)は、4月の50.4から49.5に低下し、今年初めて景気の減速を示唆しました。背景には、今後の生産見通しが低下していること、企業間で景気見通しに対する慎重な姿勢が強まっていることがあります。確報値では、サービス及び製造セクターでの数値の調整によって、フランスが47.5、ドイツが48.6と下方修正されました。なお、PMIが50未満の場合、景気の減速を示唆します。

- 2025年1-3月期のユーロ圏GDP(改定値)は前期比+1.2%(年率換算)となり、ドイツは-0.2%減、フランスは+0.8%、イタリアは+0.6%となりました。一方でスペインは+2.8%となり、引き続き堅調な数字でした。今後の不透明感は残るものの、今期のユーロ圏GDPの結果は欧州経済の底堅さを示しました。

- 4月のユーロ圏消費者物価指数(CPI)は年率2.2%となり、前月と同水準でした。雇用に対する期待は安定しており、経済的な不確実性がある中でも労働市場が堅調であることを示しています。しかしながら、米国の関税政策やグローバル経済への懸念から、景況感はわずかに悪化しました。

- 5月は欧州中央銀行(ECB)の定例理事会の開催はなく、6月初の同理事会で政策金利が現在の2.25%から2.00%に引き下げられる見込みです。また、対ドルでユーロ高となっていることや、エネルギー価格が低下していることなどを背景に、5月のインフレ率はECBのインフレ目標値(年率2%)に近い水準になると思われます。

- 5月末現在、モーニングスター欧州レバレッジドローン指数における過去12カ月のデフォルト率(額面ベース)は0.29%でした5。過去平均は年率2.72%となりました5。

投資機会

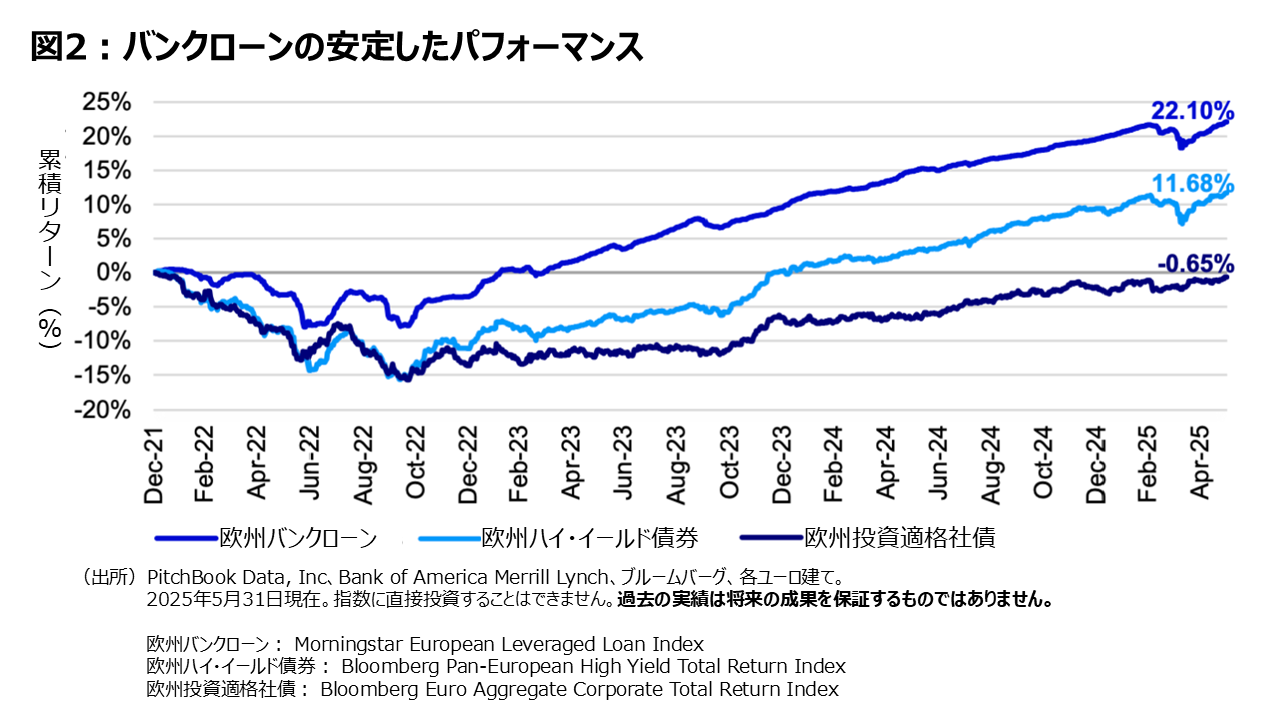

ユーロ圏経済の安定(おそらく緩やかな成長)と資金調達コストの低下はクレジット市場にプラスの影響を与えます。バンクローンは高いリスク調整後リターンを提供してきており、今後もその傾向が継続すると思われます(図2) 。

G2025-06-010

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html