グローバル・ビュー

2010年代を振り返るー米中とアジア新興国が躍進

.jpg)

要旨

2010年代は米国とアジアの主要新興国・地域のプレゼンスが大きく向上

世界の主要国・地域を合計したGDP(ドルベース)は、2009年の50.8兆ドルから2019年の73.2兆ドルへと順調に拡大しました。米中の両大国は2010年代の増加額の7割強を占め、世界の成長を牽引しました。新興国・経済の中では、インドやインドネシアなどアジア主要国のGDPが比較的高めの成長を遂げた一方、ブラジル、トルコ、ロシアなどアジア域外では、通貨下落の影響からドルベースの伸びが低めにとどまりました。

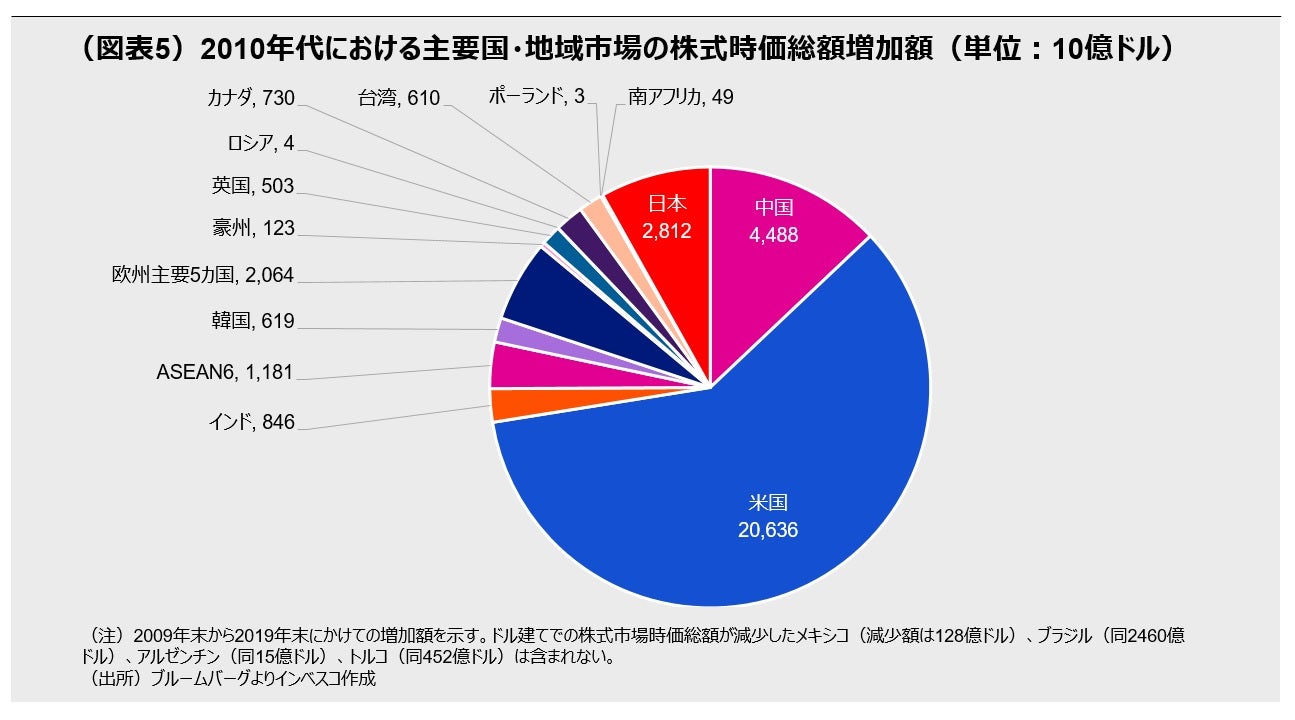

新興国・地域では株式市場でもアジアとアジア域外の二極分化が進展

アジアとそれ以外の地域との二極分化現象は株式市場でも観察されました。中国やインドなどアジア主要市場では時価総額が2010年代に大きく増加したのに対して、アジア域外での伸びは概ね低水準となりました。過去10年のトレンドが今後も続くとは限りませんが、中長期投資を行ううえでは、成長性や通貨の安定性を念頭に投資する姿勢が重要です。特に、2010年代に比較的高い成長を達成したアジア地域の新興国については、保守的な経済政策スタンスが維持される中で、今後も比較的高い潜在成長率が見込まれることから、中長期的にみた有望な投資先として引き続き注目に値すると考えられます。

2010年代は米国とアジアの主要新興国・地域のプレゼンスが大きく向上

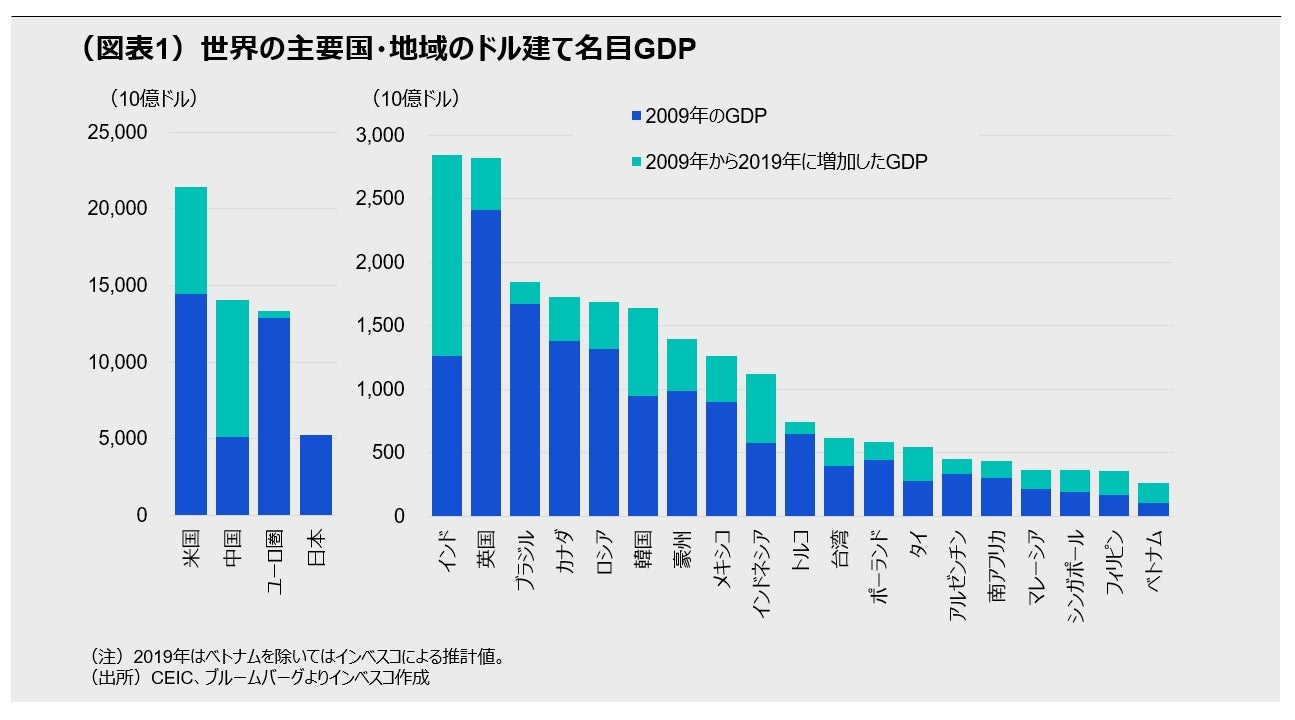

2020年という節目の年を迎えるにあたり、今週号では2010年代の世界主要国・地域の変化を、経済規模と株式市場時価総額の観点から振り返ってみたいと思います。世界のマーケット環境を考える上で経済成長が重要である事は論を待ちません。そこで、世界のGDPの9割程度を占める主要国・地域について、ドルベースでの名目GDPの2010年代の変化を見てみました(図表1)(2019年はベトナムを除いては統計が未公表のためインベスコによる推計値です)。これらの地域を合計したGDPは、2009年の50.8兆ドルから2019年の73.2兆ドルへと順調に拡大しました。1999年は28.6兆ドルでしたから2000年代、2010年代を通して世界経済は全体として飛躍的に規模を拡大させました。

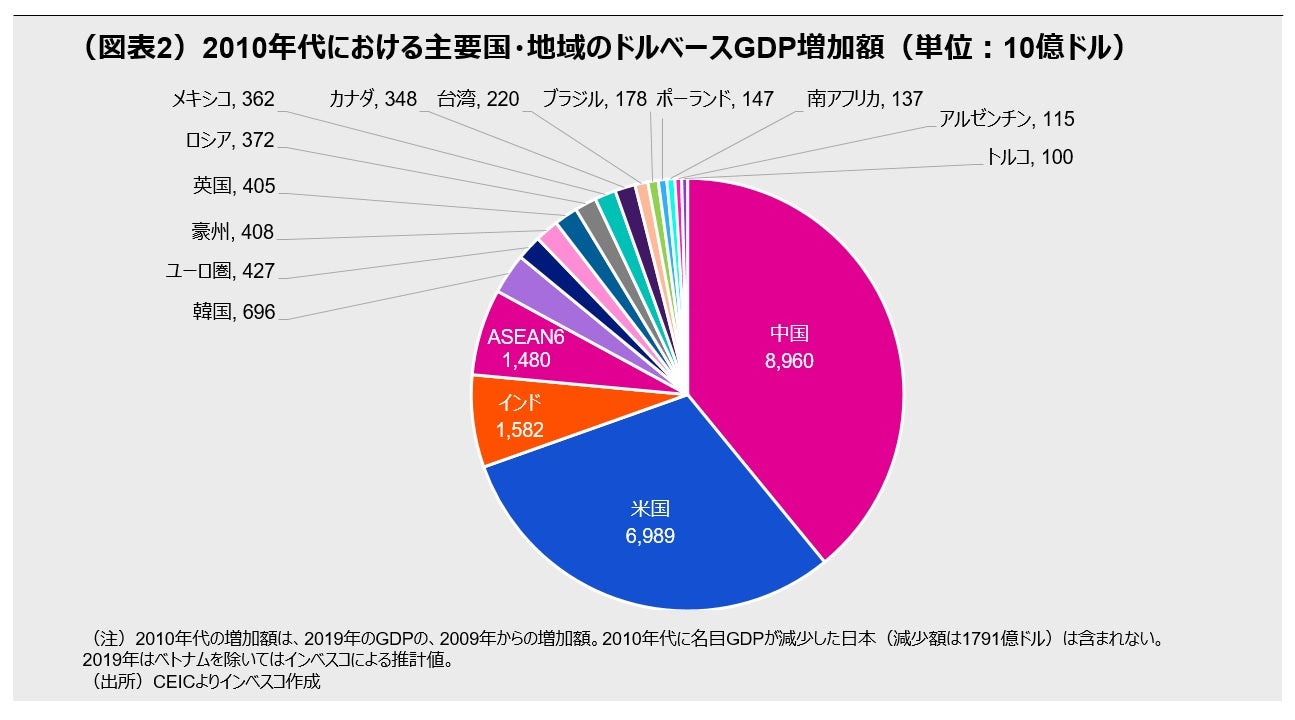

2010年代におけるドル建てGDPの増加額を主要国・地域別にみると、最も大きく増加したのが中国でした(図表2)。2009年における中国経済の規模は5.1兆ドルと、日本の5.2兆ドルを若干下回る水準でしたが、2019年までの10年間で2倍以上の14.1兆ドルに増加し、ユーロ圏(19カ国)のGDPを凌ぐ規模となりました。

米中の両大国でGDP増加額の7割強を占める

2019年においては中国のGDPは、世界最大の経済規模を誇る米国(21.4兆ドル)の65.6%に相当し、1999年の11.4%、2009年の35.3%から大きく上昇しました。私は、トランプ政権か米国が中国に対して強力に対抗する姿勢に転じた背景として、中国による飛躍的な経済発展があったという見方に賛成です。もちろん、米国経済の2010年代におけるGDP増加規模は、先進国では群を抜いており、その意味では、2010年代は米中の両大国が世界の経済成長を牽引した10年であったと言って良いでしょう。

米中ほどではありませんが、インド(2019年2010年代に1.6兆ドル増加)、韓国(0.7兆ドル)、インドネシア(0.5兆ドル)のGDPも2010年代に大きく伸長しました。主要新興国・地域の2010年代におけるGDP増加額は中国を含めると主要国・地域全体の増加額の約3分の2に達しました。2000年代(2000年からの10年)においては、新興国・地域のGDP増加額は先進国・地域のそれを下回っていましたから2010年代は新興国の時代であったとも特徴づけることができるでしょう。

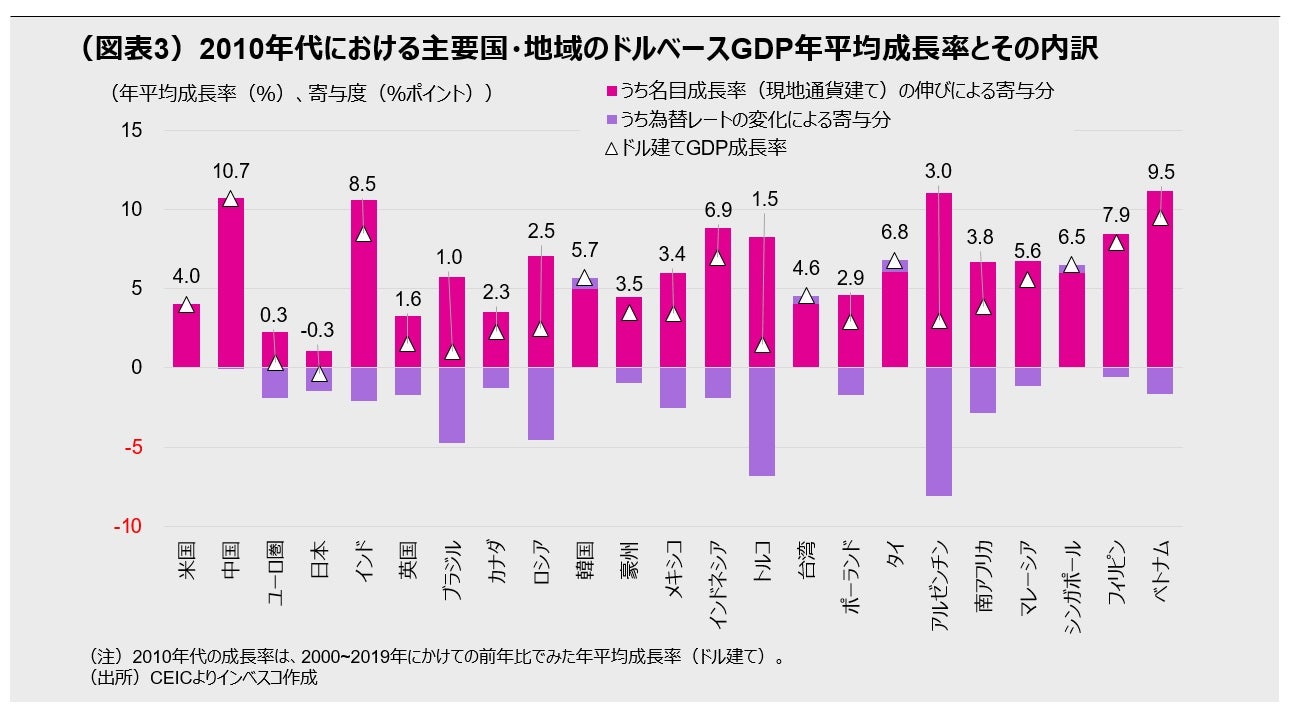

ただし、全ての主要新興国・地域が順調な成長を遂げたわけではありません。ドル建てGDPの年平均成長率でみると、中国(10.7%)、ベトナム(9.5%)、インド(8.5%)、インドネシア(6.9%)など、アジアの主要国・地域では比較的高めの成長を達成することができました。これに対して、アジア以外のブラジル(1%)、トルコ(1.5%)、ロシア(2.5%)、アルゼンチン(3%)、メキシコ(3.4%)などでは比較的低めの成長にとどまりました。アジア以外の新興国・地域では名目成長率は比較的高めでしたが、為替レートが対ドルで大きく減価したことでドル建ての成長率が大きく押し下げられてしまいました(図表3)。

これらの新興国・地域の通貨は2013年5月のバーナンキショック以降の米国利上げ観測の高まりや2015年夏の中国人民元切り下げを経て強い通貨安圧力に直面しました。また、個別国要因の面では、ロシアやトルコについては対米関係の悪化、アルゼンチンについては信認低下による為替の大幅な減価、メキシコについてはNAFTA(北米自由貿易協定)改定めぐる不透明感の高まりが、それぞれ通貨安要因となりました。

新興国・地域では株式市場でもアジアとアジア域外の二極分化が進展

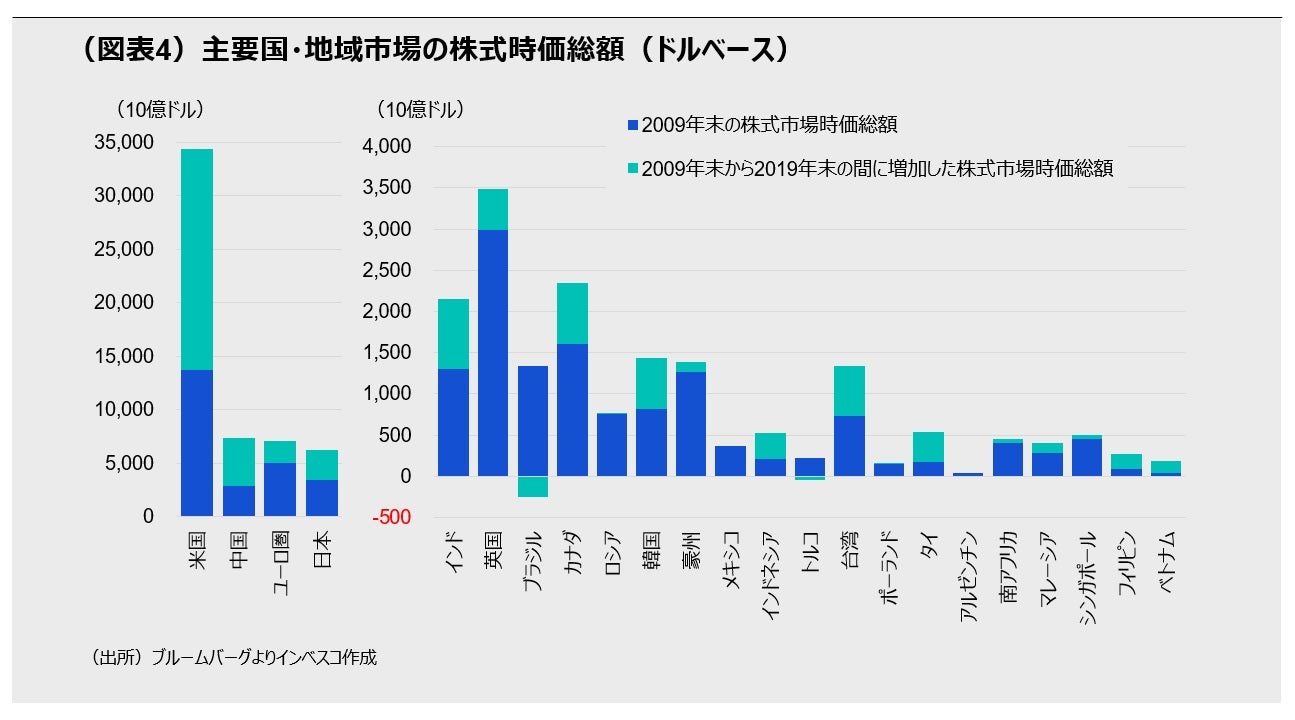

2010年代の主要新興国・地域における、アジアとそれ以外の地域との二極分化現象は株式市場でも観察されました。中国を始め、インド、韓国、台湾、インドネシアの株式市場では時価総額(ドルベース)が大きく増加しました(図表4)。これに対して、ブラジル、ロシア、メキシコ、アルゼンチン等、アジア域外の主要新興国市場では、時価総額が減少するか僅かな増加に留まりました。通貨安による悪影響に加えて、先に触れた個別国要因がマイナスに寄与した部分が大きかったと考えられます。

その一方、先進国では主要国の多くで株式市場の時価総額が比較的大きく増加しました。GDP成長率が高めであった米国だけではなく、ユーロ圏、日本といったドル建てでの成長率が低めの国でも株式市場が好調であったのは、量的緩和策の導入など緩和的な金融政策の効果が大きかったほか、企業による自社株買いの活発化など市場構造の変化も企業の市場価値の増大に貢献したと考えられます。日本では、緩和的な金融政策だけではなく、安倍政権下での成長に前向きな政策スタンスがユーロ圏を上回る株式市場の活況につながりました。

過去10年のトレンドが今後続くとは限りません。しかし、投資家にとってはトラックレコードが良好な(過去からのトレンドでみて良い実績を残した)市場には継続的に投資をするうえでの安心感があるうえ、それらのファンダメンタルズに大きな変化がない限りは、今後も有望な市場として資金流入が継続する可能性が高いと言えます。中長期投資を行ううえでは、今後も成長性や通貨の安定性といったファンダメンタルズ(基礎的な諸条件)を念頭に置いた姿勢が重要であると考えられます。特に、2010年代に比較的高い成長を達成したアジア地域の新興国については、保守的な経済政策スタンスが保持される中で、今後も比較的高い潜在成長率の維持が見込まれることから、有望な中長期の投資先として引き続き注目に値すると考えられます。

2010年の株式市場では米国が圧倒的な存在感を発揮した

MC2020-005