気候変動を考慮した長期の期待リターン(CMA)の推計

要旨

- 本レポートでは、ポートフォリオのアセット・アロケーションを決定する際に使用される長期の期待リターンの推計(Capital Market Assumption、CMA)に対して、気候変動を考慮した調整を行う手法について説明します。弊社のCMAは、170以上の広範な資産クラスを対象にビルディング・ブロック・アプローチを用いて構築されています。今回行うのは、これらのCMAの構成要素に気候変動要因を加味することです。

- 気候変動要因を加味するにあたっては、2050年までにネットゼロ経済を実現するという想定が市場での価格形成に織り込まれた場合のシナリオ(気候変動を考慮したCMA)に焦点を当て、2050年までにネットゼロが実現することを考慮しないベースケースのCMAと比較します。

1. はじめに

長期投資家は気候変動という大きな課題に直面しています。気候変動が起こることはほぼ確実ですが、その結果には不確実性があります。

人間の活動が気候にどのような影響を与えるか、また人間が気候変動に対してどのように積極的に取り組んでいくのか、様々なシナリオが考えられます。その道筋はまだ未知数ですが、気候変動の防止や抑制のための対策によって、企業や経済に追加的なコストがかかることは間違いなく、ポートフォリオのリターンに影響を与える可能性があります。

不確実性は、投資家にとってチャンスでもあります。アセット・アロケーションの責任者は、資産クラスを評価する際にこのリスクを取り入れるか、無視して気候変動イベントのリスクを受け入れるか、選択肢があります。

2050年にネットゼロ、1.5℃目標を目指す

2016年の「パリ協定」では、世界的な気温上昇を産業革命以前の水準から1.5℃度以内に食い止めるという野心的な目標を掲げられ、195カ国が署名しました。多くの署名国は、2050年までに炭素排出量をネットゼロにすることを目標にすることでこれを実現する計画を立てています。

現在から30年後という長期では、様々な気候変動シナリオが想定されますが、それらのシナリオはまだ市場には織り込まれていないと考えられています。インベスコ・インベストメント・ソリューション(IIS)では、(i)2050年までに各国がネットゼロを達成するシナリオ、(ii)各国が現行の政策を踏襲し、2050年までにネットゼロ目標に到達する可能性が100%ではないシナリオ、これから2つを主に取り上げています。

現在、市場は後者のシナリオを想定していると考えられますが、現行のIISのCMAでもこのシナリオが前提となっています。一方で、2050年までにネットゼロを実現する前者のシナリオのモデル化においては、弊社ではCMAを調整するアプローチを取っています。2050年にネットゼロに到達する確度が高まるにつれて、これらの2つのCMAのシナリオは収束することになります。

気候変動に関するCMAの調整方法について

CMAを開発するにあたってのゴールは、様々な時間軸における資産クラスの期待リターン、標準偏差、相関を推定することですが、不確実な将来における投資については、多くのシナリオが存在し得ます。気候変動リスクのような資産のリターンに影響を与えるテーマに対して、パリ協定のような世界的な協調の枠組みが提案されたことから、弊社ではその要因を考慮して、ベースケースのCMAを調整する手法を開発しました。

弊社では、長期的な視点でCMAを設計しています。CMAは、5年および10年という特定の投資期間を対象としており、これらの期間は、経済におけるビジネスサイクルの半分(5年)および全体(10年)に相当します。そして、リスクの見通しの重要な変化を把握するため、CMAを四半期ごとに更新しています。

ネットゼロへの移行は、2050年までの約30年 の時間軸で起こりますが、弊社では今後 投資家が経験する、この移行期の最初5年および10年に焦点を当てて気候変動を考慮したCMAを設計しました。2050年に近づくにつれてCMAは気候変動リスクシナリオの様々な段階を経ることになりますが、これについては後ほど説明します。

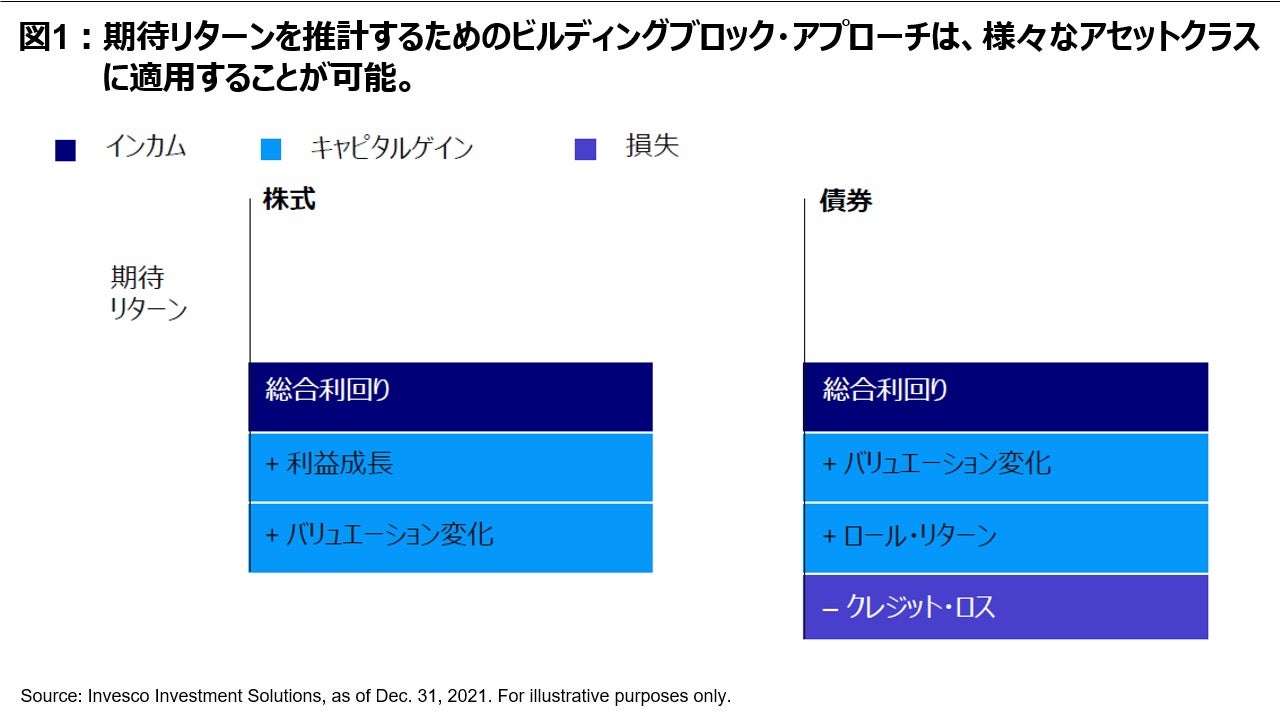

IISでCMAを構築する手法は、ボトムアップからスタートし、リターンをインカム、キャピタルゲイン、損失に分解するビルディング・ブロック・アプローチによるものです。これらの構成要素には多くの異なる要因が影響を与えていますが、CMAでは様々な資産クラスにおいてこれらの要因の特定を図っています(図1)。

まず、気候変動が資産クラスに与えるマクロ経済的な影響に着目します。次に、気候変動が企業のファンダメンタルズや株式レベルに与える影響を見ます。

次のステップでは、CMAを推計するためのビルディング・ブロックを掘り下げ、気候変動の調整をCMAに取り入れます。調整には2つのタイプがあります。一つ目が気候変動が資産クラスに与えるマクロ経済的な影響、もう一つが気候変動が企業のファンダメンタルズや証券レベルに与える影響です。

CMAに対して気候変動のマクロ調整を行う手法について

IISのアプローチでは、「気候変動リスク等に係る金融当局ネットワーク」(NGFS)による研究を活用しています。NGFSは、世界中の92の中央銀行と金融監督機関のグループであり、グリーンファイナンスを加速し、世界的に拡大することを目的としています。

NGFSは、中央銀行が気候変動との戦いにどのように貢献できるかについて、中央銀行向けの提言を策定しています。この分析により、気候変動がマクロ経済情勢にどのような影響を与えるか、また、各資産クラスにどのような影響を与えるかを理解することが可能です。

個別証券レベルで気候変動の影響を捕捉する手法について

Planetrics社が提供する分析結果をもとに、個別証券レベルのデータに調整を加えることが可能です。同社は、McKinsey Sustainabilityの傘下にあり、気候変動に特化した戦略的なコンサルティングとデータ分析のプロバイダーです。気候変動のリスク評価と投資機会のモデリングを提供しています。IISでは、同社の気候変動ストレステストを使って、対象とする企業とそのファンダメンタルズに与える影響を分析しています。

そして、気候変動に関連するマクロの調整と、対象資産クラス(株式または債券)の証券レベルでの調整の両方を行います。

2. 株式

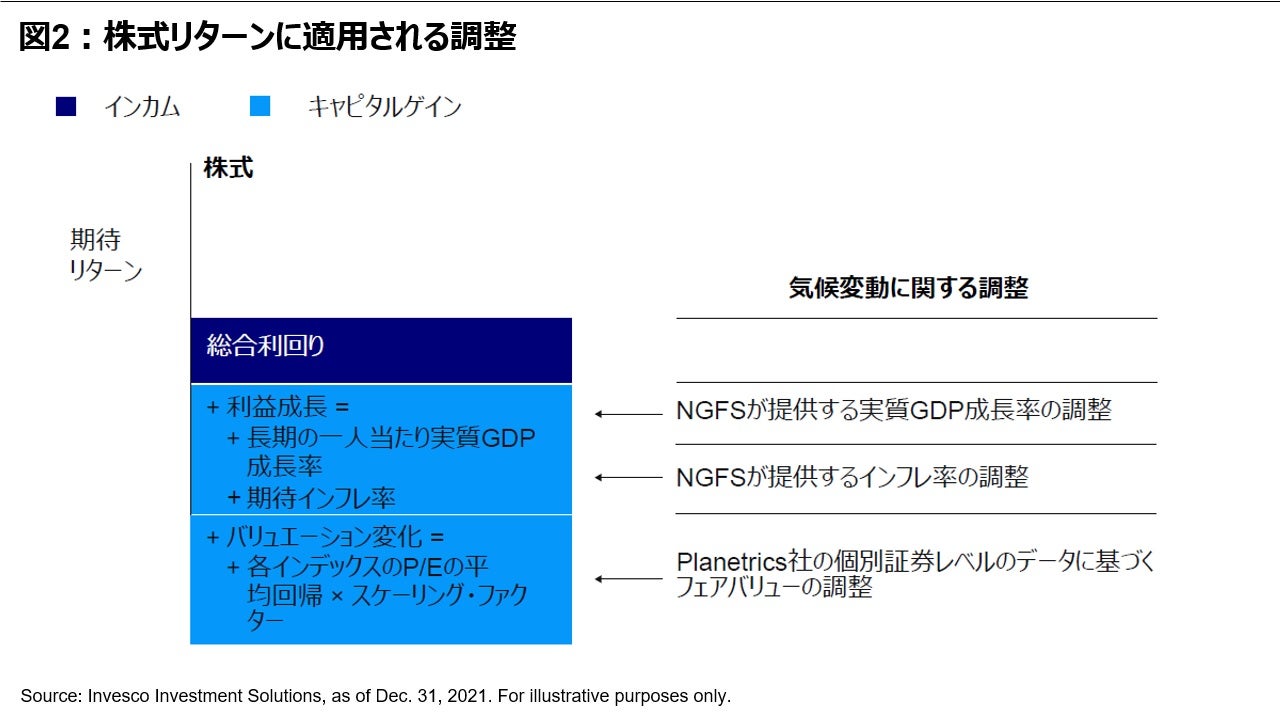

IISでは、株式の期待リターンの推計においては、利回り、利益成長率、バリュエーション変化の3つの構成要素を使用しています。このうち、気候変動に関連する調整は、利益成長率およびバリュエーション変化に対して行われます(図2参照)。

それでは、どのように調整を行うのか、内訳を説明します。

利益成長

企業の利益成長は長期的にはGDP成長率に収れんしていくと考えられています。したがって、気候変動がGDP成長率に影響を与えれば、企業の利益成長率にも影響を与えることになります。

そこで、IISでは気候変動シナリオに応じた実質GDPの長期予測を提供するNGFSのデータを利用することにしました。NGFSが提供するデータセットは、気候変動が実質GDPの成長に与え得る影響を、対象とする国ごとに網羅しています。また、各シナリオのリスクを物理的リスク(Physical risks)と移行リスク(Transition risks)に分類しています。

物理的リスク

物理的リスクがもたらす経済的な影響は甚大で、保険会社の引受リスクを高め、保険金の支払額の低下や資産の減損を引き起こす可能性があります。

物理的リスクとは、異常気象を含む、気候変動がもたらす深刻な影響のことです。このような事象がもたらす経済的影響は甚大で、保険会社の引受リスクを高め、保険金の支払額を引き下げたり、資産を減損させたりする可能性があります。また、土地、労働、資本といった生産に不可欠な要素のコストも上昇し、経済成長も鈍化させます。

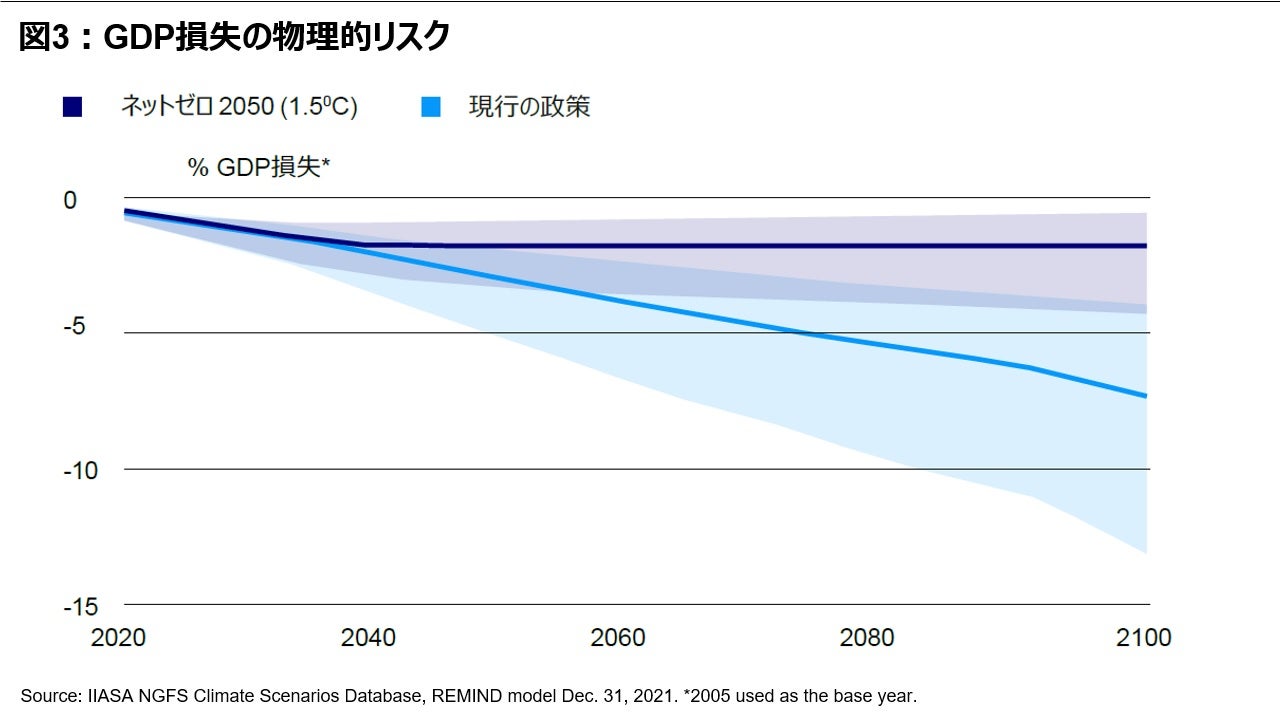

気候変動による物理的リスクの算出方法は、Kalkuhl and Wenz(2020)が提供する研究に基づいています。ここでは、両シナリオについて、各国の平均気温をとっています。図3は、この手法がGDP損失の物理的リスクをどのように捉えているかを示しています。

移行リスク

移行リスクとは、ビジネス、建物、エネルギー、輸送などが気候変動に与える影響を緩和するために必要な対策に伴うコストのことです。

経済の気候変動への対応を評価する際に、物理的リスクとは別に捉える必要があるのが移行リスクです。移行リスクとは、ビジネス、建物、エネルギー、輸送などが気候変動に与える影響を緩和するために必要な政策的措置に関連するコストです。NGFSでは政策当局によって制定される炭素税によって排出コストが増加すると仮定して移行リスクをモデル化しています。炭素効率の良い代替技術がすぐに利用できるわけではないため、これらの追加コストは、より広範な経済に影響を与え、投資や生産性に悪影響を及ぼす可能性があります。

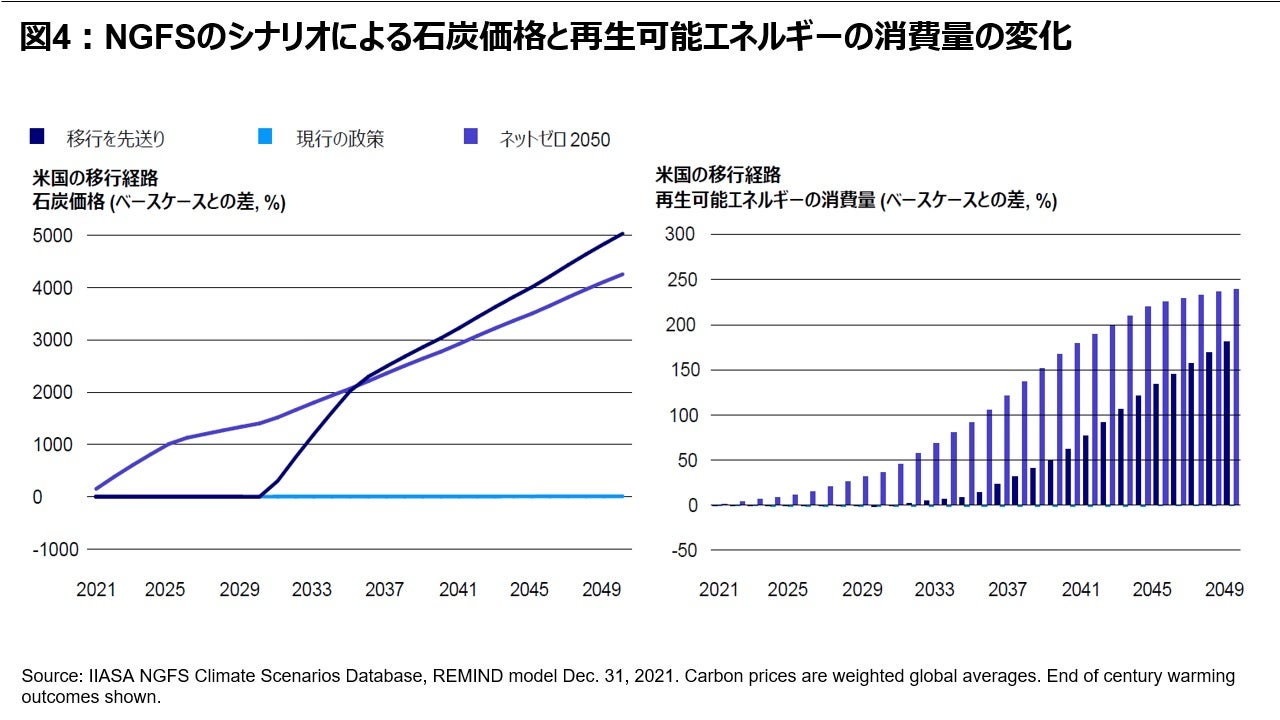

NGFSは統合評価モデルを用いて、エネルギー市場での変化、土地の利用の変化、2050年までにネットゼロに到達するために必要な炭素削減策など、様々な移行経路をマッピングしています。図4は、各シナリオについて、NGFSが推定を行った石炭価格の変化と統合炭素価格モデルに反映される再生可能エネルギーの消費量を示しています。

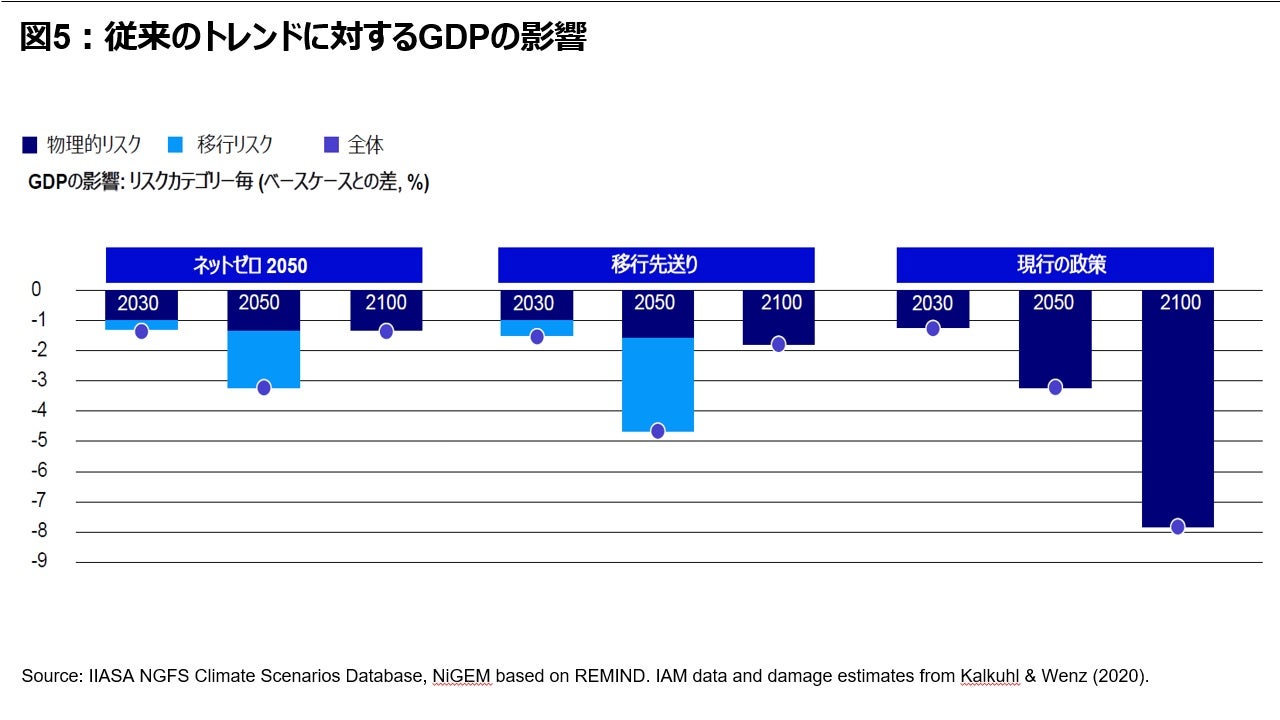

また、NGFSは、予測やシナリオ分析に広く使われている、英国国立経済社会研究所(NIESR)が開発した計量経済学モデル「NiGEM」を使用しています。NiGEMは、その統合評価モデルからの移行に関するインプットを受け取り、気候変動の物理的リスクを推定することが可能です(図5)。

まとめ

物理的リスクと移行リスクの両方を測定し、分析を行うシナリオに適用することで、様々な分析結果を得ることができます。

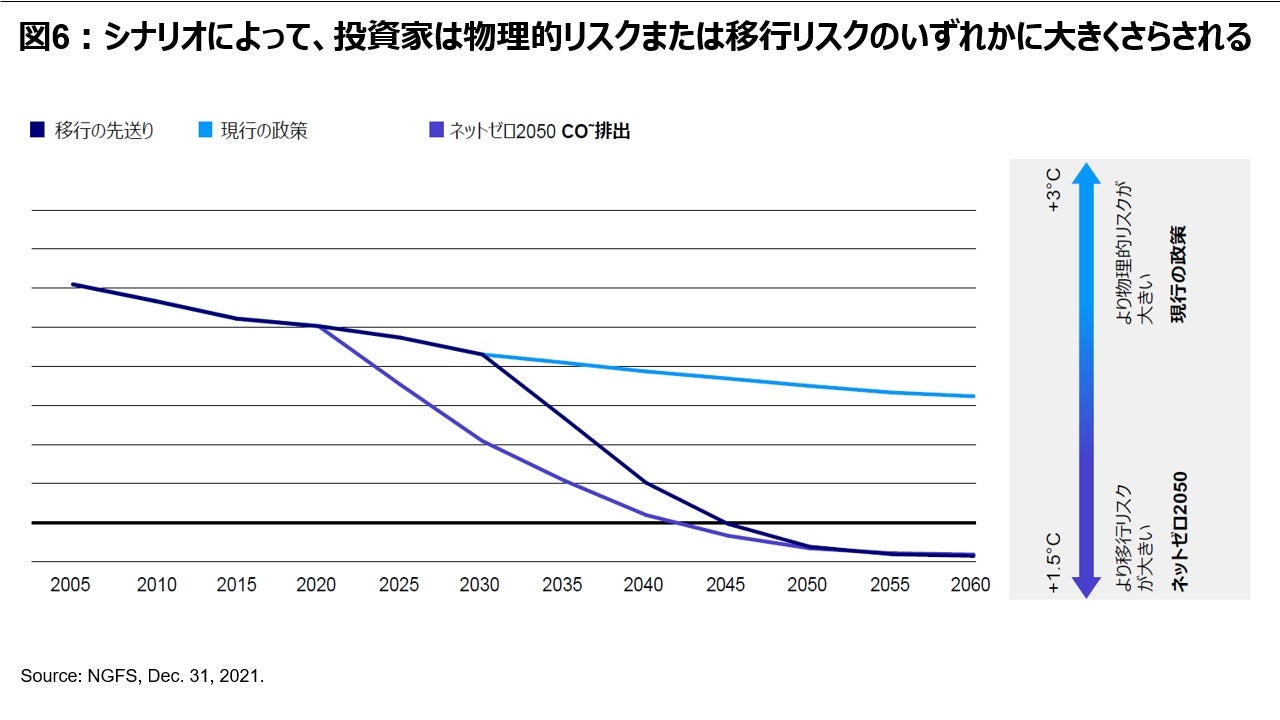

どのようなシナリオになるかによって、物理的リスクと移行リスクに対する投資家のエクスポージャーは変化します。産業革命前より3℃上昇するような地球温暖化が暴走するシナリオでは、物理的リスクが高くなります。一方、低炭素世界のシナリオでは、産業革命前と比べて1.5℃の上昇に止まり、気候変動は抑制されますが、投資家はより高い移行リスクにさらされることになります。(図6参照)。

弊社が気候変動を考慮したCMAにおいてモデル化しているのは、1.5℃目標のシナリオです。

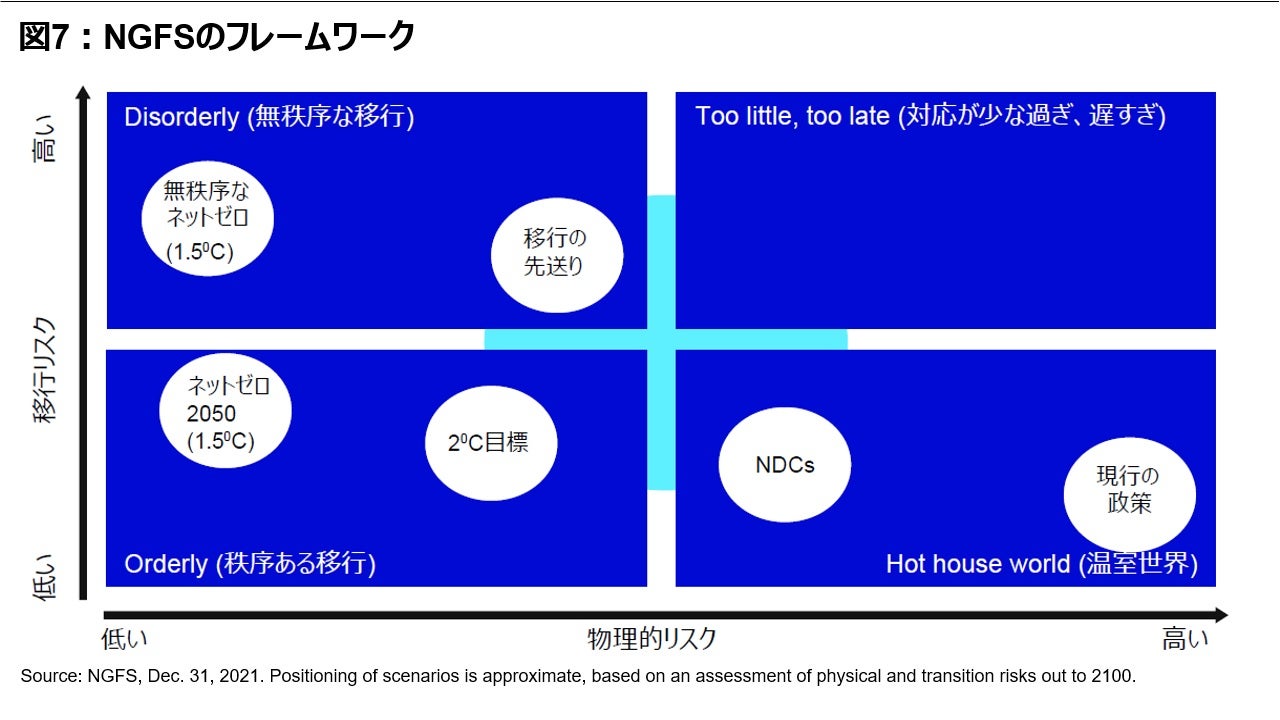

下の図7は、NGFSが運用するフレームワークを形成しているものです。このフレームワークを使って、起こりうるすべての結果を示しています。例えば、2050年にネットゼロを達成したとしても、それが無秩序に起こるか、秩序ある形で起こるかによって、株式のリターンに影響が出ます。また、2050年までにネットゼロを達成するケースと、現在の政策を維持するケースとの間にも様々な結末が起こりえます。

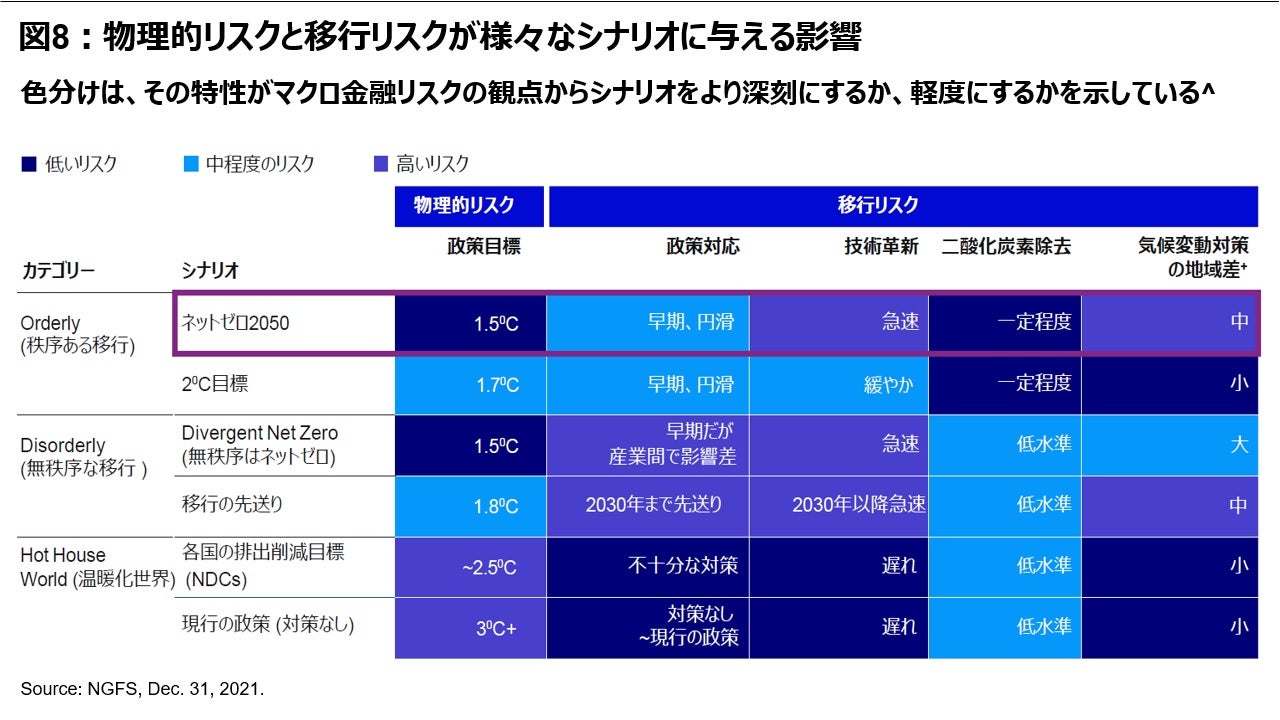

図8では、起こりうるこれらの結果を3つのカテゴリーに分類して整理し直し、図7のそれぞれの囲みをより詳細に説明しています。これらの結果のほとんどは、秩序ある移行(Orderly)、無秩序な移行(Disorderly)、そして「温室世界(Hot house world)」の3つのカテゴリーに分類されます。

ここでの課題は、これらの様々なカテゴリー、シナリオ、結果をすべてマップ化し、それらが将来の実質GDP成長率にどの程度の影響を与えるかを確認することです。

+ 強力な対策が取られている国や地域ほどリスクは高くなる。例えば、ネットゼロ2050では、EU、米国、日本は2050年までに温室効果ガスがネットゼになるが、世界的にはこの時点ではCO2がネットゼロになるだけである。

^ この評価は、この仮定を変更することで、物理的リスクと移行リスクの主要なけん引役にどのような影響を与えるかについての専門家の判断に基づいている。例えば、気温の 上昇は、物理的資産及び経済に対するより高い影響と相関している。移行リスクの面では、経済的・財政的影響は、以下の場合に増加する : a ) 強力、急速で、かつ/また は地域差のある政策、b ) たとえ炭素価格の変化が緩やかであっても、急速に技術革新が進展、c ) 二酸化炭素除去の利用可能性が限定され、経済の他の領域における移 行がより急速に進展しなくてはならない、d ) 特定の国や地域のみで積極的な対策が取られる。

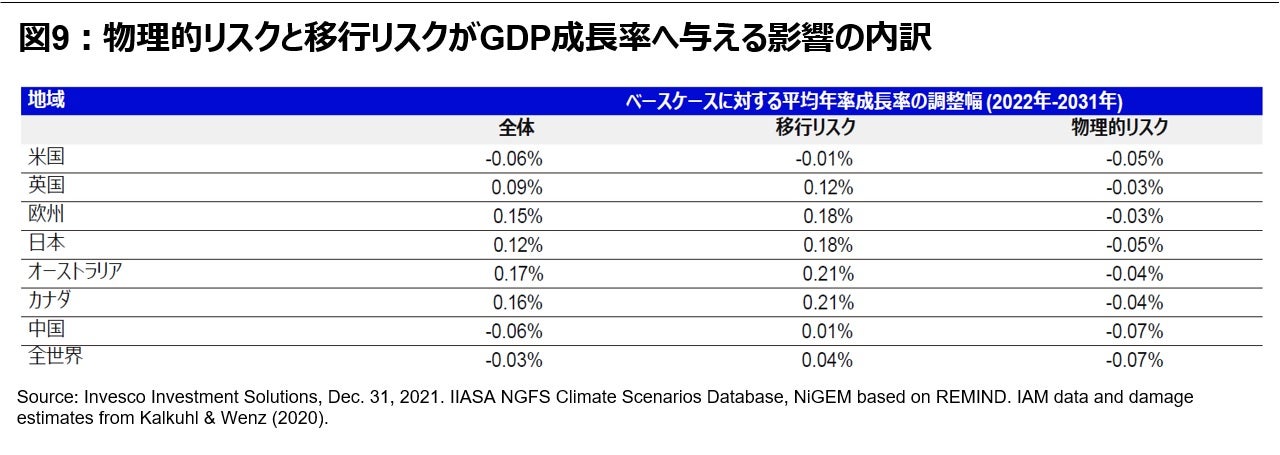

図9では、これらのリスクと結果が地域ごとにどのような組み合わせになっているかを示しています。これを使って、投資家の立場から気候変動を考慮した実質的な利益成長率を調整することができます。

調整の方法は非常にシンプルです。例えば、米国の実質利益成長率が2.69%であった場合、物理的リスクと移行リスクの合計である-0.06%を加え、結果、気候変動を考慮した米国の実質利益成長率は2.63%になります:

気候変動を考慮した米国の実質利益成長率 = 2.69% - 0.06% = 2.63%

インフレ・リスク

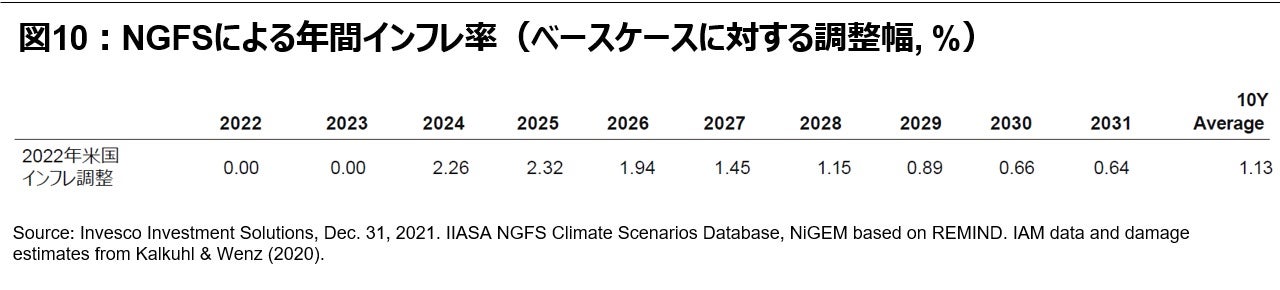

NGFSはさらに気候変動が各国のインフレ率に与える影響に関する時系列データも提供しています。実質GDP成長率に用いた手法と同様に、現行の政策が維持されるシナリオと2050年ネットゼロのシナリオの両方に基づいて調整されています。

気候変動が引き起こすインフレは、エネルギーの価格と需要に関する予測から導き出されます。このモデルは、インフレとエネルギー・コストの影響をエネルギーの品目ごとに分類しています。これらには、石炭、石油、ガス、再生可能エネルギーの各消費量が含まれます。これらの数値は一度計算されると、今後10年間の各年間予想インフレ率の調整に用いられ(図10参照)、最終的に平均値が気候変動を考慮したCMAのインフレ調整として使われています。

バリュエーション変化

次に、CMAの2つ目の構成要素、バリュエーション変化について気候変動を意識した調整を行います。ここでの目的は、IISが対象とする株式について導き出したフェアバリューを調整することです。この調整は、Planetricsが提供する分析に基づいて行われます。

Planetrics社は、気候変動リスクが個々の資産価値に与える影響を推定する独自のモデルを開発しており、IISではこれをネットゼロ2050年シナリオに活用しています。

最初のステップでは、気候リスクが2050年までの利益に与える影響が算出されます。ここでは、このネットゼロ2050年シナリオへの移行によって引き起こされる需要破壊、炭素コスト、温室効果ガス低減策、競争環境などが考慮されます。

次に、Planetrics社は、財務諸表分析を通じて導き出した証券固有の割引率を使用して、これらの予測および調整後の利益に基づく割引キャッシュフローモデルを構築します。そして、気候変動を考慮した株式の新たなフェアバリューを算出します。

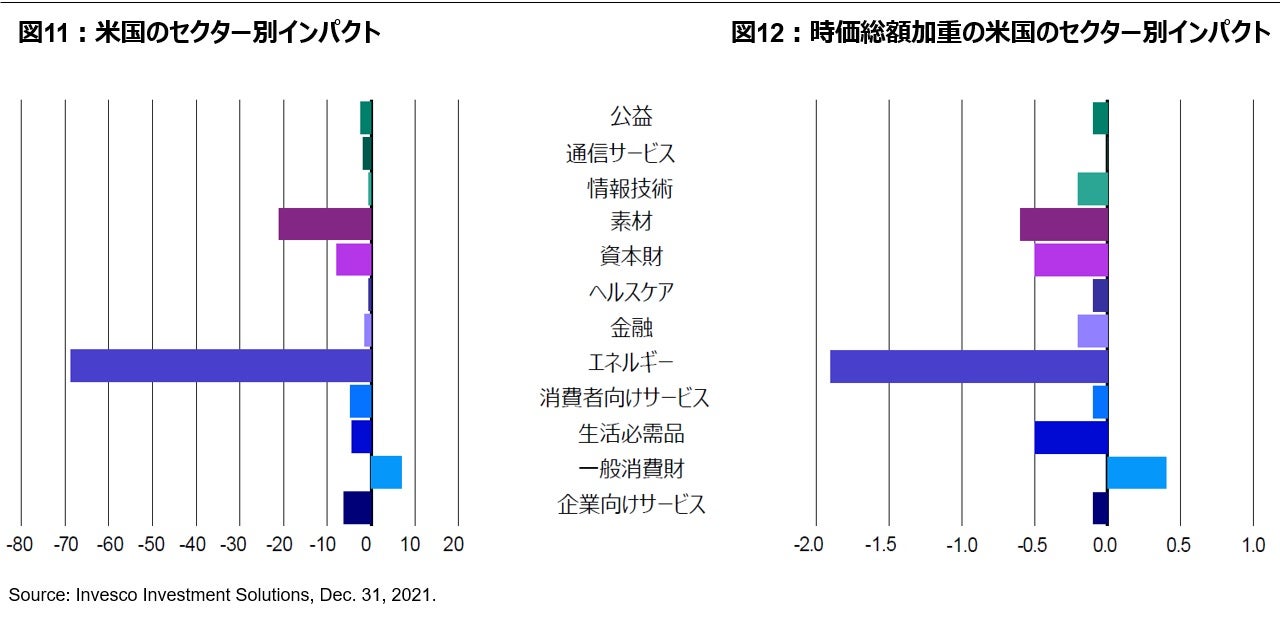

この分析で最もマイナスの影響を受けた米国のセクターは、エネルギーと素材ですが(図11)、これらは米国市場全体から見るとかなり小さい割合に止まっています(図12、図11との目盛りの違いに注意)。消費者関連やテクノロジーなど、エネルギーへの依存度が低いセクターは、ポジティブまたは最小限の影響となっています。これは、将来的に炭素コストが発生し、よりクリーンな企業がより炭素集約的な企業に対して明らかに優位に立つという論文の結論とも一致しています。

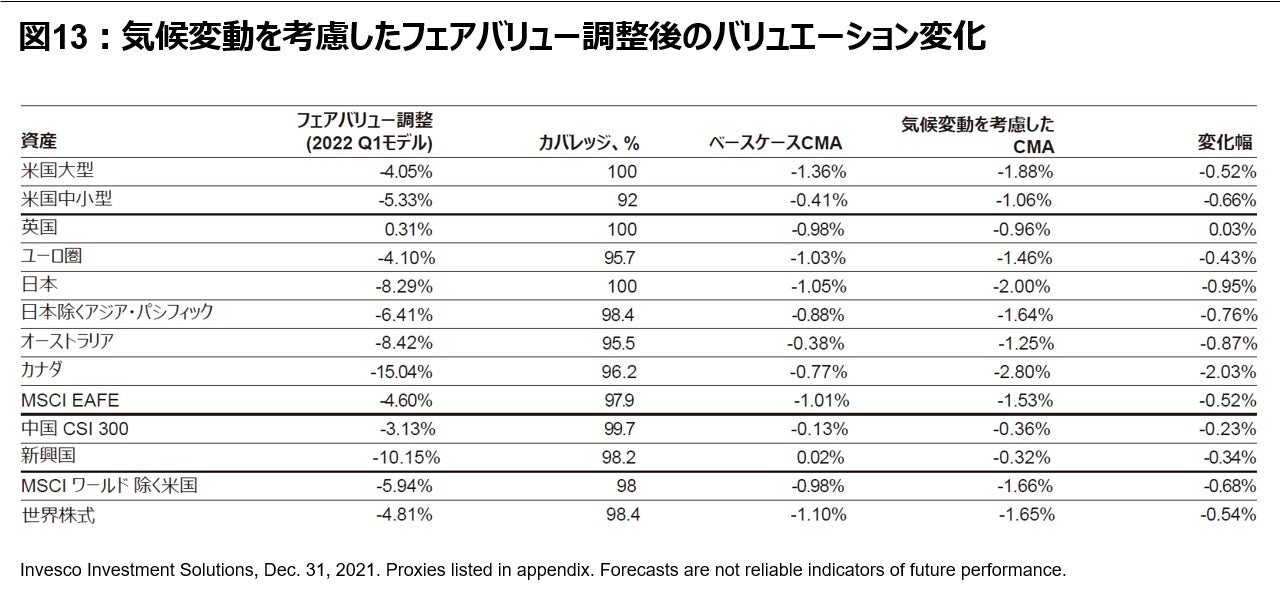

次のステップは、米国の調整を特定のユニバースのセクター・ウェイトに再分類し、バリュエーション変化によるセクターレベルの調整を地域またはインデックス・レベルに集約することです。図13にその例を示しています。

株式CMAの最終結果

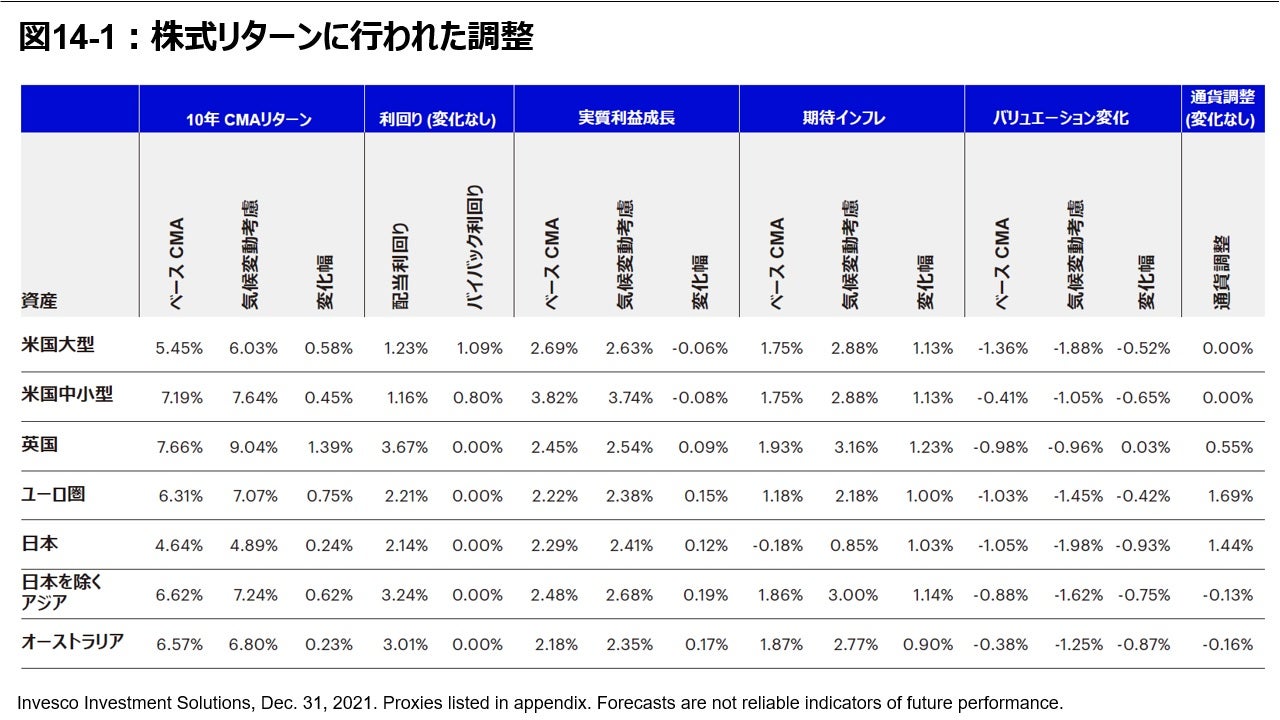

以上のように気候変動を考慮した調整を株式CMAに適用した場合の最終結果を図14に示しました。この表は、実質利益成長率、予想インフレ率、バ リュエーション変化に対して行われた調整を表しています。

最も大きく変化するのはインフレで、株式の期待リターンに1~2%程度影響を与えると予想されます。これは、気候変動が炭素コストを通じてインフレ効果 をもたらすと予想されるため、理にかなっていると考えられます。

企業は、このインフレの一部を最終消費者や顧客に転嫁することが期待されます。しかし、炭素コストによるインフレの上昇は、依然として収益にマイナスの 影響を与える可能性が高いと考えられます。また、気候変動に伴い、供給ショックによるインフレの発生頻度も将来的に増加すると予想されます。これらの 要因はいずれも、将来の企業収益にマイナスの影響を与えるものと考えられます。

この表を見て、もうひとつ興味深いのは、中国などの新興国が低炭素社会への移行から恩恵を受ける可能性があるということです。中国は現在、世界最 大の汚染国ですが、最終的にネットゼロを達成することに強くコミットしており、ネットゼロ達成の目標を2050年ではなく、2060年に設定しています。中国 は、化石燃料の消費量の減少が最も少なく、短期的には最も高いインフレ率になると予想されています。

もう一つ興味深い例は、カナダです。カナダは輸出中心の経済ですが、歴史的にコモディティ主導、炭素集約型産業が中心です。このリスクを考慮するには、カナダの資産はバリュエーション変化のビルディング・ブロックにおいて評価を切り下げる必要があるかもしれません。例えば、トロント証券取引所(TSX)には多くの鉱業・石油株が上場しており、2050年のネットゼロ目標によって将来の収益性がマイナスのインパクトを受ける可能性があります。

3. 債券

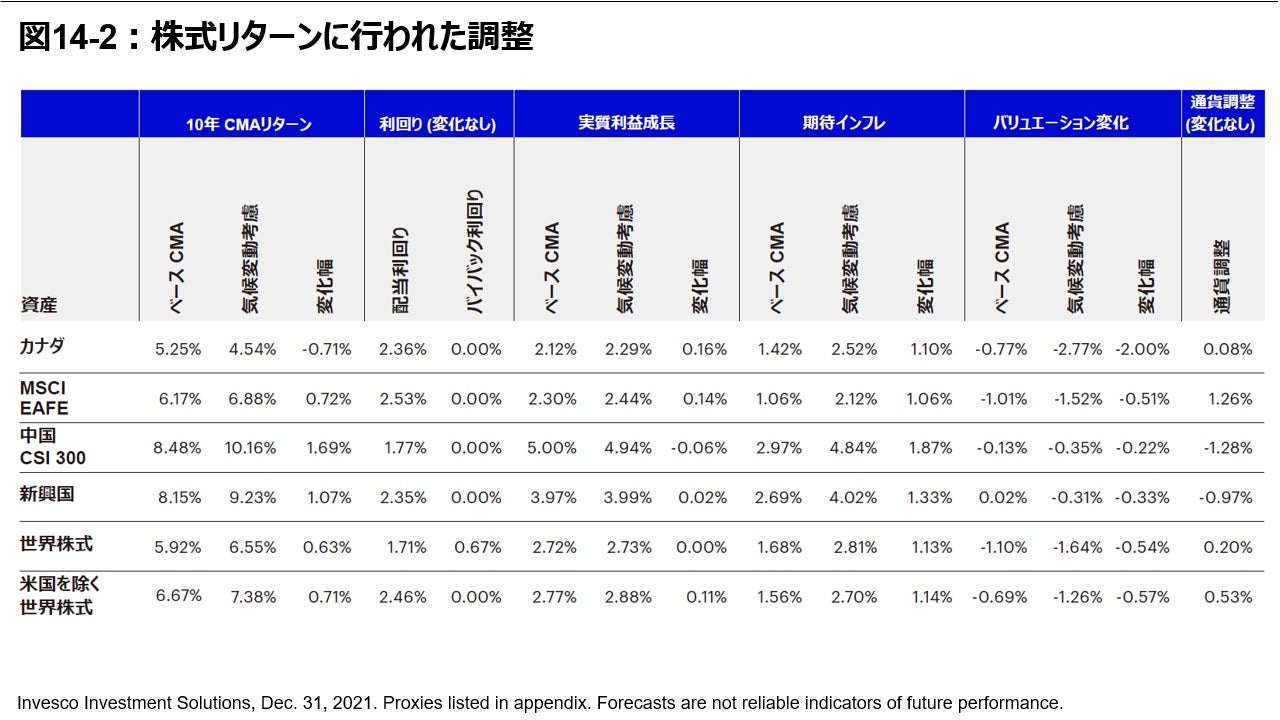

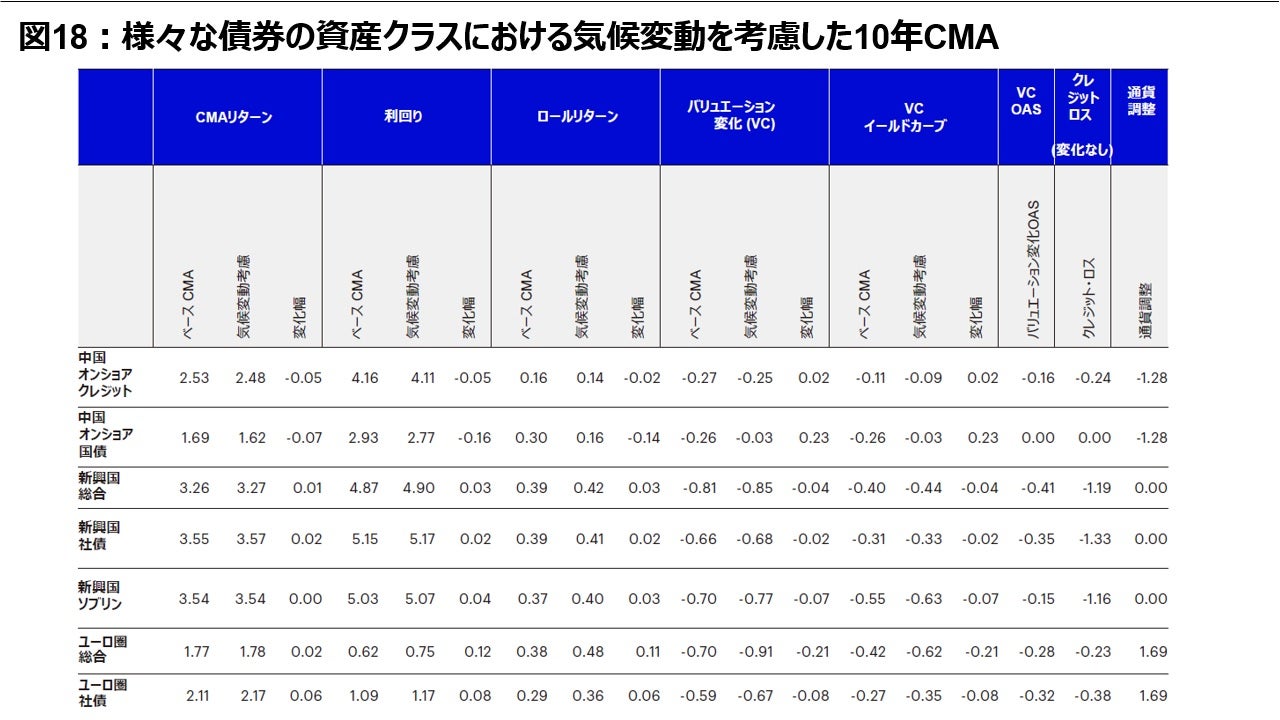

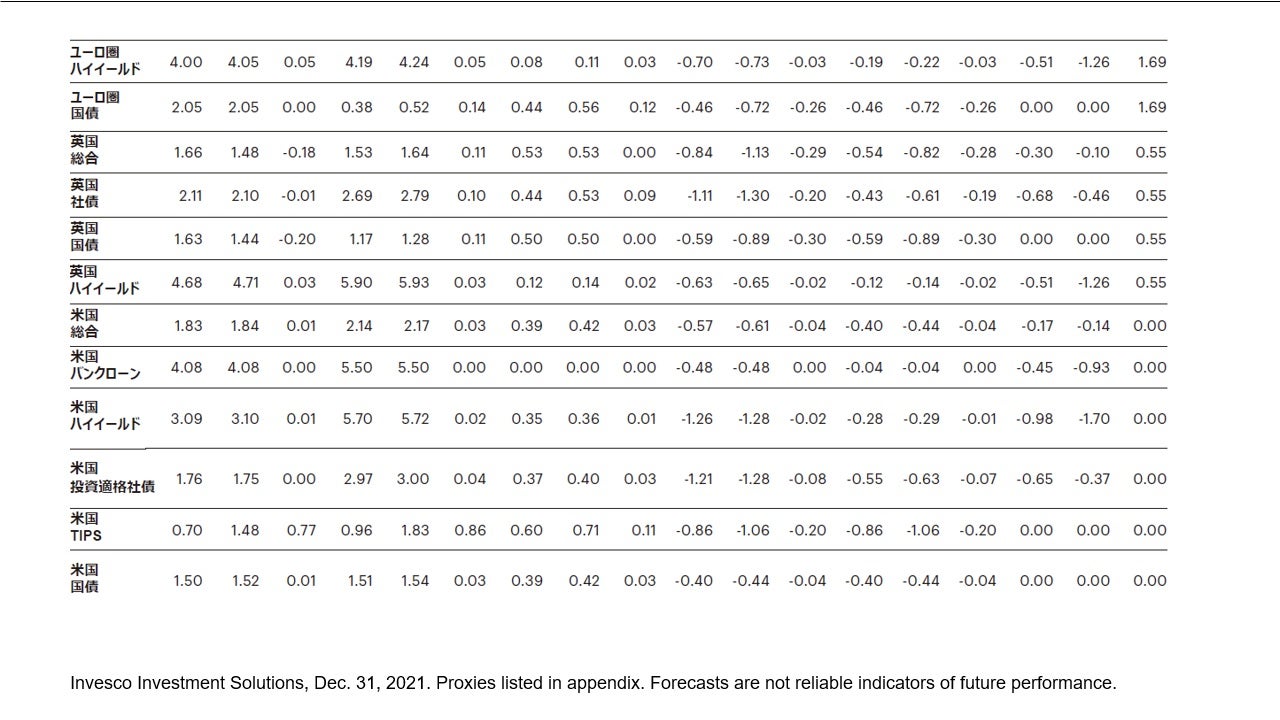

債券CMAのビルディング・ブロックは株式とは異なり、利回り、ロールリターン、バリュエーション変化、クレジット・ロスが含まれています。弊社ではこれらのうち、利回り、ロールリターン、バリュエーション変化について気候変動を考慮した調整を行います(図15)。

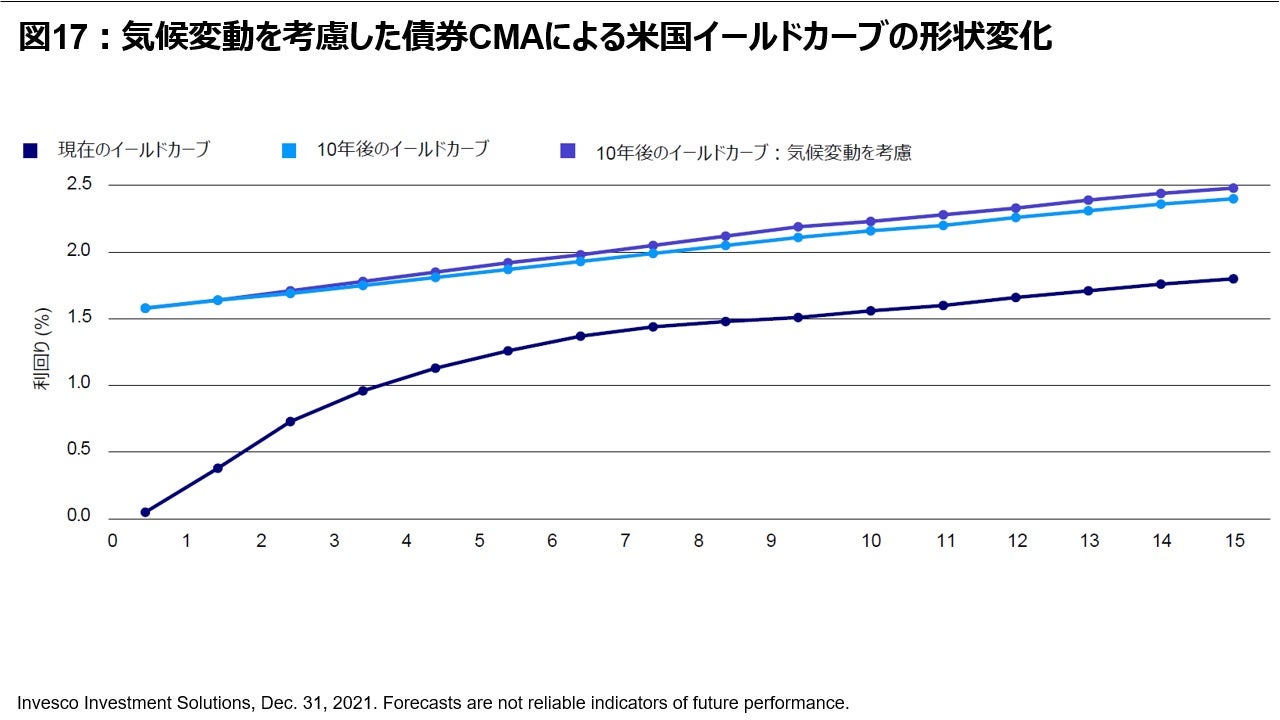

NGFSは、長期金利の時系列データを提供しており、気候変動シナリオによって長期金利がどのような影響を受けるかを示しています。NGFS は国別に時系列データを提供しており、これは様々な地域の市場のイールドカーブを作成する上で非常に有用です。IISは、2050年のネットゼロ・シナリオに基づく10年金利を用いて、利回り、ロールリターン、バリュエーション変化を再推計しています。気候変動を考慮したビルディングブロックの今後の改善点として、座礁資産(stranded assets)や物理的な財産の破壊によって潜在的に大きな損失を被る可能性がある、クレジット・ロスの影響を推定することが挙げられます。

気候変動を考慮したCMAのシナリオにおいて、世界が低炭素の未来に移行していくにつれて、炭素コスト、世界経済へのインフレ圧力、また債券市場にも潜在的に影響を与える可能性があります。

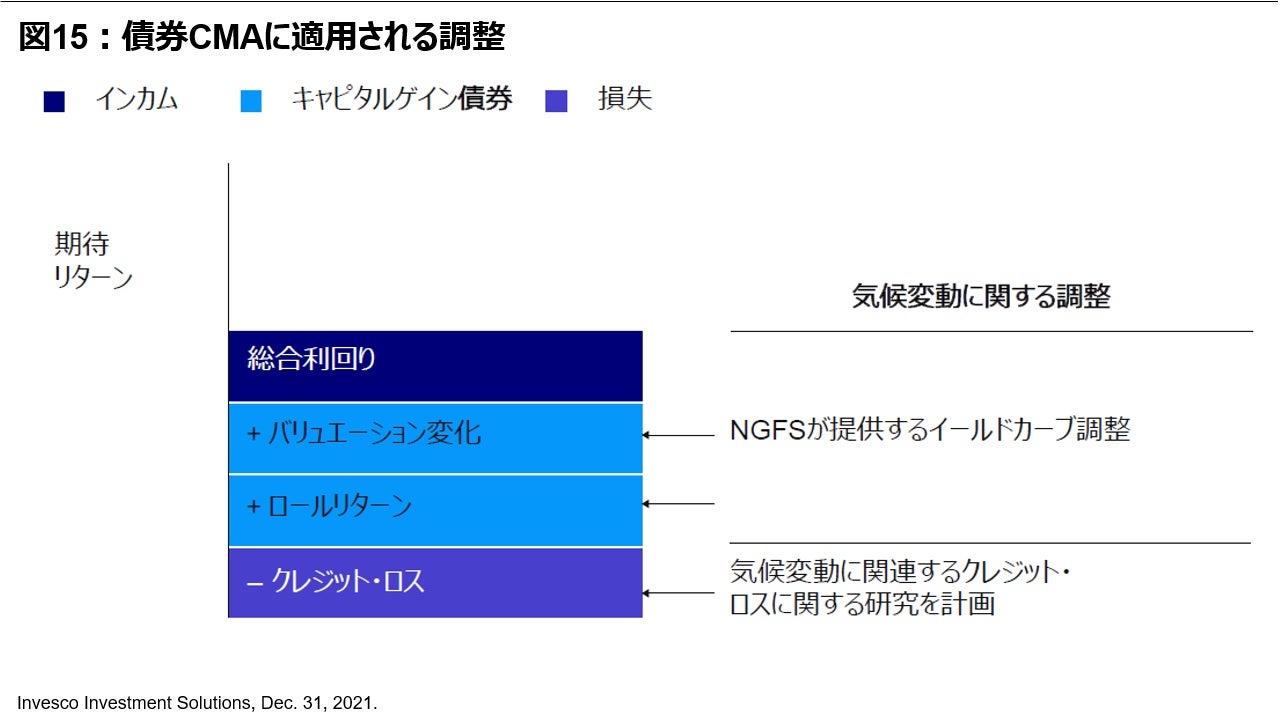

NGFSは様々な地域の長期金利の予測を提供していますが、中国や米国などの市場では、近い将来おける予測と現在のフォワード市場との差がかなり大きくなっており、一方で、ユーロ圏ではこの差が若干小さくなっています。これはおそらく、経済が移行するために必要となる短期的な大きいインフレショック(図16参照)が長期債利回りに織り込まれる可能性が高いためと考えられます。その先では、このスプレッドは一旦低下し、今後5年間で再び上昇しています。

金利のスプレッドは、おそらく短期的に大きなインフレショックが発生する可能性が強いためと考えられる。

次のステップでは、図16の2031年の数字で表される10年金利を取り込み、気候変動対応の債券CMAのイールド、ロールイールド、バリュエーション変化のビルディング・ブロックを再推計します。

この気候変動を考慮した債券CMAが捉えているのは、イールドカーブの形状や傾きの変化です。米国の場合、予想されるイールドカーブの一部が上方シフトしており、今後も上方調整が続くと考えられ(図16参照)、バリュエーション変化のビルディング・ブロックが減少します。一方で、中国のイールドカーブは下方にシフトしており、バリュエーションは改善することになります。

そして、図18ではこれらの債券のリターンをそれぞれの資産クラスに集約しています。

4. 気候変動を考慮したCMAを活用した戦略的資産配分

気候変動調整済みCMAを使用する大きなメリットは、気候変動を意識した戦略的な資産配分モデルを構築できることにあります。気候変動や対策として実施される政策は、ポートフォリオに大きな影響を与える可能性があります。IISでは、CMAを四半期ごとに更新しており、マルチアセットの投資ソリューションの開発プロセスにおける重要な構成要素となっています。

気候変動を考慮したCMAをバランス型ポートフォリオに適用した場合、期待リターンの構成要素である期待インフレ率の名目的な上昇幅が大きいことから、債券に比べて株式のウェイトが若干高くなる傾向が見られます。株式の中では、米国を削減し、利益成長とバリュエーション変化によるプラス調整が大きい欧州と英国の配分を増やすことになります。

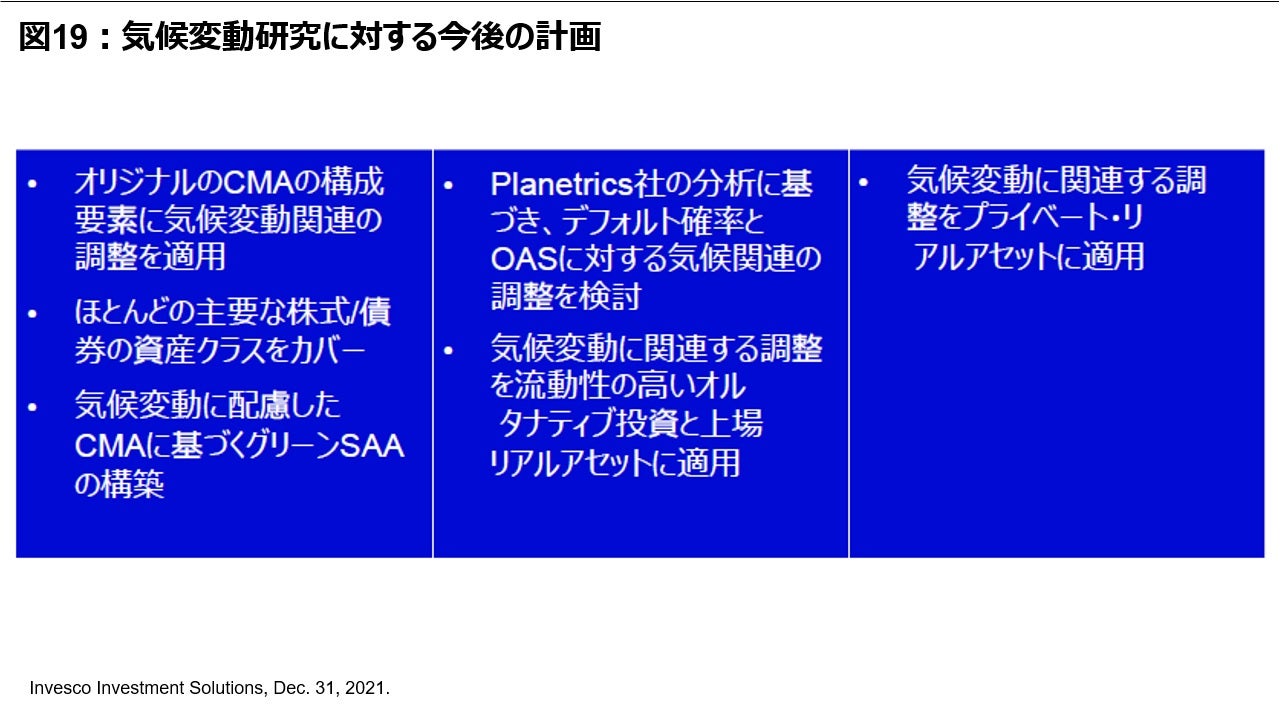

5. 気候変動を考慮したCMAの次のステップ

今回ご紹介した気候変動を考慮したCMAはまだ始まりに過ぎません。将来的には、株式や債券以外の資産クラスについても、気候変動に関連した調整を行う予定です。2022年の目標は、気候変動対応のCMAを用いたグリーンな戦略的資産配分モデルを構築することです。

現在は、債券のデフォルト確率を気候変動に対応させることに重点を置いて研究しています。さらに、信用リスクエクスポージャーを測定するために使用されるOASの調整も行いたいと考えています。

政策当局が2050年のネットゼロの未来に向けての公約を実行した場合に、投資家が戦略的資産配分において気候変動リスクを取り込むことができるように、弊社の気候変動対応型CMAは、透明性の高い方法で構築されています。

過去のCapital Market Assumption(英文PDF)

20220906-2410606-JP

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html