米国バンクローン市場、月次アップデート 2024年7月

.jpg)

6月のバンクロ-ン市場は、ローン価格がやや低下するも底堅く推移

政策金利の高止まりがバンクローンのクーポン水準を今後も下支え

6月のバンクロ-ン市場は堅調に推移

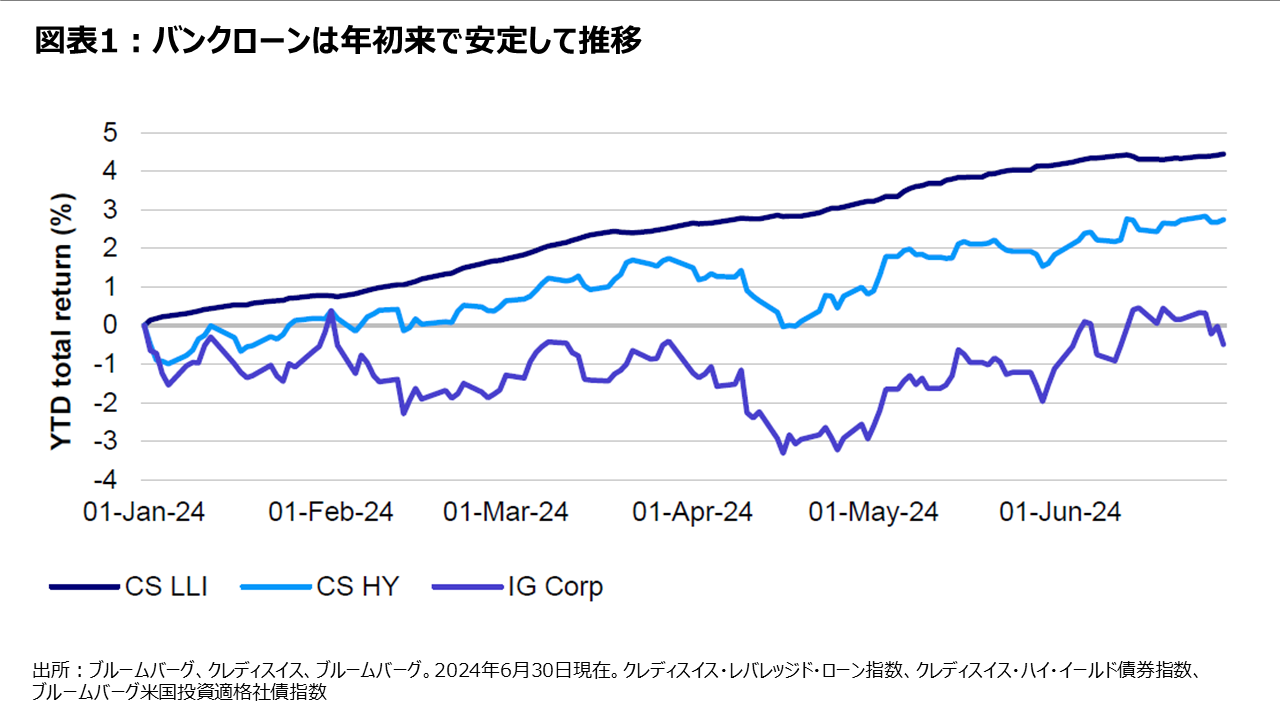

6月のバンクローン市場は月間で+0.27%のリターンとなり、年初来では+4.44%のリターンとなりました1。また、月間の価格リターンは-0.44%、金利リターンは+0.72%となりました。セカンダリー価格は、バンクローン需要が5月に見られた数年来での高水準から減少したことで下落し、また、パー以上で取引されるローンの割合も43%に低下しました。市場のかなりの部分が依然としてパー以上で取引されているため、リプライシングは高水準で推移しています。年初来で3,790億ドル(市場の約30%に相当)のリプライシングが発生しましたが、ローン市場の平均スプレッドは12bpsの低下に留まり、386bpsとなりました。3ヵ月物SOFRは5.3%を上回っており、ローン市場の平均クーポンは9.2%と依然として歴史的な高い水準です1。

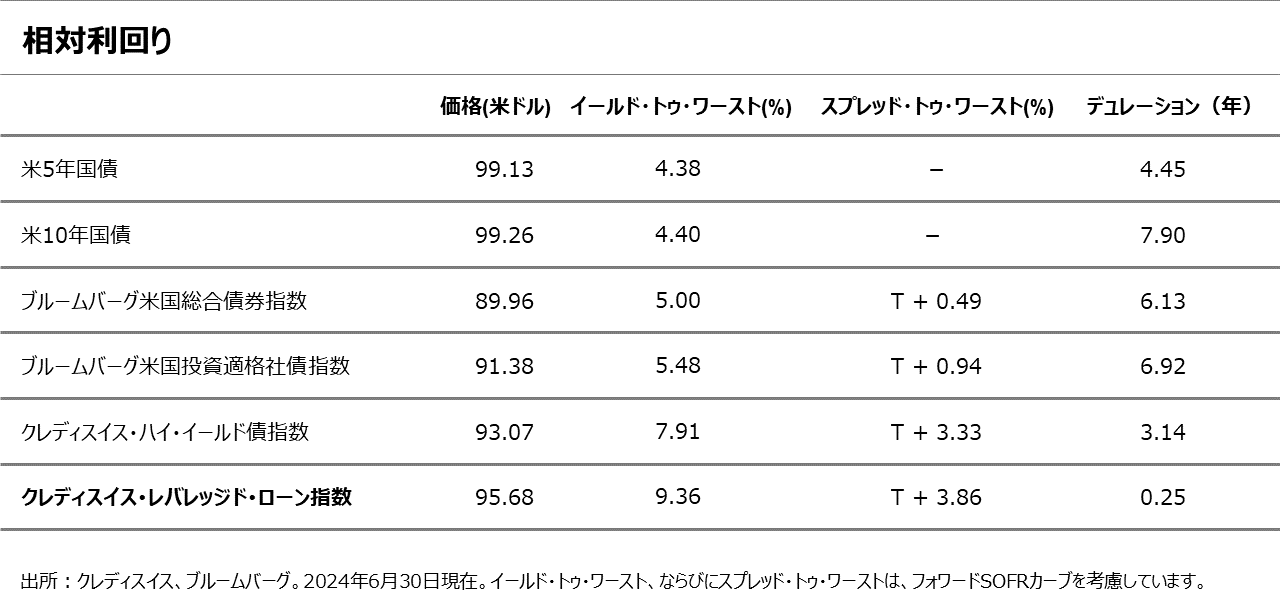

ローン価格がやや低下したことで、6月のバンクローンのリターンは、ハイ・イールド債(+0.88%)と投資適格社債(+0.67%)を下回りました3。格付別のリターンは、BB格(+0.32%)、B格(+0.36%)、CCC格(+0.45%)となりました1。ローン市場の平均価格は月末で95.68となりましたが、現在の平均価格を踏まえると、ローンはフォワードカーブを含めて9.36%のイールドとなりました2。

ファンダメンタルズ

個人消費、消費者信頼感指数、住宅などの経済データはやや減速が見られるものの、堅調な企業業績予想やインフレ率の指標からは、足元の金融政策が当面維持されるものと思われます。

新たなデフォルトは1件(Oxea Group)発生しましたが、以前に発生した4件のデフォルト(Diebold Nixdorf、Genesis Care、Lucky Bucks、Cyxtera Technologies)が今回の計算期間から外れたことで、12ヵ月累計の額面デフォルト率は1.08%から0.92%に低下しました4。また、80ドル未満で取引されるローンの割合は4.47%から4.42%に低下しました4。

市場の需給環境

減速したとは言え、CLOの活発な組成に加えて、リテールや機関投資家からのローン需要が見られる一方で、ローンの実質的な新規発行量が抑制されており、このような良好な需給環境によってローン価格の低下は小幅なものに留まりました。

6月のCLOの新規発行は5月(97案件で447億ドル)からやや減少し、84案件で380億ドル(うちリファイアンス案件とリセット案件は270億ドル)となりました2。CLOノートのスプレッドはタイト化し、やや減速しながらもCLOの新規発行(年初来での比較で過去最高水準)を促しました。

個人投資家向けローン・ミューチュアル・ファンドとETFからは、6月に10億ドル(年初来で121億ドル)の資金流入となり、5月の38億ドルから減少しました2。

6月のローンのグロスでの新規発行量は、5月(1,496億ドル、5月比で8%減少)から減少したものの、月間ベースでは二番目に高い水準となりました。リファイアンス案件(541億ドル)、リプライシング案件(844億ドル)がその多くを占め、それらを除いたネットでの新規発行は5月とほぼ同水準の111億ドルとなりました2。

投資機会

6月はローン価格がやや下落しましたが、図表1に示すように、バンクローンは年初来で固定利付社債を引き続きアウトパフォームしています。バンクローンは、1 年、3 年、5 年で見て、また、BB格、B格、CCC格における同格付内での比較で、引き続きハイ・イールドに対してアウトパフォームしやすいと思われます。基準金利の上昇、抑制された新規発行、底堅い企業業績などを踏まえると、特に利下げ時期の後ずれが見込まれるなかで、今年もバンクローンのリターンにとって好ましい状況となっています。

G2024-07-009

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html