世界のベスト四半期レポート(2023年7-9月期)

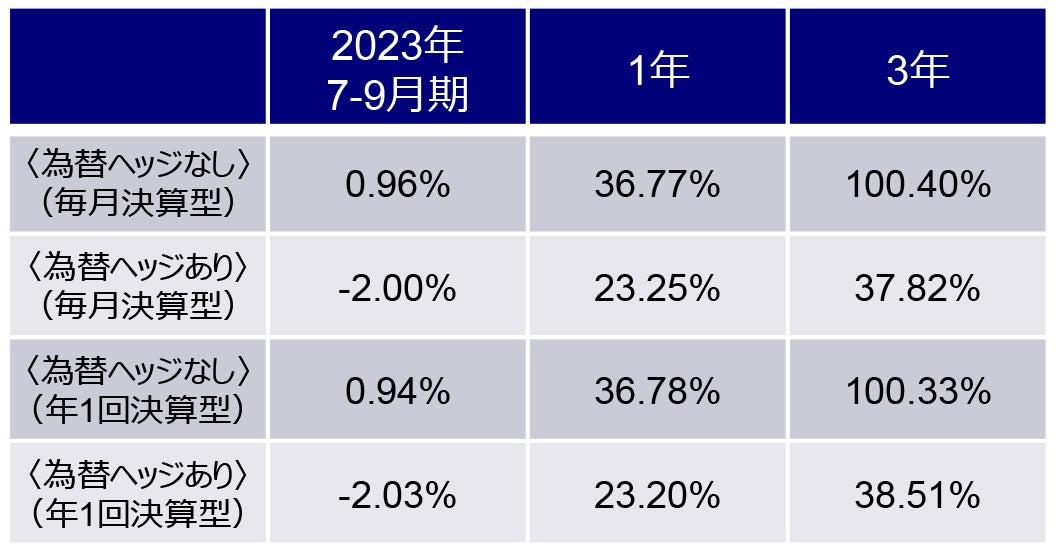

- 変動性の高い相場展開の中、主要中央銀行による金融引き締めの長期化が意識されたこと、中国景気の減速懸念が高まったことなどが嫌気され、世界株式市場は軟調な展開となりました。その中、当ファンドの〈為替ヘッジなし〉(毎月決算型)のパフォーマンスは、0.96%の上昇となりました。

- 情報技術セクターや金融セクターの銘柄選択がプラスに寄与しました。加えて、オランダの音楽コンテンツ制作・販売会社、欧州最大のフランスのガラス容器メーカーや米国最大級のヘルスケアサービスプロバイダーの会社など様々な国・地域やセクターの銘柄選択が基準価額の上昇に貢献しました。

- 景気動向に左右されず持続的な成長が期待できる①競争優位性の高い企業②安定性の高い事業を展開する企業③継続的な配当や増配などの質の高い配当を行うことが期待できる企業を選好して投資を行う方針です。

- 2023年7-9月期の世界株式市場は、引き続きインフレや主要中央銀行の利上げの動向などを巡り、変動性の高い相場展開となりました。

- 原油価格上昇によるインフレの高止まりが懸念されたことや、主要中央銀行による金融引き締めの長期化が意識されたこと、中国景気の減速懸念が高まったことなどが嫌気され、株式市場は軟調な展開となりました。

- そのような市場環境下、当ファンドの〈為替ヘッジなし〉(毎月決算型)の同期間のパフォーマンスは、0.96%の上昇となりました。為替が円安にとなったことも基準価額にプラスに寄与しました。

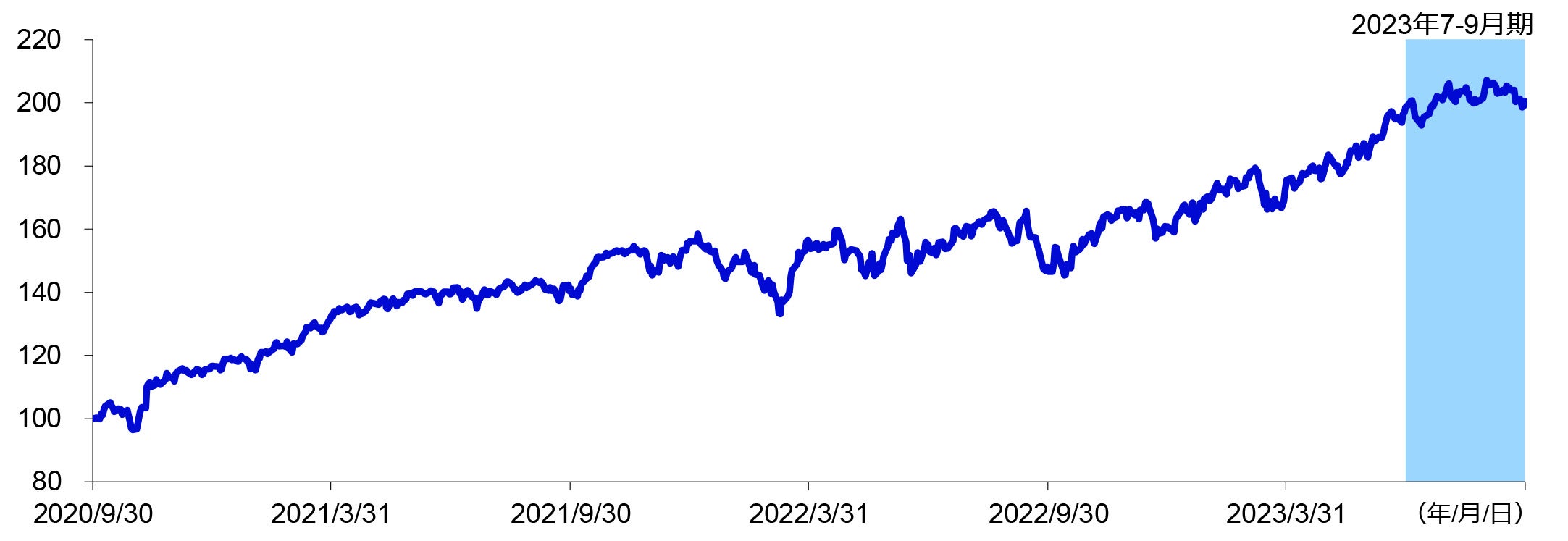

期間:2020年9月末~2023年9月末、2020年9月末を100として指数化

2023年9月29日現在

出所:インベスコ

グラフデータおよび騰落率は、基準価額(課税前分配金再投資)の信託報酬控除後のものを使用しています。上記は過去のデータであり、将来の成果を保証するものではありません。当資料では、「インベスコ 世界厳選株式オープン<為替ヘッジあり>(毎月決算型)/<為替ヘッジなし>(毎月決算型)」、「インベスコ 世界厳選株式オープン<為替ヘッジあり>(年1回決算型)/<為替ヘッジなし>(年1回決算型)」および「インベスコ 世界厳選株式オープン<為替ヘッジあり>(奇数月決算型)/<為替ヘッジなし>(奇数月決算型)」を総称して「当ファンド」または「世界のベスト」という場合があります。また、決算頻度に応じてそれぞれ「毎月決算型」、「年1回決算型」、「奇数月決算型」、為替ヘッジの有無に応じてそれぞれ「為替ヘッジあり」、「為替ヘッジなし」の呼称を使う場合があります。当ファンドはインベスコが運用を行います。インベスコは、インベスコ・リミテッド並びにインベスコ・リミテッド子会社および関連会社からなる企業グループで、グローバルな運用力を提供している独立系資産運用会社です。

主に、エネルギー、金融セクターなどの銘柄がプラス要因に

様々な国・地域やセクターの個別銘柄選択も基準価額の上昇に貢献

- 市場では原油価格の上昇が好感され、エネルギーセクターが大幅に上昇する展開となり、当ファンドでは、「アケルBP(ノルウェー、エネルギー)」が基準価額の上昇に貢献しました。また、ディスカウントチェーン等を保有する投資会社の「3iグループ(英国、金融)」や幅広い資産を取り扱う世界的な投資会社「KKR & Co Inc(米国、金融)」などの金融セクターの銘柄が堅調に推移したことが基準価額の上昇に寄与しました。

- 世界で音楽コンテンツを制作・販売する「ユニバーサル・ミュージック・グループ(オランダ、コミュニケーション・サービス)」や欧州最大のガラス容器メーカー「べラリア(フランス、素材)」、米国最大級のヘルスケアサービスプロバイダー「ユナイテッドヘルス・グループ(米国、ヘルスケア)」など様々な国・地域やセクターの個別銘柄選択も基準価額の上昇に貢献しました。

- 一方、米国の急速な利上げによる金利負担が嫌気された不動産セクターの株価が下落し、当ファンドでは、「アメリカン・タワー(米国、不動産)」などが基準価額のマイナス要因となりました。

上記銘柄への投資を推奨・勧誘するものではなく、当ファンドにおける将来の組み入れまたは売却を示唆・保証するものではありません。

今後も変動性の高い市場環境を予想

米国の資金流動性低下などの景気減速リスクや長期的なインフレ圧力などに注視が必要

- 世界の株式市場は、景気減速リスク、インフレ見通しの変動リスク等からボラティリティ(株価の変動性)の高い展開が予想されます。

- 米国ではマネー・サプライ(通貨供給量)増加率が1960年以降初めて前年同月比でマイナスに転じています。コロナショックを受けた大幅金融緩和後の急激な利上げ等がその背景にあります。マネー・サプライは経済の血液と言われ、景気先行指標の一つでもあることから今後も引き続き注視することが必要です。

- また、インフレ率についてはピークアウトしたと考えるものの、過去約30年間続いた低インフレ、低金利環境に戻る可能性は低いと考えられます。短期的には、エネルギー価格や住居費の上昇、長期的には、リショアリング(生産活動の自国への回帰)、団塊世代の退職による労働力不足、グリーン・エネルギー化の動き等がインフレ圧力となると想定されるためです。

世界の株式市場全体でみたバリュエーションは割安とはいえない水準、個別銘柄選択の重要性がより高まる環境

大型テクノロジー企業など時価総額上位銘柄への集中度合いの高まりには留意

- 世界の株式市場全体のバリュエーション(株価水準)は、PER(株価収益率)などの株価指標から見て、長期での 過去平均に回帰しつつあり、割安感がみられないことから、より個別銘柄選択の重要性が高まると考えています。

- また、年初来の世界的なAIブームを受け、世界の株式市場において米国の大型テクノロジー企業に投資家の資金が流れた結果、1999年~2000年のITバブル期並みに市場の時価総額が大型企業に集中している点にも留意が必要と考えています。

個別銘柄選択の重要性がより高まる環境下、引き続き「成長」「配当」「割安」の観点から厳選投資

足元で割安度が高まるディフェンシブ銘柄、AIの活用拡大による恩恵が期待されるソフトウェア、半導体関連銘柄に着目

- このようにマクロ経済動向の不透明感、市場偏重リスク等を背景に、今後もボラティリティが高い展開が想定される環境下においては、ボトムアップで個別銘柄選定を行う当ファンドにとって、魅力的な投資機会を見つける好機であると考えています。

- 当ファンドでは引き続き、「成長」、「配当」、「割安」の3つの観点に着目し、世界のベストと考える企業に厳選投資を行います。足元では、世界経済のソフト・ランディングへの市場期待からシクリカル(景気敏感)銘柄、グロース銘柄に注目が高まる中で、投資を控えられ割安感が高まったディフェンシブ(景気動向に業績が左右されにくい)銘柄に着目しています。

- 具体的には、昨年来の利上げ、個人貯蓄の減少等が時間差で景気に影響を与えるリスクがある環境下でも、堅調な業績を見込める優良な日用品、医薬品関連企業等です。テクノロジー企業では、AI(人工知能)活用拡大の恩恵を受けるソフトウェア、半導体関連企業等に着目しています。

上記は2023年9月末時点における運用チームの見解を示したものであり、将来予告なく変更されることがあります。

3244096-JP