Invesco Japan

世界のベスト 四半期運用報告レポート(2025年7-9月期)

2025年7-9月期の振り返り

- 米国の関税懸念の後退、AI関連企業の好決算、さらに米連邦準備理事会(FRB)による追加利下げなどが好感され、株式市場は期中を通じて上昇しました。そのような中、当ファンドの〈為替ヘッジなし〉(毎月決算型)のパフォーマンスは、3.77%の上昇となりました。

- 主に、良好な決算が確認された銘柄やAI関連銘柄などが基準価額の上昇に貢献しました。一方で、AI技術による既存ビジネスの代替リスクや業績見通しの悪化が懸念された銘柄は基準価額の下落要因となりました。

- 引き続き、景気動向に左右されず持続的な成長が期待できる①競争優位性の高い企業、②安定性の高い事業を展開する企業、③継続的な配当や増配、などの質の高い配当を行うことが期待できる企業を選好して投資を行う方針です。

当ファンドのパフォーマンス(2025年7-9月期)

- 2025年7-9月期の世界株式市場は、主要中央銀行の利下げや米国の関税政策の動向、AI関連銘柄の決算や報道などを巡り、変動する展開となりました。

- 当該期間においては、依然として不透明ではあるものの米国の関税政策への過度な懸念が後退する中、AI関連企業の好決算が続いたこと、米連邦準備理事会(FRB)が追加利下げを行ったことなどが好感され、株式市場は上昇する展開となりました。

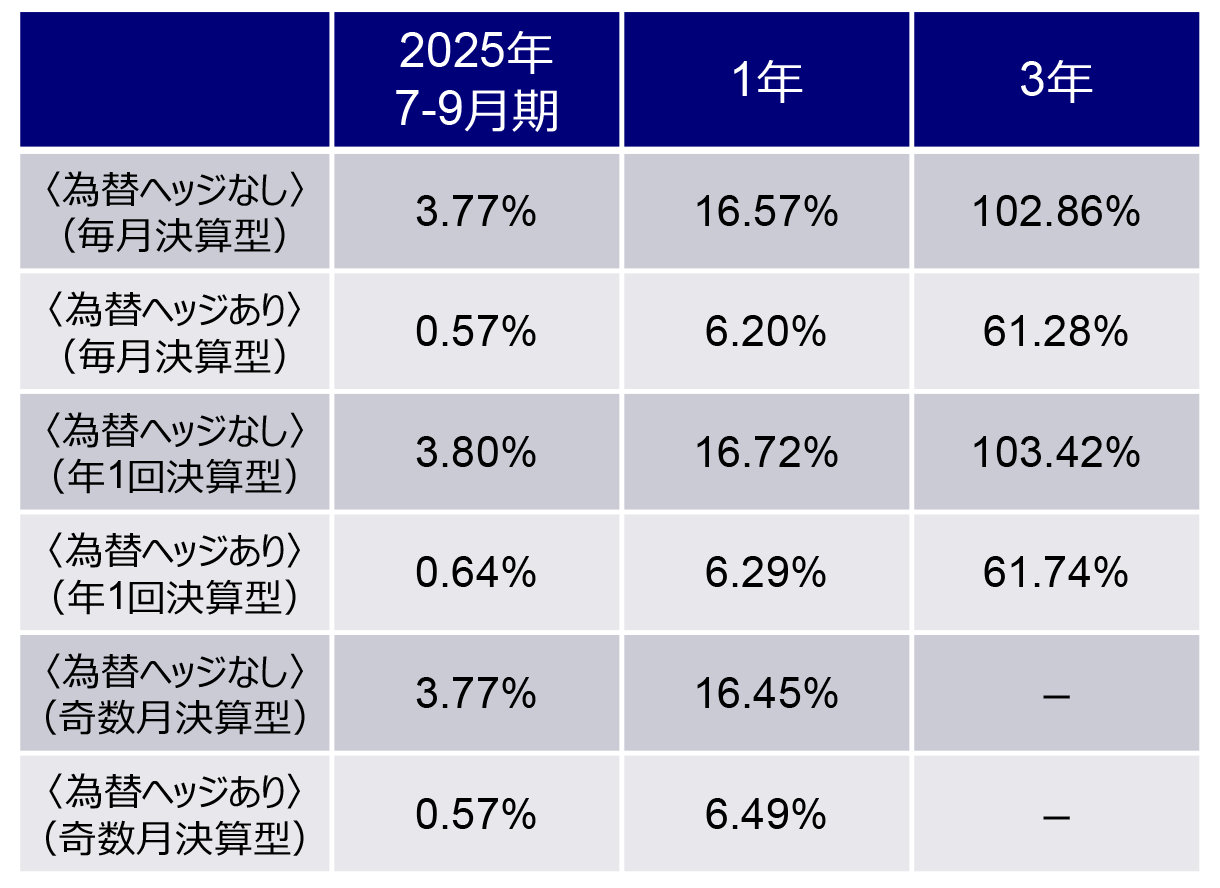

- そのような市場環境下、当ファンドの〈為替ヘッジなし〉(毎月決算型)の同期間のパフォーマンスは、3.77%の上昇となりました。〈為替ヘッジあり〉(毎月決算型)の同期間のパフォーマンスは、0.57%の上昇となりました。

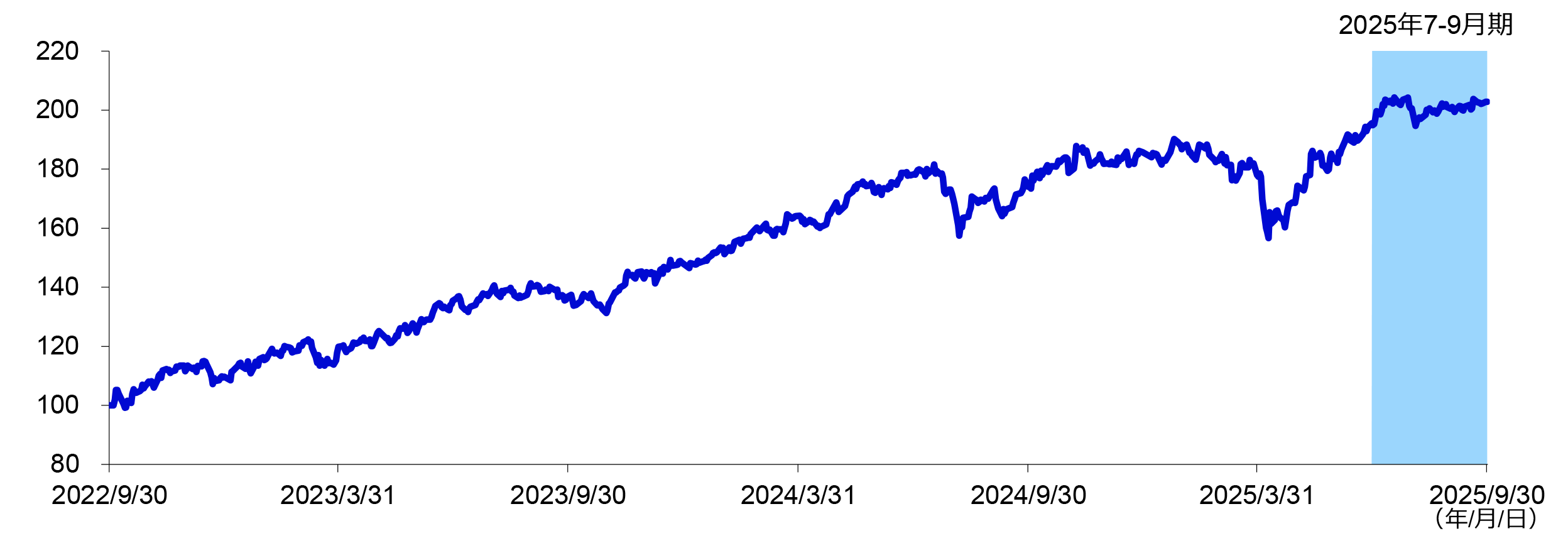

〈為替ヘッジなし〉(毎月決算型)の基準価額(課税前分配金再投資)の推移

期間:2022年9月末~2025年9月末、2022年9月末を100として指数化

期間別騰落率

2025年9月30日現在

当ファンドの運用状況(2025年7-9月期)

- 良好な業績を背景に株価が堅調に推移した航空機などのエンジン・メーカー「ロールス・ロイス・ホールディングス(英国、資本財・サービス)」、AI需要の高まりが好感され株価が大幅に上昇した半導体装置メーカー「ASMLホールディング(オランダ、情報技術)」や半導体メーカー「ブロードコム(米国、情報技術)」などが基準価額の上昇に貢献しました。

- また、4月の米関税政策導入の発表で株価が大幅下落した際に追加で購入していた英国の銀行「スタンダードチャータード(英国、金融)」も、株価回復を受けてプラスに寄与しました。

- 一方、AIの進展による既存事業への影響が懸念された取引所「ロンドン証券取引所グループ(英国、金融)」や、通期業績見通しの下方修正が警戒された製薬大手「ノボ・ノルディスク(デンマーク、ヘルスケア)」が基準価額の下押し要因となりました。また、業績回復の遅れが嫌気されたアナログ半導体メーカー「テキサス・インスツルメンツ(米国、情報技術)」もマイナスに寄与しました。

今後の市場見通し

- 株式市場は、米国の関税政策発表を受けた4月の大幅下落から、米中間の相互関税の引き下げ発表が好感されたこと、AI関連企業の好決算が続いたこと、米連邦準備理事会(FRB)が追加利下げを行ったことなどを受け、回復 基調となっています。特に、AI関連の需要拡大や投資加速に関する報道を背景に、AI関連銘柄など一部の銘柄が大幅に上昇する動きが見られます。

- 当運用チームでは、このような急激な株価上昇については、過熱感を伴う可能性があるため、慎重に検討すべきと考えています。

- トランプ米大統領の政策には依然として不透明な要素が多く、引き続き注視が必要であると考えています。一方、政権下で実施される多くの政策は経済成長にプラスに働く可能性があります。しかし、関税の影響などによりインフレが加速し、市場の想定以上に長期間利下げが休止されるリスクは根強く残っています。今後も米国の景気減速リスク、インフレや金利見通しの不透明感からボラティリティ(株価の変動性)の高い展開が予想されます。

- 過去10年間で市場構造は大きく変化しました。情報の即時性と広範な共有により、市場のボラティリティは高まり、短期志向の投資家が増加しています。こうした環境では、短期的な価格変動に左右されず、企業のファンダメンタルズに基づき長期的視点で投資判断を行う当ファンドのアプローチが、他の市場参加者が見逃しがちな魅力的な投資機会を捉える上で優位性を発揮できると考えています。

投資方針

個別銘柄選択の重要性がより高まる環境下、引き続き「成長」「配当」「割安」の観点から厳選投資

質の高い配当を拠出する銘柄や、競争優位性が高く、優秀な経営陣を有する銘柄に着目

- マクロ経済動向の不透明感、市場偏重リスク等を背景に、今後もボラティリティの高い展開が想定されます。このような市場環境下においては、強固な財務基盤や高い競争優位性を持つ優良銘柄が短期的に市場の過度な懸念などから割安な水準になることがあるため、ボトムアップ・アプローチで個別銘柄選定を行う当ファンドにとって、魅力的な投資機会を見つける好機であると考えています。

- 不透明感の高まる市場環境では、特定の業種や市場環境に大きく左右されない分散されたポートフォリオ構築が一層重要になります。当運用チームでは、ポートフォリオ構築におけるリスク管理の強化にも注力しています。

- 足元では、関税政策への懸念が高まる中でも揺るがない競争力を持つ銘柄や、不透明な環境下でも卓越した手腕を発揮する優秀な経営陣を有する銘柄にも着目しています。不透明な市場環境下でも安定的な成長が期待できる銘柄や、質の高い配当を行う銘柄にも投資を行っています。

- また、当ファンドは少数精鋭のチームによる迅速かつ柔軟な意思決定を強みとしており、不透明な市場環境においても機動的に対応できる体制を整えています。市場の急変時にも、素早く、柔軟にポジションを構築・調整できる点は、長期的なリターンの獲得において重要な要素と捉えています。

- 引き続き、「成長」、「配当」、「割安」の3つの観点に着目し、世界のベストと考える企業に厳選投資を行います。引き続き、一貫した投資哲学の下、特定の業種や市場環境の変化に左右されにくい、分散されたポートフォリオを構築してまいります。

5025327-JP