パウエル議長は新しい形でタカ派姿勢を強調

要旨

タカ派姿勢の維持を新しい形で強調

私は、FOMC後に金融市場の動揺が収まらないのは、パウエルFRB(米連邦準備理事会)議長がFOMC会合後の記者会見において、金融引き締め姿勢を新しい形で強調したためであると考えています。FRBはこれまでは利上げペースの速さに重点をおいて金融引き締め姿勢を強調してきたところがありました。FRBはインフレに対する警戒感を全く緩めていません。12月会合からの利上げペースの鈍化が視野に入る中、FRBとしては、金融市場がFRBの変わらぬタカ派姿勢を見誤ることのないよう、FFレートの到達点についての見方を上方修正する意図を金融市場に伝える必要が出てきたと判断されます。

2023年前半の利上げ幅見通しが上昇

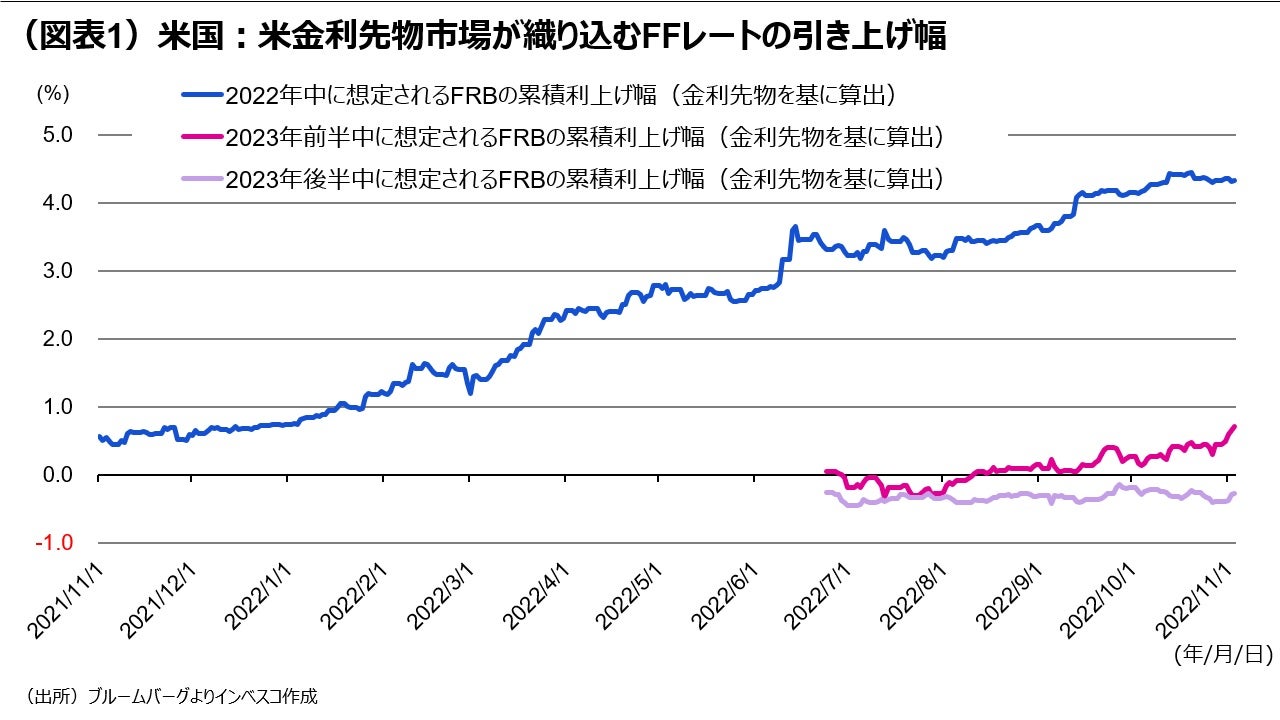

米国金利先物市場では、2023年前半におけるFRBの利上げ幅見通しについての織り込みが、10月末時点の50bpから、11月3日には72bpへと上昇しました。

長期金利の今後のさらなる上昇はFFレート引き上げ幅を縮小させる公算

パウエル議長は、今後の利上げ幅を判断していくにあたって、イールドカーブ全般の実質水準についての評価を含めていくことに言及しました。今後、長期金利がさらに上昇する場合には、金融環境が引き締まることで、FRBによるFFレートの引き上げ幅の縮小につながる可能性があると考えられます。

タカ派姿勢の維持を新しい形で強調

11月1-2日のFOMC(米連邦公開市場委員会)後の米国金融市場では、2日連続で債券利回りの上昇と株価の下落が続きました。米10年債利回りはFOMC前の11月1日には4.04%でしたが、11月2日に4.10%、11月3日には4.15%へと上昇した一方、S&P500種指数の前日比での騰落率は11月2日に-2.5%、11月3日に-1.1%を記録しました。私は、金融市場の動揺が収まらないのは、パウエルFRB(米連邦準備理事会)議長がFOMC会合後の記者会見において、金融引き締め姿勢を新しい形で強調したためであると考えています。具体的には、パウエル議長は、「労働市場やインフレの最近のデータをふまえると、9月のFOMCで想定した見通しよりも高い水準にFFレートを引き上げる必要性が示唆される」と話すことで、これまでの想定以上に当面のFFレートの到達点(ピーク水準)を引き上げることを示唆しました。これに関連して、パウエル氏は、FRBによる金融引き締め政策の今後を考える上でのポイントとして、以下の3点を挙げました。

① FFレートをどのようなペースで引き上げるか

② FFレートを最終的にどこまで引き上げるか(どこを到達点にするか)

③ FFレートをどれだけの期間、景気引き締め的な水準に維持するか

ここでパウエル氏は、現局面ではFFレートの引き上げペース(①)はこれまでほど重要ではないという見方を示すとともに、どこまで引き上げるか(➁)やどれだけの間引き締め的な水準に維持するか(➂)の方が大事になってくると言及しました。FRBは11月会合まで75bp(=0.75%)の利上げを3回連続で実施し、11月会合ではFFレートの誘導目標が3.75~4.00%へと引き上げられました。これまでに非常に速いペースで利上げした政策の効果が景気やインフレにもたらす抑制効果は、ラグ(時間差)をもってしか発揮されないことから、これから公表されるインフレや労働市場の指標次第では、次回12月のFOMCの会合で利上げ幅を50bpに縮小する可能性が出てきました。しかし、FRBはこれまでは利上げペースの速さに重点をおいて金融引き締め姿勢を強調してきたところがありますので、金融市場では、利上げペースの縮小がFRBのタカ派度合いが和らいだとして認識されてしまう可能性がありました。実際、10月中旬以降、米国景気の減速を示す指標が目立ってきたこともあり、FRBの金融引き締め姿勢が和らぐ可能性が意識されるようになったことで、米国の株価は上昇に転じていました。こうした中、インフレに対する警戒感を全く緩めていないFRBとしては、金融市場がFRBの変わらぬタカ派姿勢を見誤ることのないよう、FFレートの到達点についての見方を上方修正する意図を金融市場に伝える必要が出てきたと判断されます。

2023年前半の利上げ幅見通しが上昇

今回のパウエル議長の発言を受け、米国金利先物市場では、2023年前半におけるFRBの利上げ幅見通しについての織り込みが、10月末時点の50bpから、11月3日には72bpへと上昇しました(図表1)。米長期金利が上昇したのは、FFレートの到達点が引き上げられたことで、政策金利の高い状況が長引くとの期待が高まったからであるとみられます。債券利回りがFOMC後に2日連続で上昇し、米国の株価が2日連続で下落したのは、FRBが新しい形でタカ派姿勢を強調したことで、市場がそれを織り込むのに時間がかかっていることを反映しているとみられます。今回のFRBによるコミュニケーションが新しい形であることから、今後も市場における動揺が短期的に続く可能性に意識しておく必要があるでしょう。

米長期金利の今後のさらなる上昇はFFレート引き上げ幅を縮小させる公算

さて、最後に、今回のパウエル議長の記者会見で私が注目したもう一つのポイントについて触れたいと思います。それは、パウエル議長が、今後の利上げ幅を判断していくにあたって、イールドカーブ全般の実質水準についての評価を含めていくと言及した点です。米国の10年債利回りは、前回の9月FOMC会合直後の3.53%から今回のFOMC会合直前の11月1日には4.04%へと51bpも上昇しました。米国の中長期金利が大きく上昇することで企業の借り入れコストは大きく高まっており、これが金融環境の引き締めにつながってきました。今後、長期金利がさらに上昇する場合には、金融環境が引き締まることで、FRBによるFFレートの引き上げ幅の縮小につながる可能性があると考えられます。もともと、FRBは金融政策の遂行にあたってイールドカーブやその他の金融環境全般を注視してきたわけですが、今回の記者会見でパウエル議長がわざわざその点に言及したことは、最近の中長期の金利上昇がFRBの政策決定に無視できない影響を及ぼしていることを示唆するものです。

MC2022-163