インフレ警戒色をにじませたジャクソンホール会議

グローバル・ビュー動画解説

約1分半でレポートのポイントを解説

要旨

パウエル講演はややタカ派的。中立金利が言及された点に注目

ジャクソンホール会議でのパウエルFRB(米連邦準備理事会)議長の講演は、おおむねバランスの取れた内容となりましたが、私には、金融引き締めが不足する場合のリスクに対してパウエル氏がより大きな注意を払っているように思えました。パウエル議長が中立金利に言及した点は、今後のFOMC(米連邦公開市場委員会)でFFレート長期見通しが上方修正される可能性がある中、金融市場のサプライズを抑制する意図があったと思われます。

中長期的にインフレ目標の引き上げはありえるか?

FRBが掲げる2%のインフレ目標が短期的に引き上げられるとは考えられません。しかし、「グローバル経済における構造的な変化」がテーマとされた今年のジャクソンホール会議では、現在進行中の構造的変化が今後インフレを高める方向に作用することを示唆する議論が比較的多かったように思われます。今後の基調的なインフレの先行き次第では、中長期的な将来においてインフレ目標が引き上げられる可能性は払しょくできません。

パウエル講演はややタカ派的。中立金利が言及された点に注目

ジャクソンホール会議(8月24-26日開催)で最も注目されたパウエルFRB(米連邦準備理事会)議長の講演は、FRBの金融政策による引き締めが強すぎるリスクと弱すぎるリスクの両方に言及する、おおむねバランスの取れた内容となりました。米国市場では、このパウエル講演以降、株価の上昇基調が維持されています(日本時間で8月30日現在の状況)。ただ、今回のパウエル講演を読み込んでみますと、私には、金融引き締めが不足する場合のリスクに対してパウエル氏がより大きな注意を払っているように思えました。パウエル議長は、金融引締め不足になる場合には、目標を上回るインフレの定着につながるとともに、最終的には金融政策がより持続的なインフレをもたらし、雇用を大きく減少させてしまうことになる可能性がある点に言及しました。これに対し、過度な引き締めリスクについては、「経済に対して必要以上の害をもたらす可能性がある」という、かなりあっさりと言及するにとどめています。FOMC直後の米国先物市場において、2024年末のFFレートについての織り込みが前日の4.37%から4.45%に上昇したのは、金融市場がパウエル講演をややタカ派的と受け止められたことによるものと思われます。

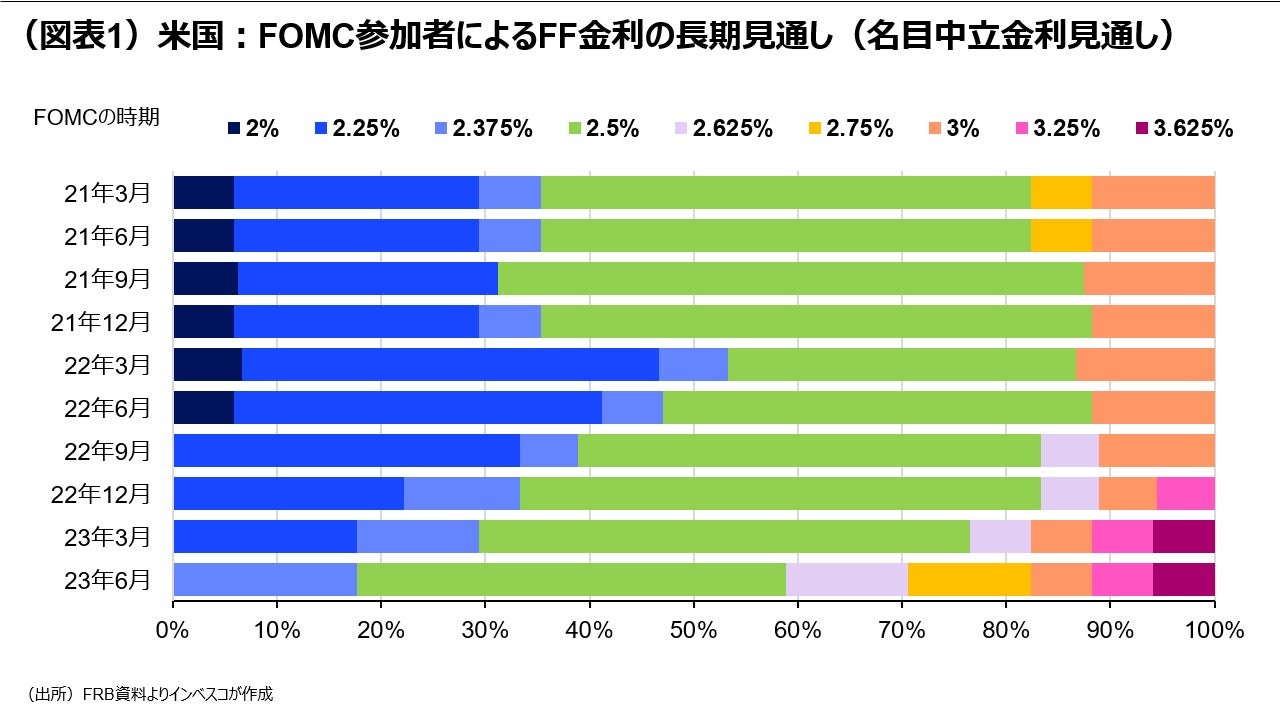

今回の公演では、パウエル議長が中立金利(景気を加速も減速もさせないような金利水準)に言及した点も注目されます。パウエル議長は、「我々は中立金利の水準について確実なことは言えない。このため、金融政策による正確な引き締め度合いについて常に不確実性が存在している」と述べました。中立金利の水準については地区連銀も含めて、米国金融当局内で様々な議論がありますが、ここでわざわざ中立金利の不確実性を強調したことは、今後のFOMC(米連邦公開市場委員会)において、参加者によるFFレートの長期見通し(中立金利)が変更される可能性を視野に入れたものではないかと考えられます。FOMC参加者の見通しをみると、FFレートの長期見通しの中央値はこのところ2.5%の水準で安定しています。しかし、2.5%を超えるFFレートの長期見通しを有するFOMCの割合は、2022年12月時点では17%(18名中3名)であったのに対して、2023年6月時点では41%(17名中7名)にまで上昇してきました(図表1)。この中立金利見通しの分布の変化は、これまで想定していたよりもインフレの粘着性が高い動きになってきたことを踏まえて、より多くのFOMC参加者がインフレを抑制するためにより高めの政策金利によって対応する必要を感じているためと思われます。FOMC参加者の中央値でみた中立金利の計数が上方修正されれば米国の長期金利にもう一段の上昇圧力をもたらす可能性が高いと考えられます。この観点から、今後、FRB高官の中立金利についての発言に留意しておく必要があります。

中長期的にインフレ目標の引き上げはありえるか?

米国では、インフレ率がFRBの想定よりも遅いペースでしか低下してきませんでした。インフレの想定外の粘着性については、「米国の経済成長率がコロナ後に上昇してきているため」とか、「労働市場が構造的に変化したため」、など様々な議論が存在しています。もし、2%よりも高いインフレ率の下でこれまでよりも高めの経済成長率が見通せる状況が生じつつある、つまり、基調的なインフレ率が2%を超える状況が生じつつあるのであれば、FRBが2%に設定しているインフレ目標の水準を、将来的に2%を超える水準に引き上げることが必要になってくるでしょう。しかし、現状では、インフレ目標を変更する機が熟しているとは思えません。パウエル議長が今回の講演で述べた通り、「2%は現時点でも、将来においても我々のインフレ目標」です。これを前提にすると、当面は、労働市場やその他経済構造の変化が基調的なインフレ率の中長期的な上昇をもたらすという見方が強まる場合には、インフレ率を目標の2%に抑止するために、これまで想定されていたよりも高めの政策金利を継続する必要がでてきます。最近の金融先物・スワップ市場では、足元でのインフレの粘着性を踏まえて、これまで想定されていたよりも高めの政策金利がより長い期間にわたって維持される可能性が織り込まれていると考えられます。

しかし、FRBとしては、足元だけではなく、将来のことも考えながら政策を運営していく必要があります。ジャクソンホール会議は、FRBにとって、学術界や世界の中央銀行関係者を集め、将来の金融政策に役立つような知見を学ぶ場と言えるでしょう。今年のジャクソンホール会議のテーマは「グローバル経済における構造的な変化」でしたが、このテーマが選ばれたのは、今後のグローバル経済の成長・インフレにどのような構造変化が生じているかについてFRBが強い関心を抱いているからに他ならないでしょう。FRBにとって特に重要なのは、足元での構造変化が中長期的な観点から、よりインフレ的な世界につながるのか、あるいはそうでないのかという議論でしょう。

ジャクソンホール会議における議論の様子は公開されていませんが、提出された論文やハンドアウトは公開されており、それを見る限り、現在進行中の構造的変化が今後インフレを高める方向に作用することを示唆する議論が比較的多かったように思われます。例えば、「成長に対する構造的な制約」セッションでは、コロナ後の米国において、企業の設立件数の増加や労働市場における流動性の上昇が観察されているという見方を示した参加者がいましたが、この議論は、米国経済が活性化していてインフレ率の基調が上昇する可能性を示唆していると言えます。また、「グローバルな生産ネットワーク」セッションでは、世界的なサプライチェーンの再編が起きようとしているという趣旨の論文が提出される一方、日本銀行の植田総裁は「変曲点にあるグローバリゼーション」セッションで、アジアにおける生産拠点分散化の動きについて議論しました。これらの点はいずれも、グローバル経済がこれまでよりもインフレ的になりやすいことを示唆しているように思われます。他方、ジャクソンホール会議のその他のセッションでは、生産性を高めるための新しいアイディアを創出することがますます難しくなる中で、米国がこれまでの長期的な成長率(2%程度)を維持することが容易ではなくなりつつある点を指摘した論文もありました。これは今後の米国経済がインフレ的ではなく、逆にディスインフレーション的になる可能性を示していると言えるでしょう。

今回のジャクソンホール会議で議論されたこれらのポイントが今後、景気への悪影響をそれほど伴わないような形で現実のインフレ率の上振れにつながるような場合には、FRBが中長期の未来において、より高めのインフレ率を容認する形で、インフレ目標が上方修正される可能性が出てきます。そうなると、米国の長期金利が上振れるリスクが高まります。グローバル経済が構造的な変化に直面する中で、短期的なFRBのスタンスだけではなく、中長期のインフレ観も長期金利に少なからぬ影響をもたらす可能性があり、投資家としてはそうした視点にも目配りしていく必要がありそうです。

※来週は筆者が夏休みのため、次号の発行は9月14日を予定しています。

MC2023-135