.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2026年2月号」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpg)

インベスコの債券運用部門であるインベスコ・フィックスト・インカム(IFI)より「グローバル・フィックスト・インカム・ストラテジー 2025年7月号」が発行されました。(今月号より発行月に合わせています。)

インベスコ・フィックスト・インカム(IFI)のプラットフォームに属する投資家が、年に2回、IFIグローバル・インベスターズ・サミットに集まり、世界的なマクロ経済動向について意見交換を行います。マクロテーマは、IFI の投資プロセスにおいて重要な役割を果たしており、成長、インフレ、政策に焦点を当てた「マクロファクター」のフレームワークは、マクロ動向の予測や市場動向の解釈に役立っています。当レポートでは6月9日から10日にかけて開催されたサミットでの主な結論を共有いたします。

また、米国および主要国の金利見通しについても触れています。英国の金利に対しては強気であり、米国、欧州、中国、日本、オーストラリアの金利については中立の立場を取っています。また、ユーロ、人民元、円、オーストラリアドルに対しては強気で、英ポンドには中立、米ドルには弱気です。

この他、サミットでIFIのクレジット投資家は米国の例外主義の将来と、今後投資家が米国以外のクレジットに注力する傾向が強まる可能性について議論しました。IFIのグローバル・クレジット・リサーチ責任者、デビッド・トッドが司会を務めたこの議論のハイライトをご紹介します。

インベスコ・フィックスト・インカム(IFI)のプラットフォームに属する投資家が、年に2回、IFIグローバル・インベスターズ・サミットに集まり、世界的なマクロ経済動向について意見交換を行います。マクロテーマは、IFI の投資プロセスにおいて重要な役割を果たしており、成長、インフレ、政策に焦点を当てた「マクロファクター」のフレームワークは、マクロ動向の予測や市場動向の解釈に役立っています。6月9日から10日にかけて開催されたサミットでは、投資家パネルが世界的なマクロ経済動向について見解を述べました。以下に、その主な結論を共有いたします。

現在の米国の消費者信頼感指標は、通常、景気後退期に見られる水準にあります。しかし、実際の消費支出は堅調で、全体的な成長はプラスです。この乖離の原因は何でしょうか?私たちは、企業部門と消費者部門にその答えを探りました。

我々の成長見通しの中心にあるのは、企業と消費者がともに不確実性の高まる状況下で事業を展開しているという認識です。規制環境の変化、特に貿易政策や関税の実施は、企業のセンチメントに大きな影響を与えています。その結果、企業は慎重な姿勢を維持し、新規投資や採用決定を延期する可能性が高いです。企業の収益性は過去1年間堅調で、多くの企業はパンデミックによる低金利環境の中で債務の返済を完了しています。したがって、堅調なクレジット・ファンダメンタルズから、企業は経済減速の可能性にも対応できると予想されます。しかし、最近の数ヶ月間で、関税やその他の政策変更に関連する不確実性により、企業の慎重な行動の兆候が見られています。中小企業における資本財の注文や投資計画は減少しており、CEOの自信は鈍化しており、投資への全般的な消極性が示されています。この慎重さは採用決定にも反映されています。パンデミック中および直後に労働力を確保する困難さを思い返すと、企業は従業員を容易に解雇しないものと予想されます。しかし、現在の不確実な環境下で、大幅な追加雇用も期待できません。したがって、新規失業保険申請件数が急増するとは予想していませんが、継続申請件数や永久的な失業者の増加は驚くべきことではありません。

消費者信頼感は依然として低調ですが、消費は持ちこたえています。この矛盾は、企業の設備投資の最終決定が急がれる一方で、家計が関税の影響を受ける品目の購入を前倒ししている、という先取り行動によって説明できます。最近の消費支出の堅調さは、持続的な勢いではなく、タイミングによるものと考えられます。家計が将来の価格上昇を回避するために購入を前倒ししていることから、この行動は今後数ヶ月で需要の鈍化につながる可能性があります。さらに、パンデミック中に消費を支えていた労働の安定と十分な財務的バッファーは、特に低所得世帯ではもはや存在しません。

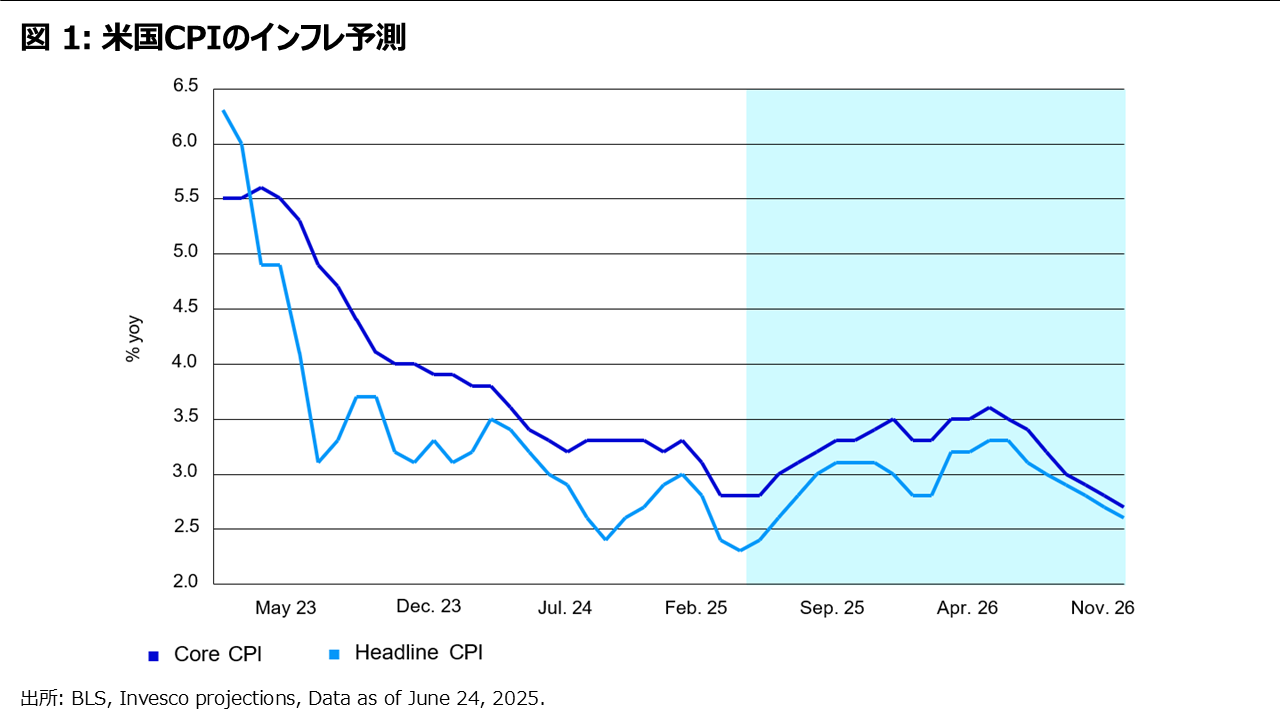

この消費パターンと潜在的な関税は、インフレにどのような意味を持つのでしょうか?関税が商品価格に反映されるにつれ、コア消費者物価指数(CPI)は年末までに約3.5%に上昇し、コア個人消費支出物価指数(PCE)は約3.6%に上昇すると予想しています。サービス価格のデフレ傾向は継続し、全体的なインフレ率は2026年にピークを付けてその後鈍化すると予想しています。

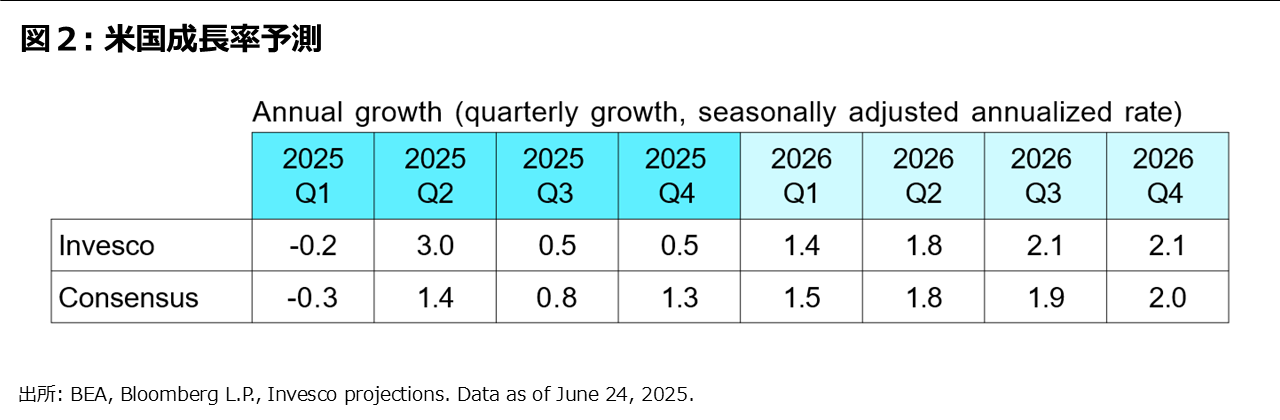

現在の政策の不確実性により、我々の成長見通しは流動的であり、2つのシナリオに分かれています。

1)米国が最大主義的な政策姿勢から後退(65%の確率):このシナリオでは、関税と政策の不確実性が企業信頼感と投資を圧迫し、経済成長が鈍化し、潜在成長率を下回ります。米連邦準備制度理事会(FRB)は様子見姿勢を維持します。我々の予想通り成長が鈍化する場合、FRBは10月から3回の利下げを実施します。経済が堅調を維持する場合、FRBは利下げを2026年まで延期する可能性が高いと考えられます。

2)貿易戦争;信頼感のショック;金融情勢のタイト化(35%の確率):このシナリオでは、経済が大幅に減速し、景気後退に陥ると想定しています(ただし、景気後退は軽微な可能性もあります)。これに対し、FRBは金利を少なくとも200ベーシスポイント引き下げるものと予想されます。

欧州経済は均衡状態に達したと私たちは考えています- 経済成長率は潜在成長率に近く、インフレ率は欧州中央銀行(ECB)の中期インフレ目標と一致しています。したがって、ECB は利下げサイクルの終焉に近づいていると私たちは考えています。私たちは、2010年代に経済刺激策が必要で量的緩和が主流だった時期のような、ゼロ金利やマイナス金利の環境に戻ることはないと考えています。

現在の約1%の成長率と約2%で安定しているインフレ率は、現在のECBの政策金利2%が適切であり、引き続き緊縮的である必要も、さらに緩和的になる必要もないことを示しています。確率的にはコイン投げに近いものの、ベースラインシナリオでは、ECBは9月に25ベーシスポイントの利下げを実施し、1.75%に設定した後、政策を据え置くものと予想しています。

現在の安定状態を支える要因の一つは、堅調な労働市場に加え、堅調な信用拡大と予想される財政拡大です。欧州の銀行中心の経済構造は、緩和的な金融政策が信用インパルスを経済に伝達し、例えば民間部門への貸出増加を促すことを可能にしてきました。財政政策も、今年初めの公式発表に基づき、来年はわずかに刺激的となり、成長の障害ではなくなる見込みです。これは、労働市場がこれまで堅調を維持しており、ECBが政策を現状維持する方針を維持する見込みであるため、今後もその状態が続く可能性が高いからです。インフレ面では、賃金上昇率は昨年5%~6%のレンジから、現在3%~3.5%のレンジに鈍化しており、これによりインフレ率とインフレ期待が安定化しています。

ユーロ圏は輸出超過経済であるため、関税が成長に打撃を与えることは当然予想されます。より悪質な関税ショックのシナリオでは、GDP成長率が潜在成長率を下回り、インフレ率の見通しが下方修正されるものと予想されます。そのシナリオでは、ECBは金利を1.5%に引き下げるものと予想されますが、より極端なシナリオではさらに金利が引き下げられる可能性もあります。

しかし、不利な関税シナリオ下でも、インフレは予想ほど問題にならない可能性があります。ECBの調査では、2018年の米中貿易戦争の影響を分析し、関税が導入された際、中国の輸出の統計的に有意な増加がユーロ圏に流れたことが示されました。この結果は、特に米中間の関税が欧州でデフレ圧力をもたらす可能性を示唆しています。

ECBの最新予測では、EUが米国に対して報復関税を課す不利な関税シナリオもモデル化されており、それでもインフレ率の大幅な下方修正が指摘されています。したがって、ECBは成長とインフレを回復させるため、緩和的な姿勢を採用すると予想されます。ただし、私たちは今年初めに予想したほど深刻な不利なショックは起こりにくいと考えており、したがって、以前のようにECBの追加利下げ余地はそれほど大きくないと見ています。

英国は現在、インフレショックに見舞われています。しかし、これは本質的な需要によるものではなく、最近の税制改正による一時的なものであり、深刻な問題ではないと私たちは考えています。ただし、イングランド銀行(BoE)の政策には依然としてタカ派的なリスクが存在します。具体的には、依然として高い水準にある家計貯蓄率の低下と、このインフレショックが本質的には深刻ではないものの、賃金交渉に波及するリスクです。債券市場は現在、インフレの持続と成長率の上昇を高い確率で織り込んでおり、金利の上昇を示唆しています。しかし、私たちはBoEが市場予想を上回る利下げを行う可能性があると見ています。

4月の消費者物価指数(CPI)の前月比急上昇は、イースター休暇に伴う旅行費の増加、水道料金の値上げ、車両税とエネルギー税の引き上げなど、一時的な要因によるもので、国内需要の急増ではありません。これらの要因が来年の4月までに計算から除外されることを前提に、追加のショックがない場合、現在の3.4%から2026年春には2.5%未満に急速に低下すると予想しています1。

最近のインフレ率の上昇にもかかわらず、英国の世帯は実際には比較的良好な状況にあります。消費が低迷する中、可処分所得の伸びはここ数年間、消費の伸びを上回っています。その結果、世帯貯蓄率は急上昇し、過去2年間で5%から10%を超え、実質的に2倍になりました2。この数値は、収入の大部分を消費する傾向のある英国の世帯としては、歴史的に高い水準です。一部の市場観測筋は、英国の世帯はドライパウダーを消費する準備が整っていると指摘していますが、私たちはより慎重な見方をしています。消費拡大を阻む要因として、労働市場の弱さと英国で浮上しているより緊縮的な財政政策の背景が挙げられます。求人数はCOVID-19前の水準から25%減少しており、給与支払い対象の雇用者数も数ヶ月連続で減少しています3。 このような環境は世帯貯蓄率の高止まりを招くでしょう。また、イギリスではより緊縮的な財政政策の背景が予想されます。イギリス予算責任局(OBR)は、今後4年間で財政政策が平均で約0.5%ポイント引き締められると予測しています。

私たちは、賃金見通しがイングランド銀行(BoE)にとって極めて重要になると考えています。つまり、現在のインフレショックが賃金交渉に反映されるかどうかです。2022年のように、ロシア・ウクライナ戦争のインフレ影響が急激な賃金上昇に波及した場合、BoEの利下げは選択肢から外れる可能性が高いでしょう。ただし、現在のマクロ経済状況は2022年とは大きく異なります。2022年には、失業率が4%未満で低下傾向にあり、実質GDP成長率は二桁台でした。現在、失業率は4%を超え上昇傾向にあり、実質GDP成長率は潜在成長率かやや下回る水準です4。私たちは、約1年後には賃金交渉が3%程度になるものと予想しており、これは穏やかでBoEの予想と一致しています。この結果は、市場参加者がBoEの調査に基づき3%~3.5%程度と推定するBoEの予想中立政策金利と一致する可能性が高いと考えられます5。 BoE自身の中立金利の推定値は2.25%~3.75%です6。

中央銀行のターミナルレートについては、金利見通しを2つのシナリオに分けます。第1のシナリオでは、現在の価格圧力の第2次効果が賃金交渉に影響を与えると想定しています。このシナリオでは、高い消費者物価上昇率のため、BoEは今年末にかけて利下げを遅らせ、中立レンジの上限である3.75%を下回る利下げは行わない可能性が高いと考えます。一方、ベースケースシナリオでは、軟調な労働市場と後退するインフレ圧力を背景に、BoEは四半期ごとに利下げを継続し、2026年末までに約3%まで引き下げるものと想定しています。したがって、ベースケースでは、BoEは市場が現在織り込んでいる水準よりも大きな利下げを行う可能性が高いとみています。

現在、中国が直面する主なマクロ経済問題は米国の関税措置の影響ですが、中国の経済はこれまで回復力を示しており、今後も経済の回復力を維持するための政策手段を有していると私たちは考えています。中国は近年、米国への貿易依存度を既に削減しています。トランプ大統領下の最初の貿易戦争以降、中国の対米直接輸出は総輸出の約15%まで減少しており、2017年の19%から低下しています(図5)。2018年の貿易戦争以降、中国は米国との貿易減少を、アジアやラテンアメリカなどへの輸出拡大で補填してきました。また、米国向け輸出の減少にもかかわらず、中国は2017年の13%から2024年には15%に、世界輸出全体のシェアを増加させています(図6)。

中国のより広範なマクロ経済パフォーマンスも予想を上回る結果となりました。4月の「解放記念日」関税導入後の経済パフォーマンスを詳細に分析すると、米国から145%の関税を課せられたにもかかわらず、中国の小売売上高、工業生産、固定資産投資は4月に前年同月比でいずれも堅調な伸びを示しました。予想通り、米国向け輸出は20%以上減少しましたが、欧州、アジア、アフリカへの輸出が急増したため、4月の中国全体の輸出は8%増加しました7。5月の貿易データも同様の傾向を示し、米国向け輸出は34%減少しましたが、ASEAN諸国への輸出が15%増加し、アフリカへの輸出が33%増加したことで、総輸出は5%増加しました8。

国内では、財政政策と金融政策が今年経済の安定を支えてきました。金融政策は特に緩和的であり、中国の継続的なディスインフレ環境を支えています。消費者物価上昇率は過去数ヶ月間0%前後で推移し、国債利回りは最近1.5%前後で取引されています。9 私たちは、今年後半も物価上昇率が0%前後で抑制された状態が続くと予想しており、中国人民銀行は今後も支援的な姿勢を維持するための柔軟性を維持できる見込みです。

財政面では、米国の関税措置下での経済の最近の回復力と、米中貿易摩擦が緩和される可能性が、財政拡大計画の縮小を可能にするかもしれません。今年度の財政支出はGDPの7~8%になると予想しており、2024年の6.6%から増加しますが、以前の予想の10.5%からは減少します。財政措置は、輸出部門の労働者(特に米国市場への依存度が高い層)、家計消費、出生率の向上、医療、高齢者支援を後押しすると予想しています。より深刻な貿易結果が現実化した場合、政府は追加の財政刺激措置を講じる可能性があると見ています。

外部環境については、今年、人民元は対米ドルで上昇しましたが、価格と通貨の両面から見て、中国製品は競争力が高まっています10。我々は、この状況から、当局は人民元を輸出拡大に活用する必要性や意欲は低いと見込んでいます。人民元を国際通貨として促進するという公式な政策目標も、貿易利益のための人民元安を否定する要因となります。特に、通貨の信頼性と安定性は、再配分されるグローバル資産の誘致においても重要視されているためです。最近の米国関税措置に対するグローバルな反応の一環として、中国政府と民間部門は、貿易関連黒字の投資先として非米国市場への多様化を進めるものと予想されます。

新興国市場(中国を除く)の成長は、コロナ禍前の水準に比べ全般的に鈍化していますが、今年も米国の成長を上回ると予想しています。新興国市場(中国を除く)の成長率は、パンデミック後の数年間は平均4%程度でしたが、最近では3.5%程度まで低下しています。多くの新興国市場の成長率は現在、潜在成長率と一致しており、潜在成長率を下回る国はごく一部です。南アフリカと韓国は極めて低い成長率が目立ち、メキシコとハンガリーは景気後退のリスクに直面していると私たちは見ています。

多くの新興国は、コア物価の軟化を背景に、コアインフレ率を公式目標水準へ引き下げる進展を遂げています。コロナ直後と比べて賃金上昇率が鈍化したことも、サービス部門のインフレ抑制に寄与しています。非コア部門では、エネルギー価格の低下と通貨高が相まってインフレ圧力が緩和されており、この傾向は継続すると考えています。

ほとんどの新興国は、堅調な対外ポジションを背景に、現在の米国の関税措置の脅威に直面しています。経常収支と外国直接投資を含む GDP に対する基礎的な対外収支の割合は、多くの新興国で世界金融危機後の平均よりも高くなっています(図7)。特にアジアの一部国では、ポストコロナ期の投資が中国から他地域への製造拠点移転に再配分された際に投資流入の恩恵を受け、これらの資金流入はポストコロナ期の経済回復プロセスの一環となっています。私たちは、これらの一般的に強い外部ポジションが、新興国市場が米国の貿易政策変更による外部収支への影響から守る緩衝材となるものと見ています。さらに、米国例外主義の概念から離れるセンチメントの変化や、米ドルの強さに対する懸念が現実化する場合、新興国市場は米国からのグローバルなポートフォリオ分散の恩恵を受ける可能性があると私たちは考えています。

貿易ショックとその波及効果による成長への影響を緩和するための政策手段において、多くの新興国は財政面で制約を受けています。多くの新興国は債務持続可能性と一致する閾値を超える財政赤字を計上しており、金融政策が最も現実的な景気循環対応のアンカーとなっています。新興国通貨は全般的に堅調に推移し、国内のインフレ期待も低下しているため、新興国の中央銀行は国内情勢に焦点を当てた柔軟な対応が可能であり、必要に応じて貿易関連の問題による成長への影響を緩和するための緩和余地を有していると私たちは考えています。

米国:ニュートラル

米国の成長は減速しており、インフレ指標は予想を下回る結果となりました。しかし、年末にかけて関税による物価上昇がインフレを下支えすると予想しています。IFIはFRBが年内に利下げを行うと考えています。成長とインフレからの相反するシグナルが互いに相殺し、利回りはレンジ内での推移が続くと見ています。長期的には、米国の財政赤字に対する懸念がイールドカーブのスティープニング基調を維持すると見込まれます。

欧州:ニュートラル。

ECBは6月に中銀預金金利を2%に引き下げました。昨年6月以降、計200ベーシスポイントの利下げを経て、金利はユーロ圏の中立金利に合致する水準へと正常化されました。

その結果、これ以上の緩和には高いハードルがあると考えられます。2025年これまでのところ、成長と労働市場は比較的堅調です。ECBはまた、財政政策と労働市場によるサポートが貿易や地政学的不確実性による影響を軽減すると楽観的に見ています。

とはいえ、この不確実性はさらなる利下げの可能性を示唆しており、賃金上昇率とコアインフレ率が目標に整合的な水準に近いこともその背景にあります。短期金利市場で織り込まれているターミナルの金利1.65%は妥当な水準だと考えています11 。利下げ期待が完全に剥落すればデュレーション・エクスポージャーを積み増す好機となりうる一方、金利が1.5%を下回る展開は、コロナ前とは異なる財政環境を考慮すると可能性は低いと見ています。短期金利低下の可能性、債券供給の増加、グローバルなタームプレミアムの圧力は、今後もイールドカーブのスティープニングのサポート要因になると予想されます。

中国:ニュートラル

中国の5月の経済指標は、4月に続いて堅調さを示しました。両月ともに米国による145%の関税発動後にもかかわらず良好なパフォーマンスを記録しました。オンショア金利は、最近の利下げに表れている中銀のハト派スタンスにより安定しています。中国経済の底堅さを受けて、私たちは財政拡張の予想を下方修正しました。以前の予想よりも財政拡大が抑制される可能性があることは、長期債のパフォーマンスを支える要因となると考えています。

日本:ニュートラル

日本銀行は6月の会合で政策金利を据え置きましたが、これは市場の予想通りでした。植田総裁は先行きに慎重な見方を示し、短期的に政策変更のハードルが高いことを示唆しました。しかし市場はすでにこのメッセージを織り込んでおり、2025年末までにわずか14ベーシスポイントの利上げ、2026年末まででも合計32ベーシスポイントの利上げしか織り込まれていません12。

4月と5月に大幅に上昇した長期国債利回りは6月に安定しました。これは、財務省が20年債、30年債、40年債の発行削減を発表し、日銀も国債買入の縮小ペースを緩めるとしたことが背景です。短期ゾーンでの利上げ織り込み余地の限定、長期ゾーンでの需給バランスの改善により、今後はイールドカーブがややフラット化すると見られます。

英国:オーバーウェイト。

イングランド銀行(BoE)は、インフレ鈍化の流れに徐々に自信を深めており、労働市場が緩み始め、賃金上昇が抑制されている兆しが見られます。4月のコアインフレの急上昇は反転した可能性があり、長期的なインフレ期待も引き続き穏やかです。ポンド高も将来的にディスインフレ圧力として作用すると考えられます。

6月のBoE会合では、3人のメンバーが利下げに賛成票を投じたことで、これまでの四半期ごとの緩やかな利下げサイクルを超えたより迅速かつ深い利下げへの議論が進行していることが示されました。市場は依然としてターミナルの金利を約3.5%と見ており、これはBoEが中立と考える範囲の上限にあたります13。IFIは、長期ゾーンのフォワードレートが、米欧と比して絶対水準でも相対水準で見ても割安であると見ています。

豪州:ニュートラル

オーストラリア中央銀行(RBA)は5月にハト派的姿勢へ転換し、市場は比較的前倒しの利下げサイクルを織り込みました。2025年に残る5回の会合で累計78ベーシスポイントの利下げが市場で織り込まれており14、その後は2.87%のターミナルレートに向けてさらに20ベーシスポイントの利下げが想定されています15。国内経済指標はまちまちで、労働市場は底堅い一方、成長は鈍化し、インフレは緩やかになっています。

現在の市場価格は、公正かやや割高と見ており、比較的迅速な中立金利への回帰を織り込んでいます。ただし、インフレは緩やかになっているものの、労働市場の著しい弱さが確認されない限り、政策当局が3%を下回る利下げに踏み切る可能性は低く、短期金利低下の余地は限定的と見ています。長期フォワードは割安感があり、他の先進国と比べてイールドカーブがスティープな状況が続いています。10年債利回りが米国を下回る水準で取引されているため、長期ゾーンのさらなるアウトパフォーマンス余地は限られるかもしれませんが、豪州の堅調な財政状況と制度的安定性により、米国債に対してプレミアムを維持すると見られます。

米ドル:アンダーウェイト

米ドルは6月も下落が続きましたが、そのペースは鈍化し、4~5月とは異なる通貨が上昇しました。6月に最も好調だった主要通貨はユーロであり、ユーロ圏の成長期待の改善とECBによる利下げ終了の示唆が資本流入を促しました。新興国通貨も6月には米ドルに対して好調であり、パフォーマンスの良い通貨は2つのグループに分けられます。一つはブラジルレアル、メキシコペソ、南アフリカランドのような高金利通貨で、リスク選好の回復が追い風となりました。もう一つは台湾ドルや韓国ウォンなどのアジア通貨で、外貨建資産の為替ヘッジに伴う資本流入の恩恵を受けました。

米ドルの下落が多面的になっていることは、相対的な成長と制度的安定性に対する信認の低下により、ドルの優位性が縮小していることを示しています。長期資本は米ドルへのエクスポージャーを減らす動きに転じる可能性があり、例えば台湾の資産保有者によるヘッジ比率の引き上げや、欧州や新興国への資産移転などが考えられます。米国資産に対する外国人および米国内投資家の過度なオーバーウェイトは、この傾向が長期化する可能性を示唆しています。地政学的ショックによる短期的な変動はあるものの、この流れは続くと見ています。

ユーロ:オーバーウェイト

ユーロは6月も対米ドルでの上昇を続けました。ECBの利下げ打ち止め示唆や域内経済指標の底堅さ、関税リスクの後退後のPMIの回復などがユーロを支援しました。ユーロ圏の債券・株式には引き続き資本が流入しており、ドル保有者の間で為替ヘッジの動きも強まっています。

ただし、ユーロが他の主要通貨をさらにアウトパフォームできるかには疑問もあります。6月には円や人民元に対しても上昇し、貿易加重ユーロは数年来の高水準にあります。これ以上の大幅なユーロ高はインフレと成長にマクロ経済的影響を及ぼす可能性があり、アジアの低金利通貨との金利差が縮小する可能性もあります。

中国人民元:オーバーウェイト

中国人民銀行による人民元の基準値の引き上げや、リスク回避環境下でも人民元が底堅く推移していることから、足元では引き続き人民元が良好なパフォーマンスを示すと考えています。

日本円:オーバーウェイト

6月は円がドルとユーロに対して下落しました。これは、リスク資産の堅調な推移と、日銀がFRBやECBに比べてハト派的であることが要因です。しかし、今後はこうした逆風は弱まり、あるいは逆転する可能性もあります。

リスク資産は「解放の日」の急落をほぼ取り戻しており、さらに上昇する余地は限られると見ています。ポジショニングも再構築されつつあるため、追加の材料は乏しい状況です。金利差はこれ以上円に不利な方向へ拡大する可能性は低く、市場はすでに日銀の追加利上げに対するリスクプレミアムをほとんど織り込んでいません。また、米欧における利下げの期待も和らいでおり、成長の下振れリスクがある中でも大幅な差はつきにくいと見られます。

これまでのところ、円はユーロに比べて為替ヘッジやリパトリエーション(資本還流)の恩恵を受けていませんが、日本の投資家は特に米国資産への無ヘッジ投資エクスポージャーを多く抱えており、FRBが急速に利下げを開始すれば、ヘッジコスト低下に伴い巻き戻しが進む可能性があります。

英ポンド:ニュートラル

ポンドは、ユーロや円に対しては出遅れる可能性があります。これは、英中銀が利下げを加速させ、金利差が縮小するためです。ただし、対米ドルでは、投資資金が米国資産の代替先を探る動きがポンドを支える可能性があります。短期投資家はすでに比較的ポンドを買い越していると見られますが、長期投資家による英国資産へのエクスポージャーは依然として控えめです。

豪ドル:オーバーウェイト

豪ドルは、ユーロやニュージーランドドルに対して最近下落したこともあり、貿易加重ベースでは割安に見えます。一方で、ファンダメンタルズは比較的堅調です。RBAのハト派転換はすでに市場に織り込まれており、金利差が豪ドルに不利に拡大する余地は限られています。財政の緩和が進めば追加の利下げの必要性も低くなるでしょう。

交易条件は引き続き良好であり、コモディティ価格の上昇が追い風となる可能性もあります。さらに、豪州の年金基金による外国資産保有残高が大きいことから、今後のリパトリエーションや為替ヘッジが豪ドルのリスクイベントへの感応度を低下させる可能性があります。

6月のサミットでは、インベスコ・フィックスト・インカム(IFI)のプラットフォームに属する投資家たちが、クレジット市場に関する見解や、米国投資適格債、欧州投資適格債、欧州ハイイールド債、新興国市場(EM)における投資機会について議論しました。まず、米国の例外主義の将来と、今後投資家が米国以外のクレジットに注力する傾向が強まる可能性について議論しました。IFIのグローバル・クレジット・リサーチ責任者、デビッド・トッドが司会を務めたこの議論のハイライトをご紹介します。

トッド:当然のことながら、これは米国で人気の話題です。米国の財政政策や通商政策をめぐる不確実性の高まり、ドル安は、米国の市場、企業、経済の将来について疑問を投げかけています。米国の例外主義の定義については議論の余地があり、人によって見方は異なります。しかし、私は企業力という視点から考えています。世界最大の30社を時価総額でランキングすると、30社のうち27社が米国企業です。この地位は数十年にわたって築き上げられたもので、短期間で崩れる可能性は低いと考えられます。投資適格債券市場について考えると、世界の一部地域では関税や財政パッケージに関する明確な方向性が示されるまで様子見姿勢が続く可能性がありますが、全体としてグローバルな投資家からの米国投資適格債券への需要は堅調に推移しています。皮肉なことに、ドル安は米国資産の割安化を招き、さらに投資家の関心と資金流入を加速させる可能性があります。米国機関投資家と個人投資家の需要も堅調を維持しており、今年に入ってからこの資産クラスへの資金流入は活発化しています。

アサド:まず、欧州およびEMのクレジットを全体的に見ると、スプレッドは概ねタイトであると考えています。特にEMでは、過去には多様な債務危機に陥った政府の状況を活かすことができたものの、現在はそうしたケースは稀少化しています。それらも現在ではスプレッドが縮小しています。このような評価水準を踏まえると、当面はEMハードカレンシーのスプレッド縮小は限定的と見込んでいます。そのため、ハードカレンシーのポジション縮小と、ローカルカレンシーへのリバランスを推奨しています。ローカルカレンシーの利回りは、我々の見解では先進国市場利回りと比較して現在魅力的です。また、主要なグローバル中央銀行の政策動向との相関性が低い傾向にあるため、ローカルカレンシーは一定の分散効果を期待できます。ただし、ハードカレンシーでは、中国の不動産セクターにおいて選択的な機会を見出しています。この市場は明らかに打撃を受けていますが、我々はセクターの底打ちの兆候を忍耐強く待ち続けています。現在、住宅販売と価格が回復の兆候を示しており、特に中国の1級・2級都市で顕著です。最近の関税懸念を受けて、政府は国内需要を刺激するための追加の刺激策を講じており、これが不動産購入を後押しする可能性があります。この取引アイデアのもう一つの利点は、潜在的な分散効果です。中国の不動産は、FRBやECBの動向や市場ベータ全般と相関しない独自のストーリーを有しています。

マット:過去数年間、ネット供給がマイナスだった環境下で、欧州ハイイールドは2025年に入ってから活発な新規発行スケジュールとなっています。ファンドの資金流入を支える堅調な技術的背景と、依然としてライジングスターの純供給が続く環境下で、ディールは徐々に積極的になっており、これにより価値が形成されています。これは、市場に新規参入する発行体に対するプレミアムや、我々が保有に自信を持つクレジットにおけるリレバレッジ取引など、多様な形で現れています。

セクター別では、市場におけるディフェンシブな分野は年初来堅調に推移しており、現在はかなり割安な水準で取引されています。その結果、化学や自動車など、パフォーマンス面で出遅れている一部のシクリカルなセクターを完全に無視することは困難です。各セクターは、ファンダメンタルズ面において厳しい時期を迎えています。しかし、信用力と比較したバリュエーションの観点から、一部の自動車関連銘柄は魅力的に見え始めています。一方、化学セクターは、現在の過剰生産能力を解消するための時間が必要か、または需要の著しい回復が見込まれるまで、より時間が必要と考えられます。そのため、当面は同セクターの変動が比較的少ない分野に焦点を当てていく方針です。

サム:地政学的リスクの高まりを受けて、欧州の防衛およびインフラ投資への注目が高まっています。これは、通信および公益事業セクターに潜在的な投資機会をもたらすと考えています。なぜなら、これらのセクターは、各国政府が自国のインフラについて考える上で、ますます重要になってきているからです。

トッド:投資適格債のスプレッドは確かにタイトなものの、米国および非米国投資家はいずれも利回りを重視して購入しているようです。つまり、スプレッドよりも魅力的な利回りに引き続き注目しているということです。米国経済が景気後退を回避し、1~2%程度の成長を継続する場合(これが我々のベースケースです)、投資適格債のファンダメンタルズにとって良い環境になると考えています。米国企業は第1四半期に堅調な決算を発表しており、これが今後のスプレッド縮小傾向の継続を後押しする可能性があると見ています。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2026年2月号」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2026年1月号」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年11月・12月合併号」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年10月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年9月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

インベスコのグローバル債券戦略

多様な市場環境への対応、期待リスク・リターンに応じた幅広い選択肢。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年8月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年5月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年4月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年3月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

20250707-4639470-JP

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html