グローバル・ビュー

低金利時代は当面続く

.jpg)

要旨

米国:FRBの積極的緩和姿勢が継続する見込み

コロナ危機を経て米国のイールドカーブは下方に大きくシフトしました。FRB(米連邦準備理事会)は少なくとも2022年末までFF金利が事実上のゼロ金利に据え置かれるとの見通しを示しましたが、「平均インフレ率目標」に移行する場合は2023年以降もしばらくは事実上のゼロ金利政策を継続する可能性が高まります。一方、FRBは、実質ゼロ金利期間中は、量的緩和策等によって中長期の金利上昇の抑制を目指すと予想されます。

ユーロ圏:南欧諸国の不安定化リスクに引き続き留意

ECB(欧州中央銀行)は今後も必要に応じて量的緩和策を継続することで中長期の金利の上昇を抑えるとみられます。イタリア等、財政余力の小さい南欧諸国については、格下げ等によるリスクがあることから長期金利には比較的広いレンジを想定しておくべきでしょう。

日本:欧米以上に金利が上がりにくい構図は変わらず

長短政策金利の変更は少なくとも2022年までは考えにくい状況です。日本の低金利環境は欧米以上に長く継続する可能性が高いと考えられます。

気をつけるべきインフレリスク

早いタイミングでコロナウイルスのワクチンが多くの人々に接種される状況となる場合、世界経済の需要が急回復し、金融当局が引き締めに転じる時期が早まる可能性があります。また、米中対立の激化が中国からの生産拠点移転を促し、コスト高によるインフレ圧力が強まるリスクにも注意が必要です。

米国:FRBの積極的緩和姿勢が継続する見込み

コロナ危機を経て米国債券市場の景色は一変しました。未曽有のペースで景気が悪化する中、景気サポートと金融市場の正常化を目指すFRB(米連邦準備理事会)が主導する形でイールドカーブ全体が下方に大きくシフトしました。FF金利が実質ゼロ金利に引き下げられた一方、FRBが制限を設けずに債券購入を積極化させたことで、中長期の金利水準も大きく低下、5月以降の10年物米国債利回りは0.6%台後半を中心とする比較的狭いレンジ内でおおむね推移しています。

もっとも、無制限QE(量的緩和)はあくまで市場の不安定化に対応するための緊急対応であり、FRBは、金融市場が落ち着きを取り戻すタイミングで今後の方針をより明確に示すとみられます。6月9~10日のFOMC(米連邦公開市場委員会)会合では今後数カ月間は少なくとも現在のペースでの債券購入を継続することが決定されましたが、金融市場では、早ければ9月15~16日のFOMC会合で金融政策の新しい方針が明らかにされるという観測が強まっています。

この点からは、今後の方針についての現時点での考え方を示すものとして、7月1日に公表された6月会合の議事要旨の内容が注目されます。特に注目されるのは、2%のインフレを常に目指すというこれまでの姿勢から、景気サイクルの全体の中で2%のインフレ率を目指すという「平均インフレ目標」に変更することに前向きな見方が議事要旨で示されたことです。これは、コロナ危機からの景気回復プロセスにおいて、FRBが2%を超えるインフレを目指す公算が大きいこと、つまり、これまでの景気回復期に比べてより緩和的な金融政策が採用されることを示唆しています。6月会合では、少なくとも2022年末までFF金利が事実上のゼロ金利に据え置かれるとの見通しが示されました。2022年のコアインフレ率見通しが1.7%であることを踏まえると、「平均インフレ率」目標への移行は、2023年以降もしばらくは事実上のゼロ金利が継続する可能性を示唆していると言えるでしょう。

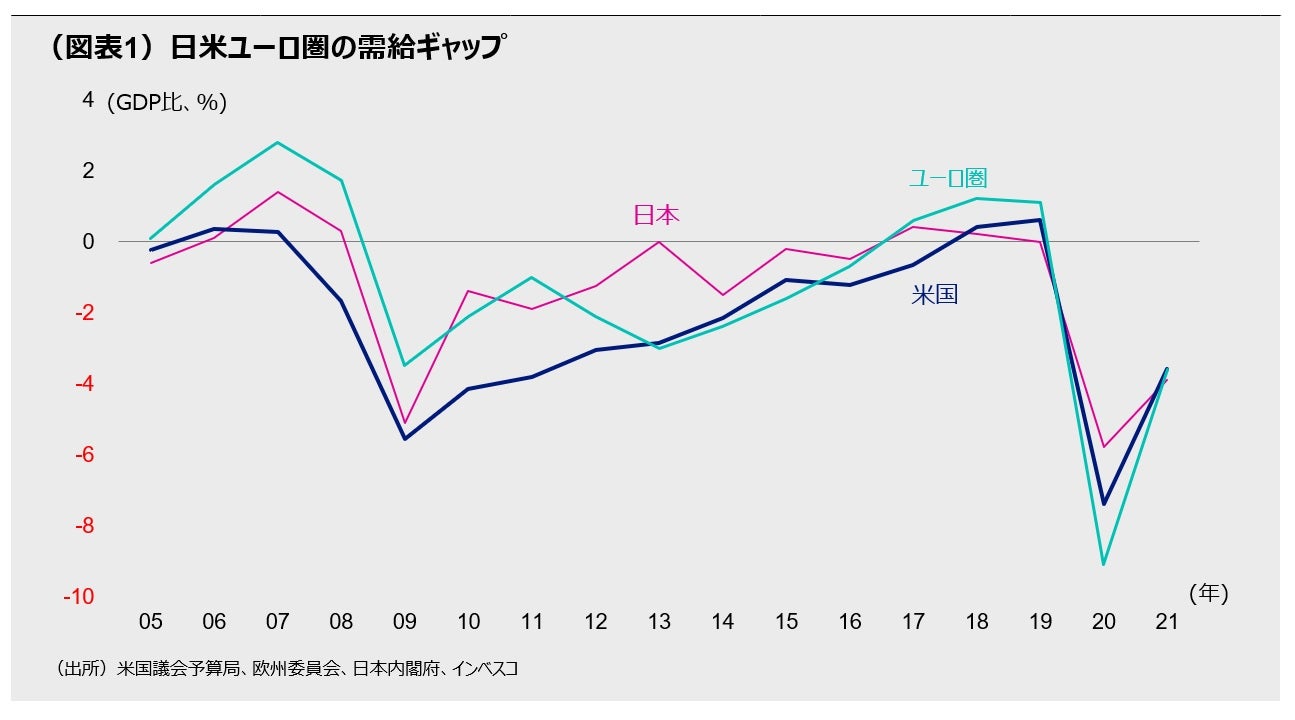

一方で、FRBは景気回復を後押しするという観点から、中長期金利の上昇を抑制する政策を中期的に継続すると考えられます。主要先進国の需給ギャップについて、各国当局の直近までの試算値とIMFが6月下旬に公表した見通しを基に試算してみると、2021年までは需給ギャップが大幅にマイナスの状態が継続する公算が大きいことがわかりました(図表1)。こうした環境下では、FRBによる需要創出は最重要課題です。6月会合の議事要旨では、中長期の金利を抑制するために最も有効なイールドカーブ・コントロール(Yield Caps or Targets:YCT)政策の導入について、現時点で懐疑的な見方が多いことが示されました。しかし、今後の米国は財政赤字の拡大に伴う国債大量発行時代に入ります。私は、今後数カ月で予想される国債増発に伴って長期金利が乱高下する場合には、YCT政策の導入機運が高まる可能性があると考えています。YCT政策が導入されない場合でも、事実上のゼロ金利政策が継く間は、量的緩和政策の継続によって中長期金利の抑制が目指されるでしょう。FRBが債券市場の安定に向けての努力を続ける中で、景気の回復に合わせて投資適格社債やハイ・イールド社債の国債利回りとのスプレッドは今後も縮小傾向で推移することが予想されます。

ユーロ圏:南欧諸国の不安定化リスクに引き続き留意

3月に7,500億ユーロの追加的資産購入枠を設定したECB(欧州中央銀行)は6月にはその枠を1兆3,500億ユーロへと拡大し、深刻な景気悪化に見舞われたユーロ圏経済をサポートし続ける姿勢を明確にしました。コロナ危機に際して、金融機関経営等への副作用が大きいことからマイナス金利の深堀りは見送られましたが、量的緩和措置は大幅に強化され、イタリアやスペインなどの南欧諸国を含むユーロ圏全域の長期金利の過度の上昇が抑制されています。少なくとも2022年まではユーロ圏全体の需給ギャップがマイナス圏で推移する公算が大きいことを踏まえると、今後も中期的に積極的な金融緩和政策が続く見通しです。今後各国において、緊急的な財政出動に伴う財政支出拡大と歳入減少による財政赤字が急増し、国債が増発されることが見込まれますが、ECBは追加的な量的緩和政策を必要に応じて実施することで金利上昇の抑制に努めるとみられます。

最も懸念されるのが、イタリアやスペインなど財政拡大余地の小さい国々が格下げされることで金融面での不安定な動きが生じるリスクです。これら南欧諸国の長期金利には比較的広いレンジを想定しておくべきでしょう。それでも、ECBによる現在実施中の資産購入プログラムの積極化やOMT(Outright Monetary Transactions:国債購入プログラム)の発動を通じて南欧諸国の長期金利の大幅な上昇は回避できると見込まれます。また、多くの先進国で今後、中期的に低金利環境が継続すると見込まれることで、比較的金利水準の高い南欧諸国の長期債券市場には資金が流入しやすく、その分長期金利に下押し圧力がかかることが見込まれます。

日本:欧米以上に金利が上がりにくい構図は変わらず

コロナ危機の中で最も安定している先進国の債券市場は日本であると言ってよいでしょう。2016年9月に導入されたイールドカーブ・コントロール政策が長期金利の安定をもたらしています。長短の政策金利を引き下げることには副作用が伴うとみられることから、日本銀行はコロナ問題によって景気が悪化する中でも利下げには慎重であり、今後もその姿勢が継続すると見込まれます。一方、将来の金融引き締めのタイミングについては、黒田日銀総裁は、少なくとも2022年まで事実上のゼロ金利を維持するとしているFRBより先に日銀が利上げに踏み切ることは難しいとの見方について、「正直、そうだと思う」(6月16日の記者会見での発言)と明言しています。米国よりも日本の方が2%のインフレ目標達成が困難であることを踏まえると、黒田総裁によるこの発言は妥当であり、日本の低金利環境は欧米以上に長く継続する可能性が高いと考えられます。

長短期金利の安定はコロナ危機において日米金利差の大幅な縮小をもたらしましたが、コロナ危機に伴ってドル資金に対する超過需要が生じたことで、大幅な円高は回避されています。その分、今後は金融市場がコロナ危機に伴う不安定な状況から脱却する過程で円高圧力が生じる可能性があります。その一方で、米国のイールドカーブがコロナ問題発生後に安定してきたことで、ドル円為替レートの変動率は従来よりも低下してきました。これが、相対的に金利が高い米国への資金フローを促すことで円安圧力をもたらしつつあります。これら2つの圧力がどう働くかが、今後の円ドルレートを左右していくとみられます。

気をつけるべきインフレリスク

以上の考察は、日米ユーロ圏の低金利環境が今後2~3年は継続する可能性を示唆していますが、インフレリスクについては気をつけておくことが必要です。需給ギャップがマイナス圏で推移する中で世界的なデフレ圧力が続くという見方が当面のメインシナリオですが、早いタイミングでコロナウイルスのワクチンが多くの人々に接種される状況となる場合、世界経済の需要が急回復し、金融当局が引き締めに転じる時期が早まる可能性があります。また、米国大統領選挙後に米中関係がさらに悪化し、中国から生産拠点を移転する動きが活発化する場合には相応のインフレ要因となります。これを要因にインフレ期待が高まり、長期金利に上昇圧力が生じる可能性があります。

他方、新興国の債券市場については、コロナウイルスの感染にいまだ歯止めがかからない市場も多く、短期的には不透明感が強い状況です。また、コロナ危機対応に伴う財政赤字の拡大が長期金利上昇につながるリスクがあります。しかし、ファンダメンタルズ(経済の基礎的諸条件)が良好な市場については、先進国の低金利環境が続くことで、先進国からの債券投資資金の流入が見込まれることから、市場を選択して投資することがより重要になると考えられます。

MC2020-097

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html