グローバル・ビュー

日本株ラリーは持続するか?

.jpg)

要旨

海外・国内要因の両方が株価好調をサポート

5月以降の日本株市場は世界でもトップクラスの上昇率を記録しています。この背景としては、①先進国の多くで5月中にロックダウンや外出自粛措置が緩和されたことで、経済再開に対する期待感が強まったこと、➁政策対応への期待感がグローバルに強まったこと、➂2カ月以上にわたる株価上昇が投資家の自信を強めたこと―というグローバル要因のほか、④コロナウイルス感染者数・死亡者数の少なさや日銀の株式購入プログラムなど日本独自の要因が注目されたこと―があったとみられます。

秋口までにいったん調整局面入りする可能性

ただし、今後は日本株ラリーがこれまでのペースで継続するとは思えず、秋口までの期間ではやや慎重に考えておく必要があると思われます。4~5月のデータが想定以上に悪化したり、6月分以降の経済統計でグローバル景気の着実な改善が認められない場合には、景気に先行きに対する不透明感が強まります。日本株市場は、株価がこれまで堅調であった反動もあって、秋口までにいったん調整局面入りする可能性があると考えられます。今後3~4カ月間の日本株市場を左右する要因としては、グローバルな経済環境や主要国がコロナウイルス第2波に直面するかどうかという点に加えて、①雇用指標、②輸出環境、③ドル円相場、④米中摩擦、➄米大統領選―が注目されます。

株価の二番底は考えにくい

それでも、経済環境の悪化に合わせて各国の財政・金融政策対応が強化されるとみられる点は金融市場に対して引き続き安定化効果をもたらすとみられます。日本株市場でも、3月につけた底値を割るような大幅な下落が生じる可能性は低いと考えられます。

海外・国内要因の両方が株価好調をサポート

5月のTOPIXの上昇率は6.8%と、S&P500の4.5%を上回る世界でトップクラスの高パフォーマンスを記録しました。6月に入ってからも6月9日までの間に4.1%上昇しており、好調さが継続しています。この背景には、海外・国内要因が共に株価押し上げに寄与したことがありました。特に海外要因が重要であり、第1に、先進国の多くで5月中にロックダウンや外出自粛措置が緩和されたことで、経済再開に対する期待感が強まりました。当レポート5月13日号「景気回復の緩慢化が視野に―ロックダウン早期解除の波紋」で指摘したように、米国などコロナウイルスの新規感染者数があまり減っていない地域でも、ロックダウンの緩和が実施されていることから、今後、感染の第2波に対する警戒は怠れませんが、経済を再開させ始めたという高揚感が投資家心理に一時的にプラスに作用したと思われます。

第2に、政策対応への期待感がグローバルに強まったことが投資家に安心感をもたらしたことが指摘できます。米国などの先進国では、既に大規模な財政出動を実施済みですが、足元での景気の悪化に対応して追加的な対策を講じる動きが強まっています。特に重要であったのは、EU(欧州連合)が7,500億ユーロ規模の欧州復興基金を設立して、イタリアなど財政状況がややぜい弱な国々に対して重点的に補助金を配分する姿勢を打ち出したことでした(当レポート6月3日号「EU統合強化によるユーロ高の可能性」をご参照ください)。

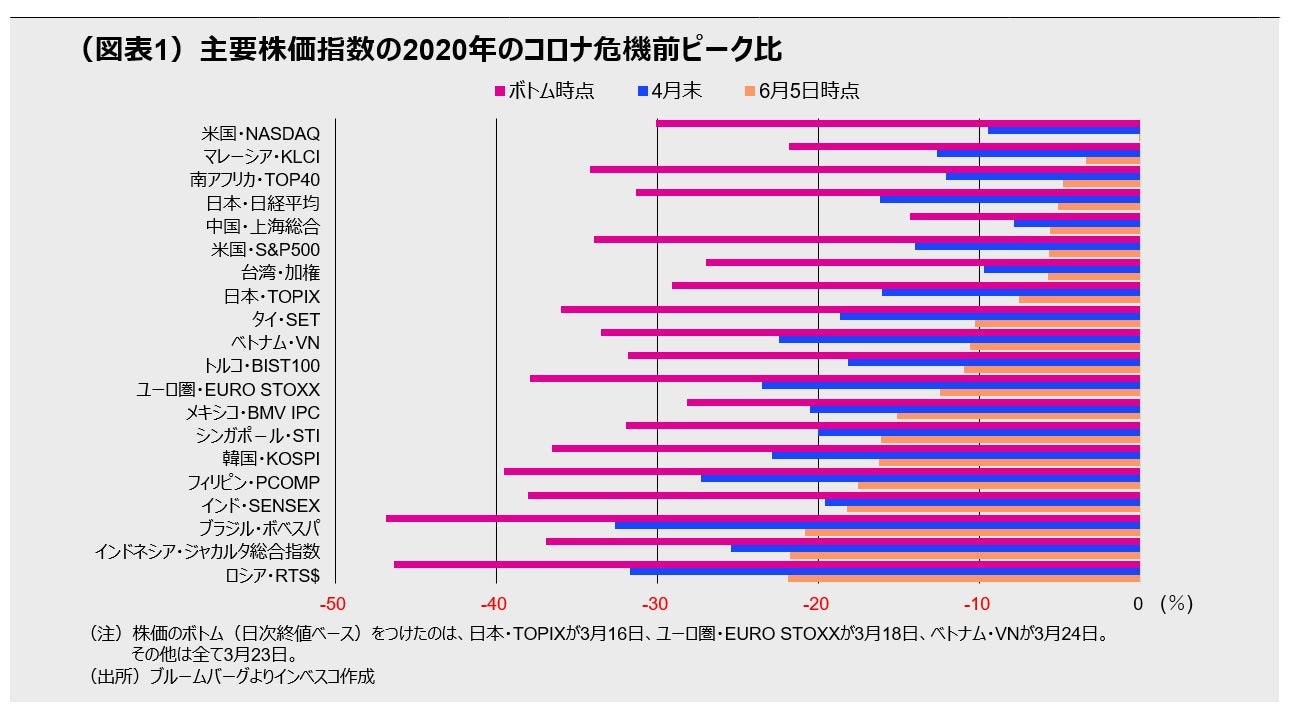

第3に、多くの国々において、株価がボトムをつけた3月下旬以降に株価の上昇が継続してきたことで、投資家が相場の先行きについて徐々に自信を取り戻してきたことが挙げられます。この結果、投資家はリスク資産に対する選好を強め、直近では先進国株式・債券市場だけではなく、新興国市場への資金流入も増加している模様です。国による差はあるものの、新興国市場での株価上昇がここ数週間で目立ってきました(図表1)。

一方、国内要因も株価を押し上げる役割を果たしました。緊急事態宣言が当初設定された期限よりも前に解除され、景気の最悪期を脱したという見方が広がりました。実際に経済活動が底打ちしだしたことで、空運や小売りなど、これまで出遅れていた業種を買い戻す動きが広がりました。また、海外勢がリスク選好を強めてクロスボーダー投資に積極的になる中、①人口あたりのコロナウイルス感染者数や死亡者数が他の国々に比べて少なく、②株価下落時に中央銀行が株式を買い支えるプログラムを敷いている―という点も日本を投資先として注目する動きをもたらしたと思われます。

通常、株価は6~9カ月先の経済状況を反映すると言われますが、コロナウイルス問題が長引く見通しであることを考慮すると、現在の株価は6~9カ月よりももっと先の経済環境を織り込んでいる可能性が高いとみられます。各国政府の前向きな政策対応が評価され、「株価の回復に乗り遅れまい」とする投資家心理がけん引する形で、期待が先行する相場が形成されていると言えるでしょう。

秋口までにいったん調整局面入りする可能性

ただし、今後は日本株ラリーがこれまでのペースで継続するとは思えません。諸外国のロックダウン緩和や日本での緊急事態宣言の解除に伴う当面のプラス効果はこれまでの株価上昇におおむね反映されたとみられるためです。今後の焦点の一つは、グローバル景気の改善が経済統計で継続的に示されるかどうかです。グローバル金融市場では、多くの先進国でロックダウンや外出自粛措置が敷かれた4~5月分の景気の状況を示すハードデータ(アンケート調査ではなく、多数のデータを基にした経済指標)が突出して悪い点は既に織り込み済みであるとみられます。しかし、4~5月のデータが想定以上に悪化したり、6月分以降の経済統計で景気の着実な改善が認められない場合には、景気に先行きに対する不透明感が強まります。日本株市場は、株価がこれまで堅調であった反動もあって、秋口までにいったん調整局面入りする可能性があると考えられます。

今後3~4カ月間の日本株市場を左右する要因としては、グローバルな経済環境や主要国がコロナウイルス第2波に直面するかどうかという点が重要になるとみられます。これら以外にも、①雇用指標、②輸出環境、③ドル円相場、④米中摩擦、➄米大統領選―が注目されます。具体的には、以下のポイントに注目しています。

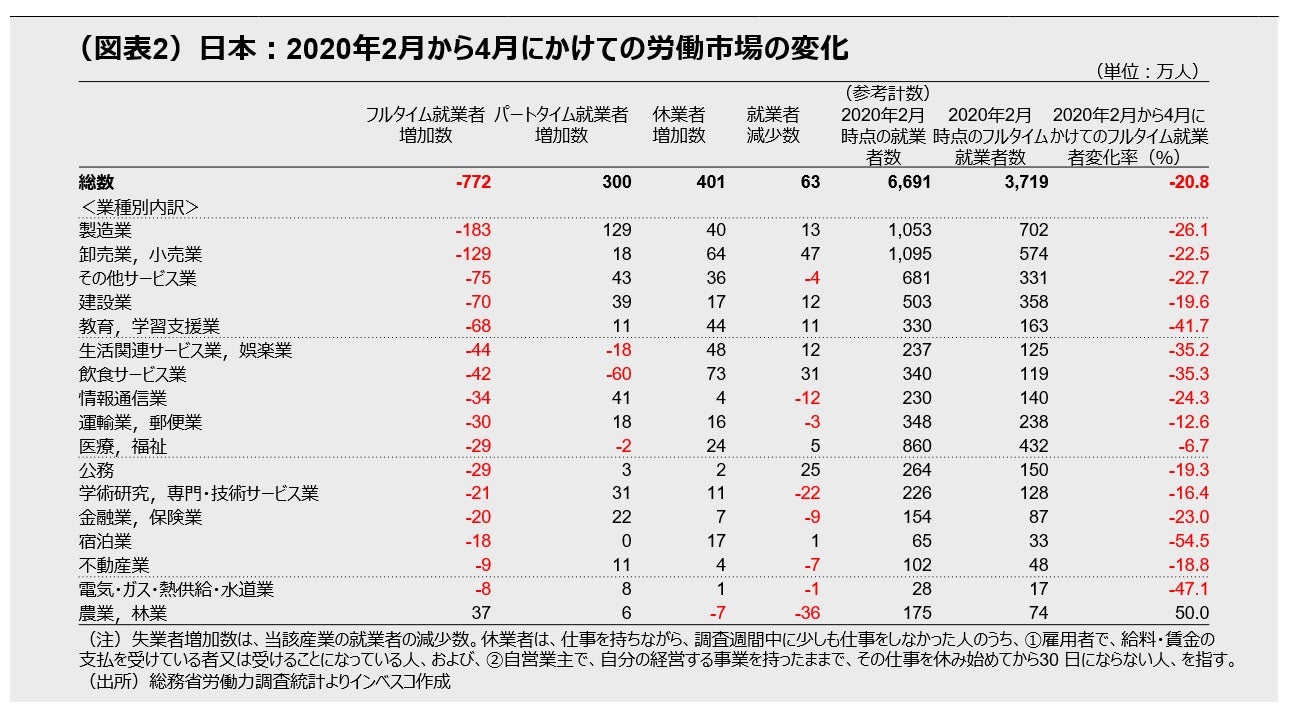

①雇用指標:日本の失業率は4月時点で2.6%と、コロナウイルス問題の深刻化でも極めて低い水準にとどまりました。もっとも、雇用情勢に問題がないとは言えません。労働力調査統計で今年の2月から4月にかけての雇用環境をみると、就業者の減少は68万人であったものの、フルタイム就業者数が772万人も減少していました(図表2)。これはフルタイム労働者数が2カ月間で20.8%減少していたことを意味します。その一方、パートタイム就業者は300万人、休業者は401万人、それぞれ増加しました。企業がフルタイム就業者の2割程度をパートタイムや休業者に転換させていた構図です。5月の緊急事態宣言の解除に伴って、休業者の一部がパートタイムやフルタイムの形で就業したり、パートタイム就業者の一部が再びフルタイムで就業することが想定されるものの、コロナウイルス感染リスクが残る中での「新たな日常」の下で、飲食・宿泊業などでの企業倒産によって失業者が想定外に増加する可能性は否定できません。この場合、消費者マインドの低下によって消費が低迷する可能性が高まります。

②輸出環境:IMFによる直近の世界経済見通しでは、主要な先進国の実質GDPは2021年の段階でも2019年の水準を回復できないと見込まれます。需要の低迷が視野に入る中、主要国の設備投資が2020年だけではなく、2021年も低迷する公算が大きく、その場合、設備投資向けの資本財のウェイトが高い日本の輸出は大きな打撃を被る公算が大きいと言えます。輸出の停滞は設備投資の停滞に直結します。現在の日本の株式市場ではこの可能性は十分に意識されているとは思えませんので、この問題が顕在化する場合は株価下落につながると思われます。

③ドル円為替相場:コロナウイルス問題が発生前と比べて、日米の金利差は長期・短期金利とも大きく縮小しました。金利差の縮小は円高ドル安圧力をもたらすはずですが、コロナウイルス問題が深刻化する中で企業は不測の事態に備えてドル資金に対する需要を強め、円高の動きは現時点では生じていません。しかし、コロナウイルス問題による動揺が収束すれば、ドル資金への超過需要の解消に伴ってドル円相場が円高方向に動く可能性が高いとみられます。この円高リスクは日本の株価抑制要因として留意する必要があるでしょう。

④米中摩擦:足元ではコロナウイルスの起源などを巡って米中間の対立が強まっていますが、今後何らかの要因で米中間の摩擦が激化する場合、グローバルに株価を抑制する要因となります。

⑤米大統領選:米大統領選挙では民主党サイドでバイデン候補の指名がほぼ確定し、バイデン候補が現職のトランプ大統領に挑む構図です。各種世論調査では、バイデン候補がトランプ候補を一歩リードする形となっていますが、投票が約5カ月先ということで米株式市場ではバイデン候補の勝利を織り込む状況にはなっていません。バイデン候補は、インフラや住宅投資の推進を選挙公約に掲げている一方、連邦法人税率の28%への引き上げや配当やキャピタルゲイン税への課税強化を主張しています。このため、バイデン候補が勝利する可能性が今後高まれば、米国株市場にはいったん調整圧力が生じ、日本株にも下落圧力がかかります。

株価の二番底は考えにくい

他方、今後も経済環境の悪化に合わせて各国の財政・金融政策対応が強化されるとみられる点は金融市場に対して安定化効果をもたらすとみられます。特に、現局面ではFRB(米連邦準備理事会)がかつてない積極的な対応によって金融市場の安定化に努めており、グローバル金融市場でも、「パウエル・プット」への強い期待感(株価が下落してもパウエル議長を擁するFRBが金融緩和など株安の歯止めになる政策を実施してくれるとの期待感)が存在しています。日本株市場でも、以上で挙げたリスク要因がある程度顕在化したとしても、3月につけた底値を割るような大幅な下落につながる可能性は低いと考えられます。

MC2020-083

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html