日米の中銀からのメッセージを受けとめる

.jpg)

要旨

FRBは市場の想定よりもハト派的な姿勢を鮮明に

先週実施された日米金融当局の政策決定会合から発せられたメッセージを整理してみると、まず、FOMC(米連邦公開委員会)の会合からは、当局が市場の想定よりもハト派的な姿勢であることが明確になりました。FOMCの見通しにおいて、インフレ予想が上方修正されたにもかかわらず2023年末までの利上げが想定されなかったのは、「平均インフレ目標」の導入に伴って、FRBが一時的に2%を超えるインフレを目指しているためです。今後テーパリング(量的緩和の縮小)については本格的な議論が始まるとみられるものの、事実上のゼロ金利の下での緩和的な金融緩和政策が長期にわたって実施されることが、株式などのリスク資産をグローバルにサポートし続けると見込まれます。

日銀は緩和長期化の現実を踏まえ、副作用の軽減策を実施

日本銀行の金融政策決定会合では、2022年度になってもインフレ率が1%に満たない見通しの下、金融緩和の長期化に伴って生じる副作用を和らげるための政策変更が実施されました。日銀は、これまで年間6兆円としていた株式ETFの買入れ金額の目安を声明文から削除したことで、事実上、株価がある程度調整する場合にのみ株式ETFの買入れを実施する方針に変更したと考えられます。これまでのところ株式市場への悪影響は限定的であり、日銀は株式買入れ政策の事実上の縮小を比較的スムーズに実行できたと言えそうです。一方で、10年物国債利回りの変動幅を±0.25%へと事実上拡大したのは、金融機関等の収益に配慮するためとみられますが、これには、海外の金融市場が不安定化する場合に円高圧力を抑制する効果も期待できます。

FRBは市場の想定よりもハト派的な姿勢を鮮明に

先週はFOMC(米連邦市場公開委員会)、日銀政策決定会合が開催されました。金融市場の先行きを見通すうえで、日米の中央銀行から発せられた新しいメッセージをどのように考えれば良いでしょうか。

まずFOMCについては、市場でインフレ期待が高まり、長期金利が過去1カ月間に予想外の上昇を見せる中、これまでの想定よりも早めの金融引き締めを示唆するシグナルが発せられるかが焦点でした。コロナウイルス・ワクチンの接種が比較的速いペースで実施されるとともに、1.9兆ドルの追加経済対策を成立させたことを受けて、金融市場ではインフレ期待とともに、FRB(米連邦準備理事会)が利上げを前倒して行うのではという期待が高まっていました。

蓋を開けてみると、FOMCの声明文やパウエルFRB議長の記者会見はハト派的なメッセージに溢れていました。確かに、FOMC参加者の中央値でみたコアPCEデフレータ上昇率見通しは、2021年10-12月期で前年同期比2.2%と、前回12月会合での1.9%から引き上げられました。また、2022年10-12月、2023年10-12月期のインフレ見通しも、それぞれ、2.0%、2.1%へと若干上方修正されました。しかし、大方のFOMC参加者は2023年末までは政策金利の引き上げを見込んでいないことが明らかになる一方、パウエル議長からは、「まだ(量的緩和の)縮小について話すべきではない」という言葉が発せられました。金融市場では、初回の利上げが2023年後半にも実施されるのではという見方が力を得つつあっただけに、そのタイミングでの利上げはないとする今回のFRBの判断はハト派的であったと言えます。

しかし、私には、FRBと金融市場との見方が乖離している背景として、FRBが昨年夏に導入した「平均インフレ目標」政策についての金融市場の理解が十分ではないことがあるように思えてなりません。コロナ禍以降、インフレ率が2%未満の状況が続いていることから、「平均インフレ目標」政策の下で、FRBはインフレが将来の一定期間中に2%を超えることを容認するはずです。昨年9月16日のFOMCでは、実質ゼロ金利解除のための3つの条件として、①労働市場の環境が最大雇用と整合的なレベルとなる、②インフレが2%に達する、③しばらくの間インフレが2%をやや超えると見込まれる―を決定しました。パウエル議長は、今回のFOMC後の記者会見において、「実質的に2%を超えた際には具体的な水準を言えるだろう」としていますが、今回のFOMCにおいて2023年10-12月期のPCEデフレータ上昇率として示された2.1%という水準では、「しばらくの間インフレが2%をやや超える」という利上げの条件が満たされないことが明確になったと言えます。

もちろん、パウエル議長の任期は2022年2月4日までであり、再任されない限りは次期FRB議長が利上げの実際のかじ取りを行うことになります。ただ、バイデン政権が指名する新議長がパウエル氏よりもタカ派的な考え方を有する人物になるとは考えにくいでしょう。

FRBによる量的緩和政策については、今後の景気の着実な回復に合わせて、債券買入れペースの縮小(テーパリング)が2022年初め頃から実施される可能性が高いと考えられます。このため、FOMCは今年後半のどこかでテーパリングの可能性についてのより具体的なメッセージを市場に発していくとみられます。こうした動きに合わせて10年物米財務省証券利回りが一定程度上昇する公算が大きいと考えられます。ただし、テーパリングが開始されたとしても、短期の政策金利を実質ゼロとする現行の政策が当面継続されることに変わりはなく、緩和的な金融緩和政策が長期にわたって実施されることが、株式などのリスク資産をグローバルにサポートし続けると見込まれます。

日銀は緩和長期化の現実を踏まえ、副作用の軽減策を実施

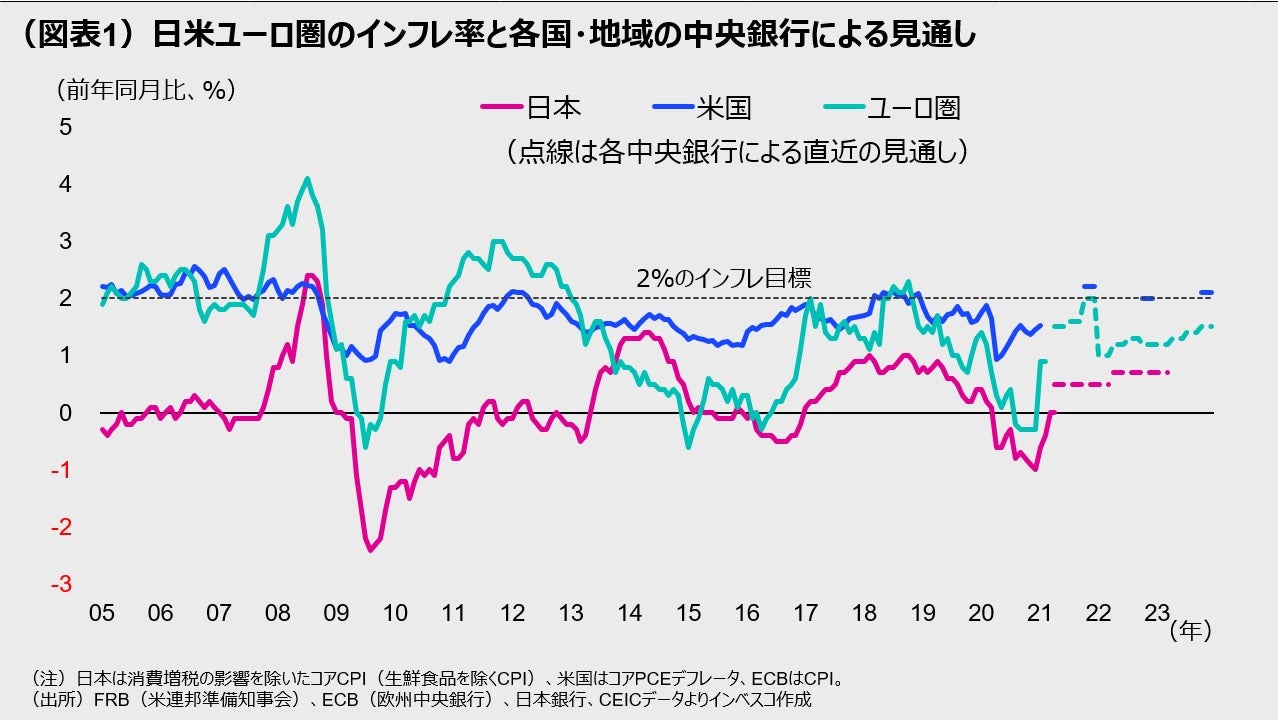

一方、日本銀行が3月18~19日に開催した金融政策決定会合では、昨年12月の会合において予告されていた点検作業の結果に基づいた決定が行われました。日本銀行は、FRB、ECB(欧州中央銀行)を含めた主要3中銀の中で、当面のインフレ見通しが最も低く(図表1参照)、2%の物価安定目標の達成に最も長い時間を要するとみられます。今回の会合での決定は、金融緩和を今後も長期間継続するうえで、緩和に伴う副作用を和らげることに主眼が置かれました。具体的には、①「貸出促進付利制度」の創設によって、今後、副作用を抑制しつつ金融緩和を機動的に実施できる環境を整備する、➁10年物国債利回りの変動幅を±0.25%へと事実上拡大し、金融機関等の収益に配慮する、➂これまで年間6兆円としていた株式ETFの買入れ金額の目安を声明文から削除し、年間12兆円という上限額のみを明示する―策が決定されました。

➂については、黒田日銀総裁は会合後の記者会見でETFについて、「減らそうとか出口とかを考えているわけでは全くない」と述べています。しかし、日銀が継続する株式の買入れプログラムについては、市場での価格発見機能を損なう点や日銀が買入れた株式ETFを将来売却することは容易ではない点が市場で懸念されており、買入れ額を縮小させることが日銀にとっての課題となっていました。日銀は、今回の決定により、事実上、株価がある程度調整する場合にのみ株式ETFの買入れを実施する方針に変更したと考えられます。日銀が株式ETFの買入れ縮小を発表するうえで、ワクチンの普及と米国における大規模な財政追加策によってグローバル景気の加速が見込まれ、かつ、株価が上昇傾向を維持してきた今がベストのタイミングでした。

一方、日銀が今回の決定において、今後の株式ETF買入れの際にはTOPIXに連動するもののみを買入れ、日経平均に連動するETFを買入れの対象から外した点はサプライズでした。新しい制度への変更を織り込む形で、日経平均株価は直後から調整を余儀なくされましたが、これに伴う調整は一時的なものにとどまるとみられます。総じて、これまでのところ株式市場への悪影響は限定的であり、日銀は株式買入れ政策の事実上の縮小を比較的スムーズに実行できたと言えそうです。

なお、金融市場では株式ETFの買入れ対象として、ESGにしっかりと取り組む企業の株式を加えるのではという見方がありました。しかし、買入れの際はできるだけ広い範囲で株式を購入するという考え方が今回示されたことで、日銀がESG関連株式ETFを買入れる可能性は当面遠のいたと考えられます。

私は、10年国債利回りの事実上の変動幅拡大は、将来何らかの外部ショックによって円高圧力が生じる場合に、円高の動きを和らげる効果もあると考えています。過去に海外の金融市場が不安定な動きをみせた場合には、往々にして米国長期金利の低下を伴っていました。将来このような動きが生じる場合には、日米金利差が縮小することで比較的大幅な円高をもたらすリスクがあります。しかし、日本の長期金利の変動幅が拡げられたことで、日本の金利がこれまで以上に低下する余地が生まれました。また、今回の決定では、日々の動きの中で10年国債利回りが一時的に下限(-0.25%)に達しても日銀は厳格には対応しない、すなわち、一時的に10年国債利回りが-0.25%を下回ることを容認する姿勢が表明されました。この点も、海外金融市場で不安定な動きが生じる場合の短期的な円高圧力を和らげると見込まれます。

MC2021-053

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html