戦術的資産配分:2023年10月号

ベンチマーク対比でリスクをオーバーウェイト。

債券よりも株式を、債券利回り上昇に対する感応度の低い株式セクターやスタイルを選好。

要約

- 世界の成長期待は、米国、英国、中国を除く新興国に牽引され、引き続き改善しています。エネルギー価格を原動力とするインフレ率の上昇モメンタムは、実質利回りの上昇とイールドカーブのベア・スティープ化をもたらしています。米国大型株への資金の集中度が高まることは、金利上昇環境下での優良メガ・キャップ株にとってのリスクとなります。

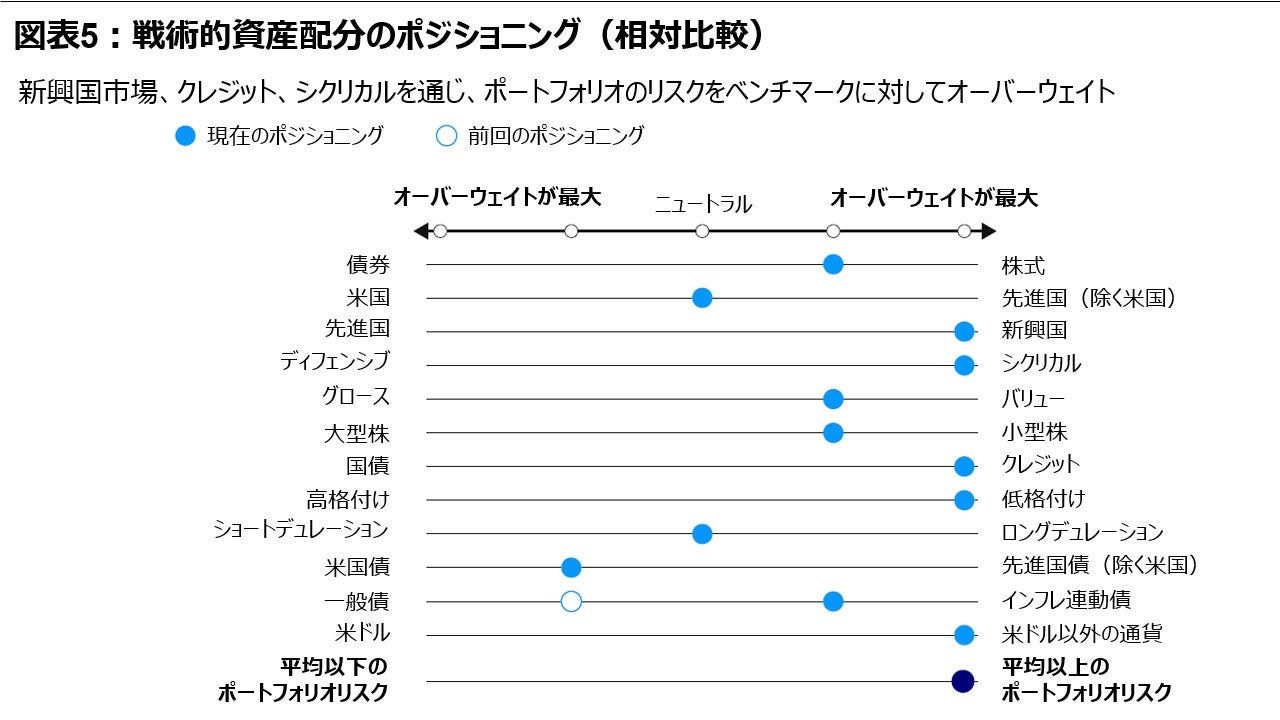

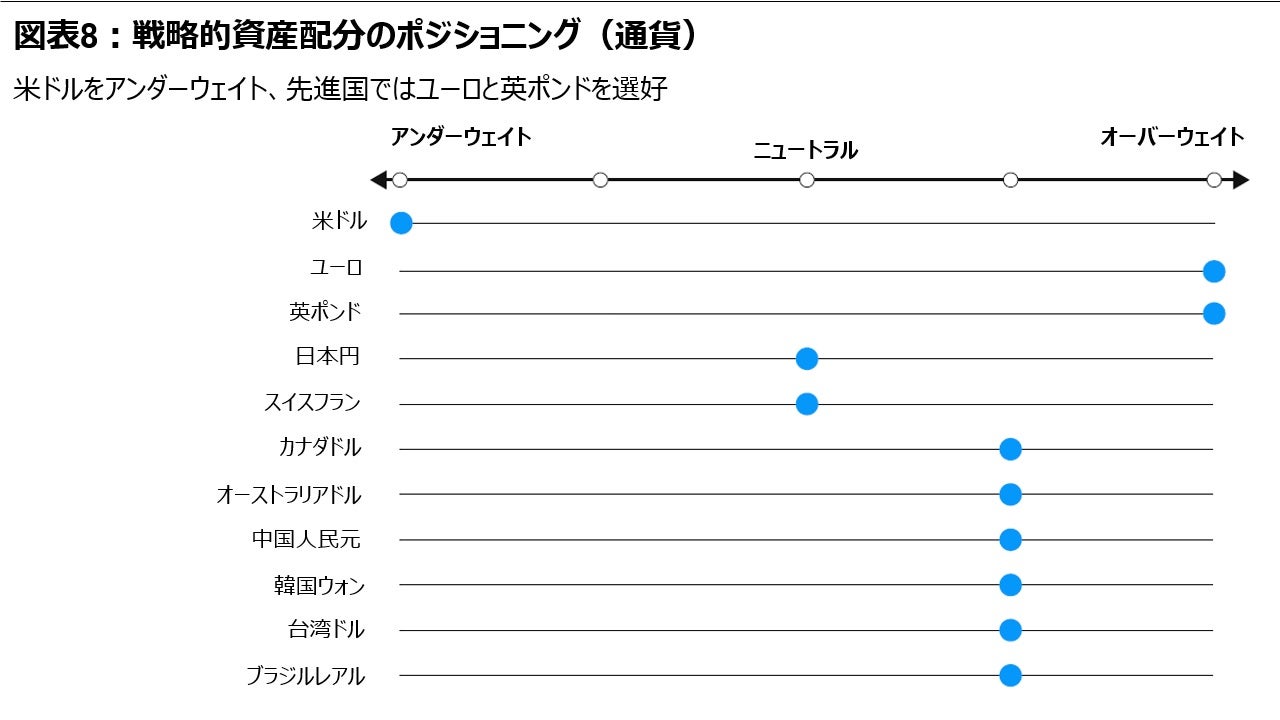

- グローバル戦術的配分モデル1では、引き続きポートフォリオのリスクをオーバーウェイトし、債券、新興国市場、バリュー株、中小型株を選好しています。低格付けクレジットをオーバーウェイト、デュレーションを中立、米ドルをアンダーウェイトします。

マクロ・アップデート

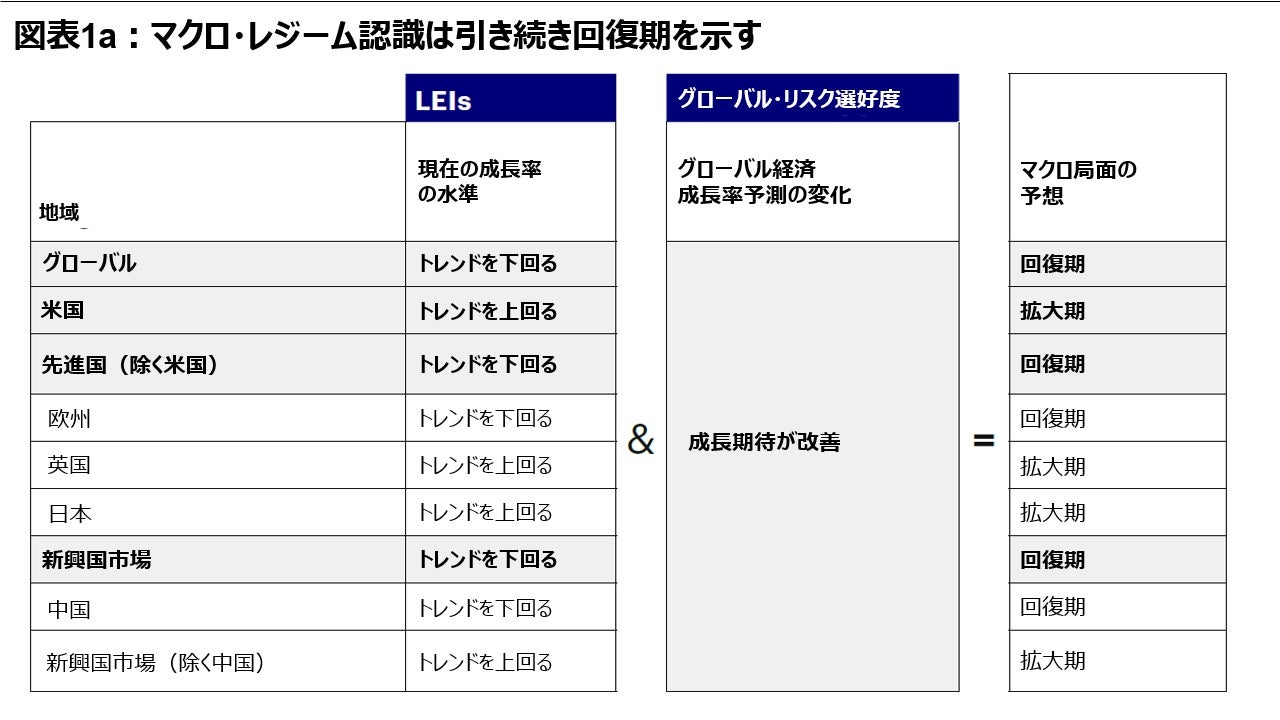

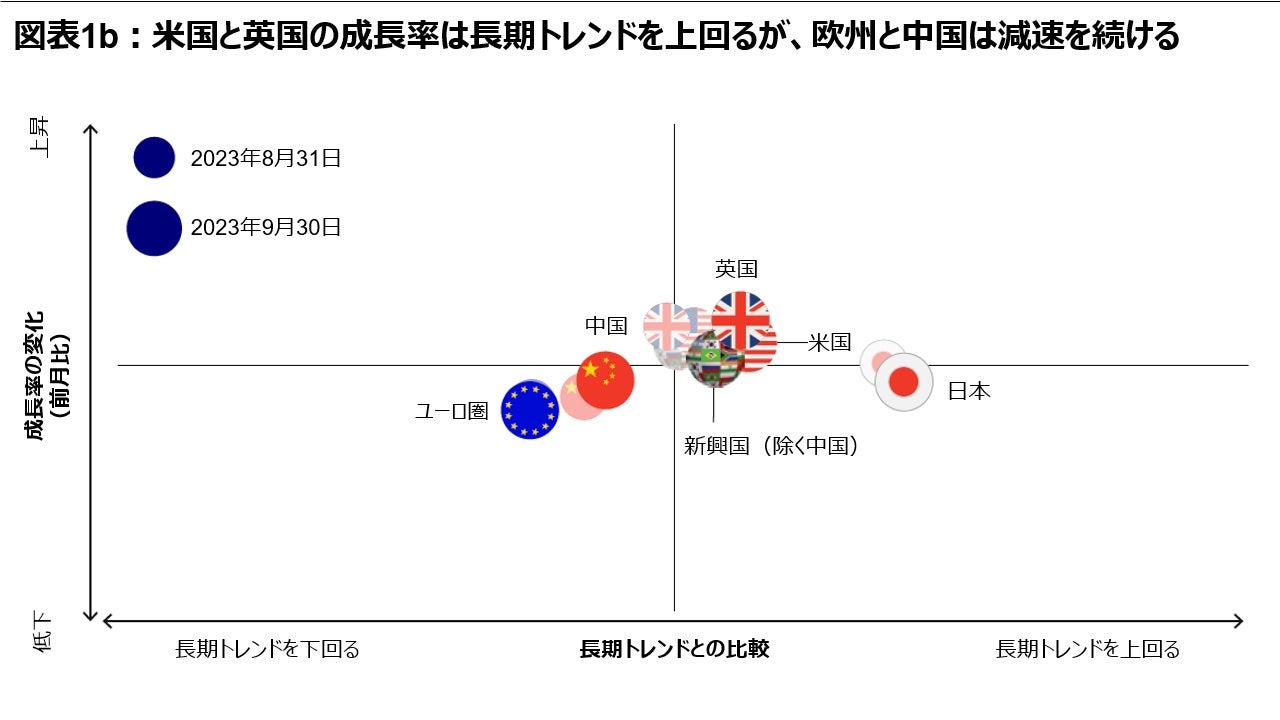

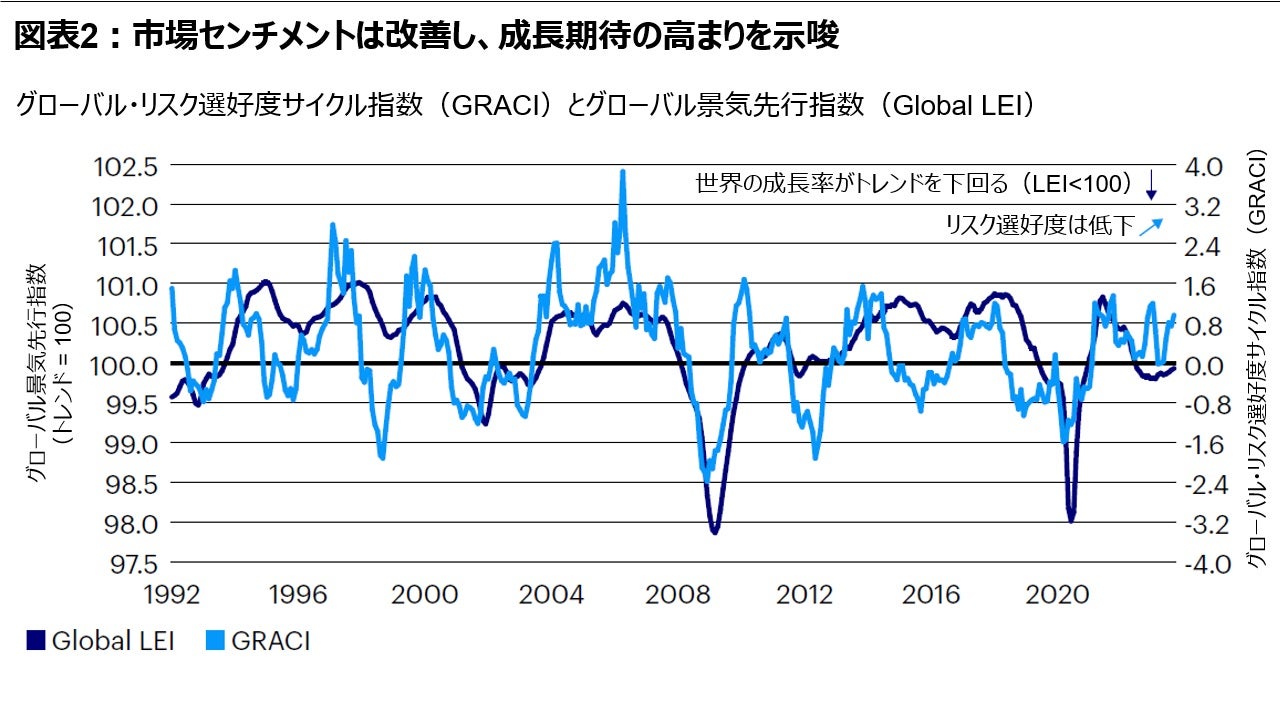

米国は引き続き世界経済を牽引しています。消費者マインド調査の継続的な改善、新規受注の増加、製造業セクターにおける力強い労働市場環境が牽引しています。長期住宅ローン金利が8%に近づきつつあるにもかかわらず、住宅指標は驚くほどの回復力を示し続けています。米国経済はさらに拡大期に入り、長期トレンドを上回る成長が見込まれます。欧州では、製造業の在庫循環の改善と消費者信頼感の高まりに牽引され、景気先行指数が3カ月連続で再加速を記録した英国で、類似した回復が示されています。他方、ユーロ圏は減速を続けており、消費者調査や住宅調査が際立って低調で、製造業セクターのパフォーマンスも弱いながらも安定しており、先進国中では遅れをとっています。新興国市場では、中国とその他の新興国との間で経済パフォーマンスの乖離が引き続き見られています。中国経済の低迷は、主に住宅販売や製造業需要など幅広いセクターに及んでおり、マネーサプライや信用供与の伸びの鈍化が示すように、金融引き締めに牽引されています。世界の金融市場はこの1カ月間、世界の債券利回りの再上昇に牽引され、ほとんどの資産クラスで1桁台半ばのマイナス・リターンを記録しました。しかし、世界的なリスク選好のバロメーターに組み込まれている成長期待は小幅に改善し、リスクの高い株式市場とクレジット市場はソブリン債券と総じて同水準のパフォーマンスを示しました(図表1、2をご参照)。

ソリューションの世界経済のマクロレジーム(市場局面)のフレームワークでは、米国経済は拡大期をさらに進み、長期トレンドを上回る成長が見込まれます。

欧州では、製造業の在庫循環の改善と消費者信頼感の高まりに牽引され、主要経済指標が3カ月連続で再加速を記録した英国で、類似した回復が示されています。

出所:ブルームバーグ、マクロボンド、Invesco Solutions調査・試算。Invesco Solutionsの独自先行経済指標。マクロ局面のデータは2023年9月30日現在。景気先行指数(LEI)は、経済成長の水準を示す独自の先行指標。グローバル・リスク選好度サイクル指数(GRACI)は、市場のリスクセンチメントを示す独自の指標。先進国(除く米国)には、ユーロ圏、英国、日本、スイス、カナダ、スウェーデン、オーストラリアが含まれる。新興国市場には、ブラジル、メキシコ、ロシア、南アフリカ、台湾、中国、韓国、インドが含まれる。

他方、ユーロ圏は減速を続けており、消費者調査や住宅調査が際立って低調で、製造業の業績も弱いながらも安定していることから、先進国中では遅れをとっています。

新興市場では、中国とその他の新興国との間で経済パフォーマンスの乖離が続いています。

出所:ブルームバーグ、マクロボンド、Invesco Solutions調査・試算。Invesco Solutionsの独自先行経済指標。マクロ局面のデータは2023年9月30日現在。景気先行指数(LEI)は、経済成長の水準を示す独自の先行指標。グローバル・リスク選好度サイクル指数(GRACI)は、市場のリスクセンチメントを示す独自の指標。過去のパフォーマンスは、将来の運用成果を保証するものではありません。

世界的なリスク選好のバロメーターに組み込まれている成長期待は小幅に改善し、リスクの高い株式市場とクレジット市場はソブリン債券と総じて同水準のパフォーマンスを示しました。

出所:ブルームバーグ、MSCI、FTSE、Barclays、JPMorgan、Invesco Solutions調査・試算。1992年1月1日から2023年9月30日までのデータ。Invesco Investment Solutionsの独自先行経済指標。景気先行指数(LEI)は、経済成長の水準を示す独自の先行指標。グローバル・リスク選好度サイクル指数(GRACI)は、市場のリスクセンチメントを示す独自の指標。過去のパフォーマンスは、将来の運用成果を保証するものではありません。

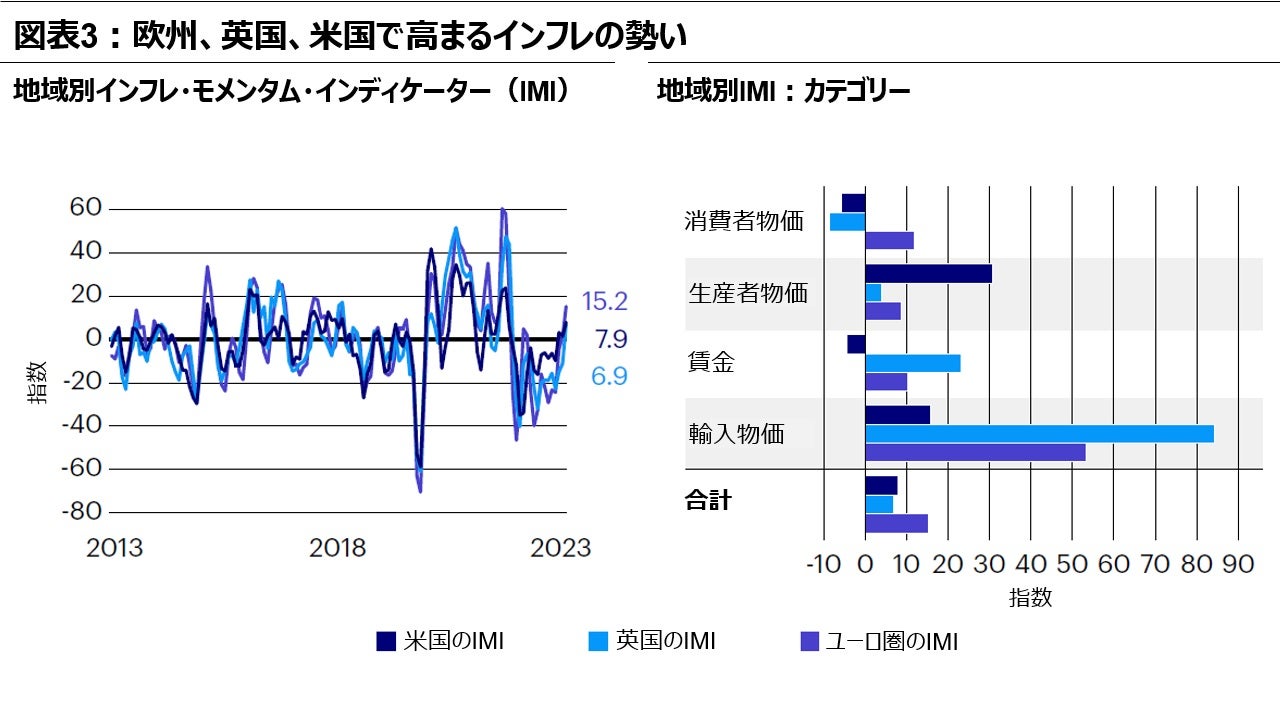

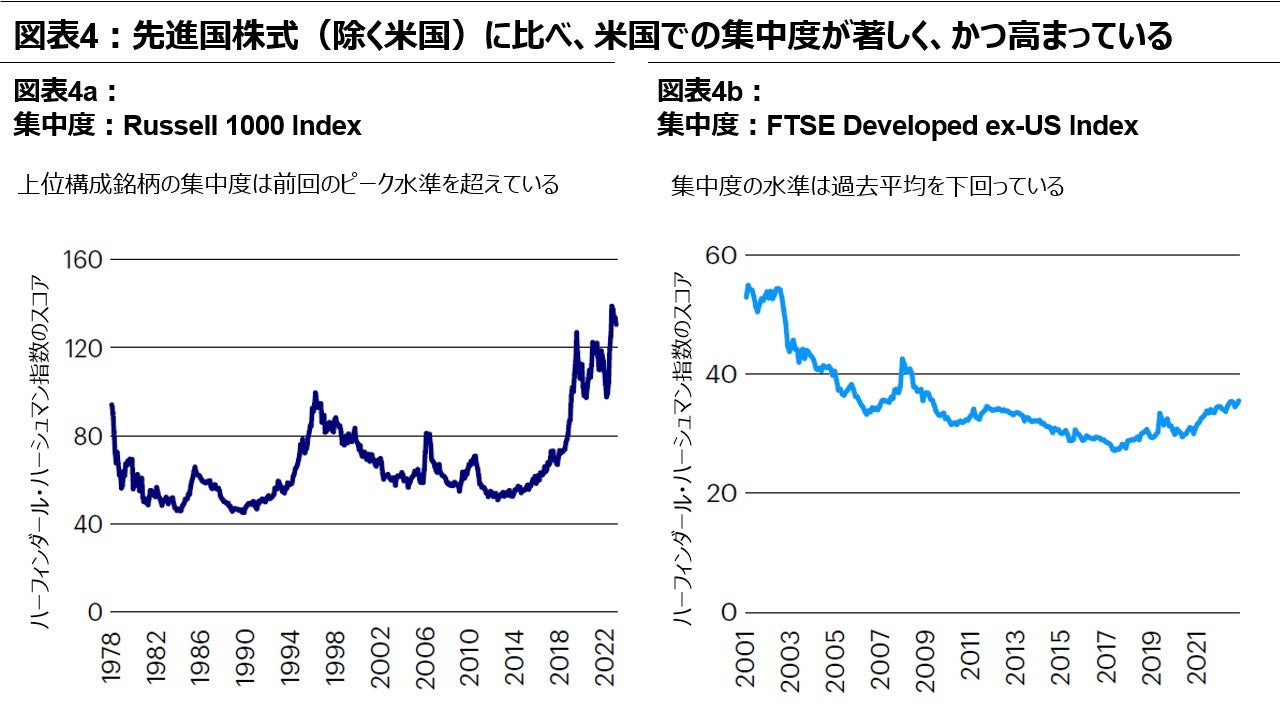

夏の初めから記録された景気の底堅さは、短期的なインフレをめぐるリスク配分を変化させ始めています。1バレル当りの原油価格が6月の70ドル台半ばから90ドル台半ば(本稿執筆時点)に上昇したことは、現在、地域全体の輸入インフレ率の上昇につながり、中国を含む各国の製造業景況調査において、投入コストと生産コストが上昇する兆しが見られています。ソリューションのインフレ・モメンタム・インディケーター(IMI)は、短期的なインフレ上昇リスクを示唆しています。これは、原油市場の先物カーブが強く反転していること(12カ月物先物と先物のディスカウントが約10%)でも確認でき、在庫の逼迫とさらなる価格上昇リスクを示唆しています(図表3をご参照)。インフレ圧力の高まりは、需要の改善を間接的に裏付けるものですが、同時に金利のピークに関する不確実性を高めるものでもあります。実質および名目債券利回りはさらに上昇する可能性が高く、米国債のイールドカーブが過去3カ月で約100bpsと急速に再びスティープ化していることは、グロース株やクオリティ株を含むロングデュレーション資産にとって大きな逆風となります。メガ・キャップのテクノロジー株/クオリティ株の調整リスクは、米国の大型株が過去最高の集中度を示してした場合、注目に値します(図表4をご参照)。今日の株式市場の集中度の高さと上昇ぶりは、1999年から2000年にかけてのハイテク株の急騰や、2020年夏のFANGなどの米国の大手IT企業やコロナウイルス禍での「ステイホーム」関連株などの株価が大きく変動した事例を彷彿とさせます。このような過去の前例では、市場集中において平均回帰が高くなる特性を示しており、金利上昇がしばしばこうした修正のきっかけとなっています。

インフレ圧力の上昇は、需要の改善を間接的に裏付けるものですが、同時に金利のピークに関する不確実性を高めるものでもあります。

出所:ブルームバーグ、2023年9月30日現在のデータ、Invesco Solutions調査・試算。米国のインフレ・モメンタム・インディケーター(IMI)は、消費者物価や生産者物価、インフレ期待調査、輸入物価、賃金、エネルギー価格などの指標を対象に、過去3カ月間のインフレ統計の変化を測定します。プラス(マイナス)は、過去3カ月の平均でインフレ率が上昇(低下)していることを示します。

今日の株式市場の集中度の高さと上昇ぶりは、1999年から2000年にかけてのハイテク株の急騰や、2020年夏のFANGなどの米国の大手IT企業やコロナウイルス禍での「ステイホーム」関連株などの株価が大きく変動した事例を彷彿とさせます。

このような過去の前例では、市場集中において平均回帰が高くなる特性を示しており、金利上昇がしばしばこうした修正のきっかけとなっています。

出所:FTSE Russell、Invesco、2023年9月30日現在。ハーフィンダール・ハーシュマン指数(Herfindahl–Hirschman Index:HHI)。 HHIは集中度を表す指標で、個々の構成銘柄のウェイト(%)を二乗し、合計したもの。スコアの範囲は、0近傍(無限分散)から10,000(観測されたユニバース全体が1社で構成されている)までとなっている。

投資ポジショニング

今月はポートフォリオのポジショニングを小幅に変更しました。グローバル戦術的配分・モデルでは、ベンチマーク対比のリスクをオーバーウェイトするスタンスを維持し、債券に対して株式をオーバーウェイトし、新興国市場、シクリカル・セクター、バリュー株、モメンタムが良好な中小型株を選好します。また、低格付けセクターを通じたクレジット・リスクを高め、デュレーションは中立を維持し、インフレのモメンタムが再び高まっていることから一般債に対してインフレ連動債をオーバーウェイトします。米ドルのアンダーウェイト・エクスポージャーを維持します(図表5~8をご参照)。

インフレのモメンタムが高まっていることから、先進国市場全体でインフレ連動債のエクスポージャーをオーバーウェイトに変更しました。

詳細:

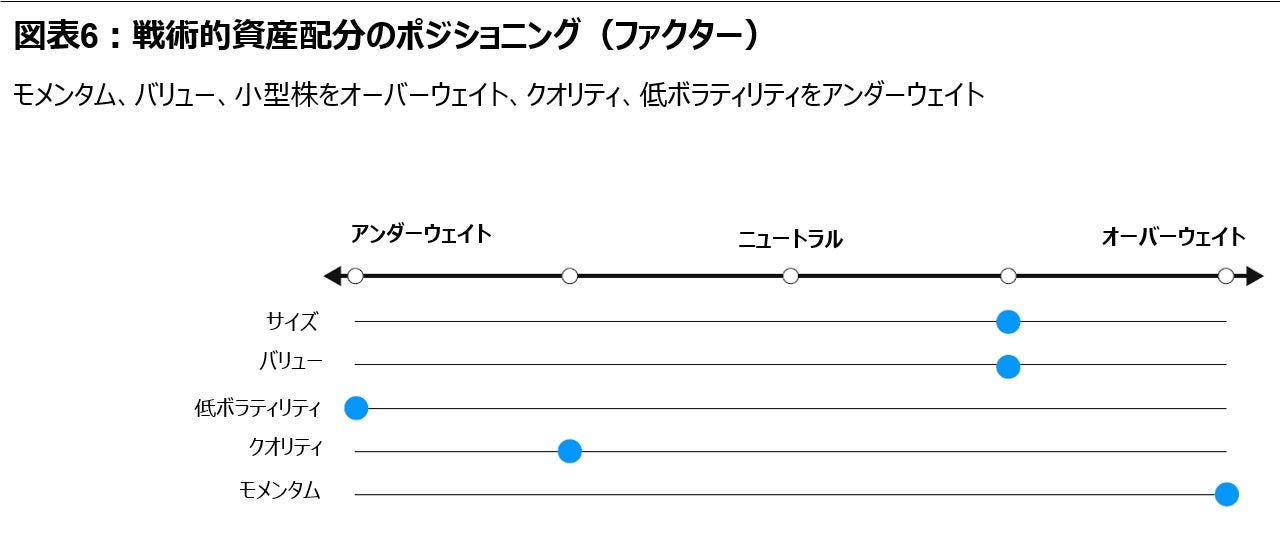

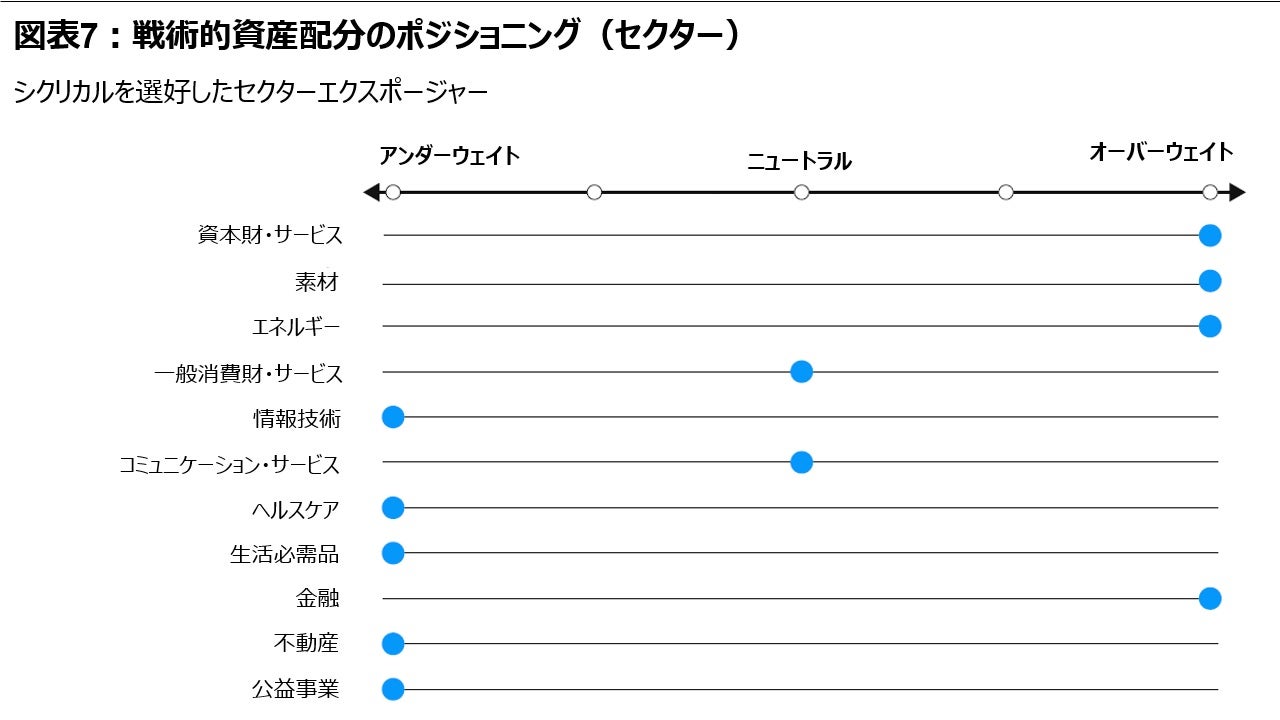

- 株式では、バリュー株や中小型株など、営業レバレッジが高く、成長期待の反発に対する感応度が高いシクリカル・ファクターをオーバーウェイトする一方、低ボラティリティ、クオリティ、大型株などのディフェンシブ・ファクターをアンダーウェイトします。同様に、ヘルスケア、生活必需品、公益事業、テクノロジーよりも、金融、資本財・サービス、素材、エネルギーなどのシクリカル・セクターへのエクスポージャーを選好します。地域的には、リスク選好度の改善と米ドル安期待に支えられ、引き続き新興国市場をオーバーウェイトします。欧州の成長モメンタムが依然として弱まっているため、米国株と先進国株(除く米国)の中立スタンスを維持します。

- 債券では、最近の信用スプレッドの拡大にもかかわらず、ハイ・イールド債、バンクローン、新興国ハード・カレンシー債を通じ、クレジット・リスク2のオーバーウェイトを維持しています。ボラティリティは引き続き低水準で推移し、クレジット市場は良好なマクロ環境を背景に安定した利回りを提供すると予想されます。クレジット資産のケースはキャピタルゲインよりもむしろ、国債に対するインカムの優位性に限定されています。インフレのモメンタムが高まっていることから、先進国市場全体でインフレ連動債のエクスポージャーをオーバーウェイトに変更しました(図表3をご参照)。

- 為替では、景気回復局面では通常、リフレーションによる米国以外の資産への力強い資金フローを伴うため、米ドルをアンダーウェイトとします。利回り格差は依然として外国通貨に対する米ドルを支えていますが、安全資産への資金流入が弱まる局面では、割高なバリュエーションが逆風となります。先進国では、ユーロ、英ポンド、ノルウェークローネ、スウェーデンクローナ、シンガポールドルを、スイスフラン、日本円、豪ドル、カナダドルに対して選好します。新興国市場では、韓国ウォン、メキシコペソ、タイバーツ、中国人民元のような低利回りで割高な通貨に対し、コロンビアペソ、ポーランドズロチ、南アフリカランドのような魅力的なバリュエーションを持つ高利回りの通貨を選好しますが、米ドル安シナリオではこれらの通貨が良好に推移すると予想されます。

出所:Invesco Solutions、2023年10月1日。米ドル以外の通貨は、MSCI ACWIインデックスの通貨構成に代表される外国為替エクスポージャーで示されています。例示的目的のみ。

出所:Invesco Solutions、2023年10月1日。例示的目的のみ。ニュートラルとは、均等に加重されたファクター・ポートフォリオを指します。

出所:Invesco Solutions、2023年10月1日。例示的目的のみ。独自のセクター分類手法に基づくファクターおよびスタイル配分から導き出されたセクター配分です。2022年11月30日現在。シクリカル:エネルギー、金融、資本財・サービス、素材。ディフェンシブ:生活必需品、ヘルスケア、情報技術、不動産、公益事業。ニュートラル:一般消費財・サービス、コミュニケーション・サービス。

出所:Invesco Solutions、2023年10月1日。例示的目的のみ。通貨配分プロセスでは、外国為替市場における次の4つの要因を考慮します。1)世界の他の地域に対する米国の金融政策、2)コンセンサス予想に対する世界の成長率、3)通貨利回り(すなわちキャリー)、4)通貨の長期的なバリュエーション。

当資料ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)のグループに属する運用プロフェッショナルが英文で作成したものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。内容には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

受託資産の運用に係るリスクについて

受託資産の運用にはリスクが伴い、場合によっては元本に損失が生じる可能性があります。各受託資産へご投資された場合、各受託資産は価格変動を伴う有価証券に投資するため、投資リスク(株価の変動リスク、株価指数先物の価格変動リスク、公社債にかかるリスク、債券先物の価格変動リスク、コモディティにかかるリスク、信用リスク、デフォルト・リスク、流動性リスク、カントリー・リスク、為替変動リスク、中小型株式への投資リスク、デリバティブ.金融派生商品.に関するリスク等)による損失が生じるおそれがあります。ご投資の際には、各受託資産の契約締結前書面、信託約款、商品説明書、目論見書等を必ずご確認下さい。

受託資産の運用に係る費用等について

投資一任契約に関しては、次の事項にご留意ください。【投資一任契約に係る報酬】直接投資の場合の投資一任契約に係る報酬は契約資産額に対して年率0.88%(税込)を上限とする料率を乗じた金額、投資先ファンドを組み入れる場合の投資一任契約に係る報酬は契約資産額に対して年率0.605%(税込)を上限とする料率を乗じた金額が契約期間に応じてそれぞれかかります。また、投資先外国籍ファンドの運用報酬については契約資産額に対して年率1.30%を上限とする料率を乗じた金額が契約期間に応じてかかります。一部の受託資産では投資一任契約に加えて成功報酬がかかる場合があります。成功報酬については、運用戦略および運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。【特定(金銭)信託の管理報酬】当該信託口座の受託銀行である信託銀行に管理報酬をお支払いいただく必要があります。具体的料率については信託銀行にご確認下さい。【組入有価証券の売買時に発生する売買委託手数料等】当該費用については、運用状況や取引量等により変動するものであり、事前に具体的な料率、金額、上限または計算方法等を示すことができません。【費用合計額】上記の費用の合計額については、運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。

20231016-3170722-JP

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html