米国バンクローン市場、月次アップデート 2022年10月

.jpg)

9月のバンクロ-ン市場は、利上げ継続懸念で下落

バンクローンの相対価値に魅力

9月のバンクロ-ン市場は概ね底堅く推移

9月のバンクローン市場は-2.27%のリターン(年初来で-3.25%)となりました1。マイナスのリターンの大部分は、米連邦準備制度理事会(FRB)が0.75%の利上げを決定するとともに、予想以上にタカ派的なフォワード金利ガイダンスを発表したことを受けて、月末近くで発生したものです。このことは、経済成長の見通しに対する懸念を増幅させ、また、リスク資産全般に対してネガティブに作用しました。他のリスク資産に対して年初来で大きくアウトパフォームしているバンクローンですが、2022年はボラティリティが上昇する局面で株式市場からの影響を受けることがしばしばあり、今月も例外ではありませんでした。

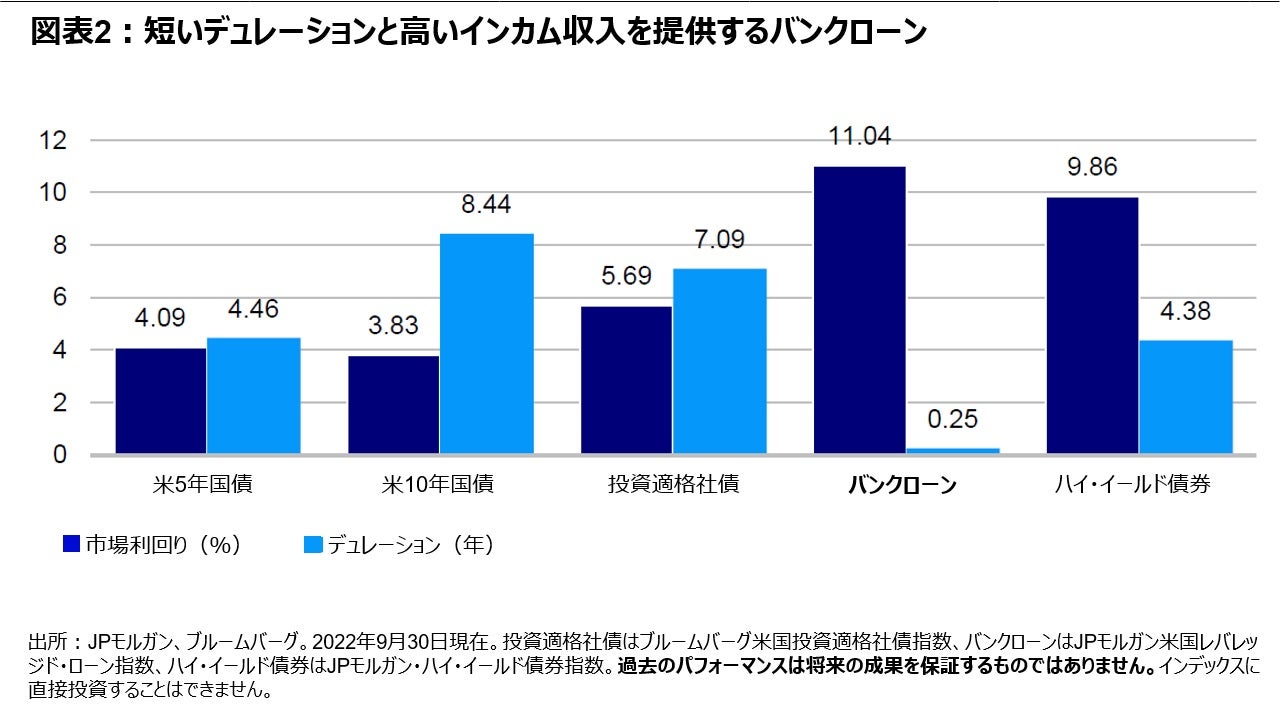

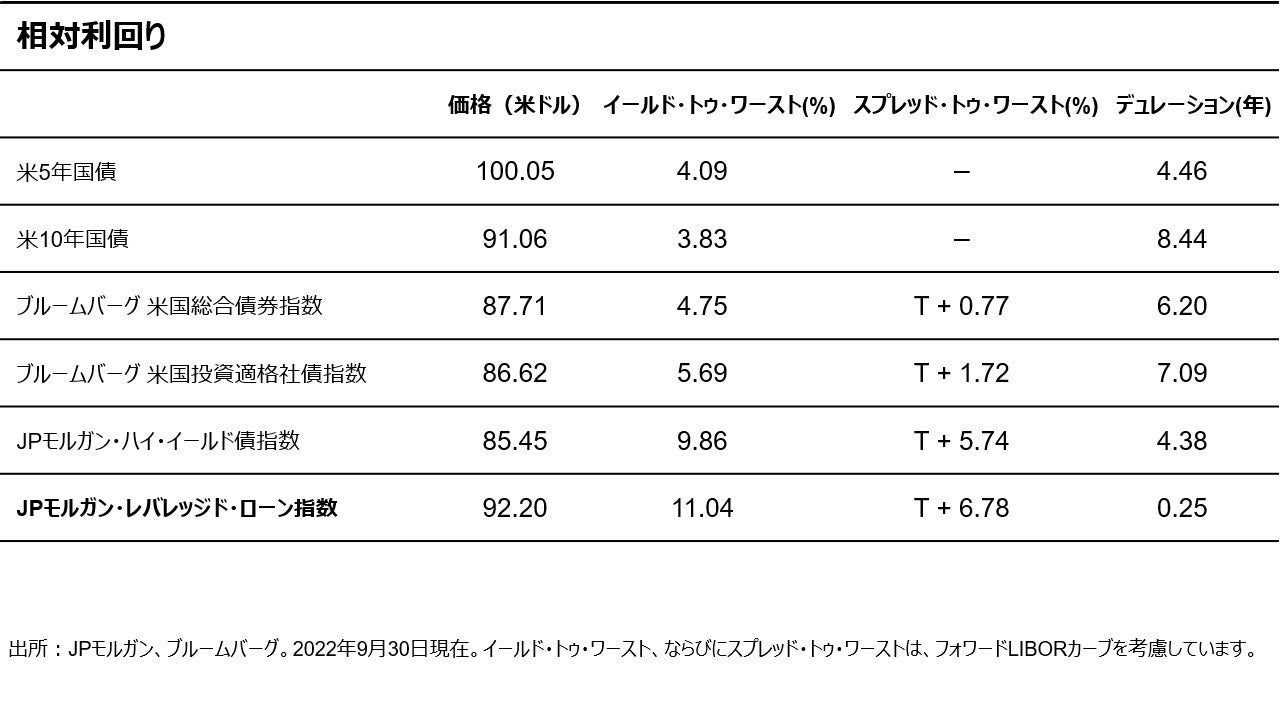

9月のローンのリターンは、ハイ・イールド債(-3.99%)と投資適格債(-5.45%)を上回りました。年初来でも、ローンはハイ・イールド債の-14.57%、投資適格債の-18.73%を大幅に上回りました2。ローンのBB格(-1.19%)は、B格(-2.77%)とCCC格(-2.36%)を上回りました。ローン市場の平均価格は246ベーシスポイント(bps)下落し、92.20となりました3。現在の平均価格を踏まえると、ローンはフォワードLIBORカーブを含めて11.04%のイールドとなります3。

ファンダメンタルズ

インフレ率はコンセンサスを上回る水準で推移し、FRBは今後のより厳しい金融引き締めを示唆しました。FRBは現在、2023年末までに政策金利を4.5~4.75%に引き上げると予想しています。FRBの意図は、景気を完全に後退させることなく需要を抑制してインフレを抑えることですが、今回のガイダンスに対する市場の反応から判断すると、この偉業が達成できるかどうかは疑問が残ります。

9月の過去12カ月の額面加重デフォルト率は、CineworldとPhoenix Servicesのデフォルトによって0.60%から0.90%に上昇しました。また、80ドル以下で取引されるローンの割合は、9月に3%から6%に上昇しました4。

市場の需給環境

9月はリテールからの資金流出が加速しましたが、CLOは引き続き組成されたことで、当月新規発行量が少なかったローンへの需要は堅調でした。

9 月の CLO 新規発行量は、29案件で133 億ドル(借り換え/条件改定案件なし)の発行となりました。これにより、年初来累計の発行総額は270案件で1,268億ドルとなり、借り換え/条件改定案件を除くと1,051億ドルとなりました3。

個人投資家向けローン・ミューチュアル・ファンドとETFからは、5ヶ月連続で資金流出となりました。9月には48億ドルの資金がこの資産クラスから流出し、年初来累計の資金流入額は19億ドルに減少しました3。

9月のローン新規発行は84億ドルとなり、その大半はM&A/LBO案件で、9億ドルは借り換え案件でした。年初来累計の新規発行額は2,050億ドル、借り換え/条件改定案件を除くと1,451億ドルで、それぞれ前年比69%減、50%減となりました3。

相対価値/市場機会

高い利回りを提供するバンクローン

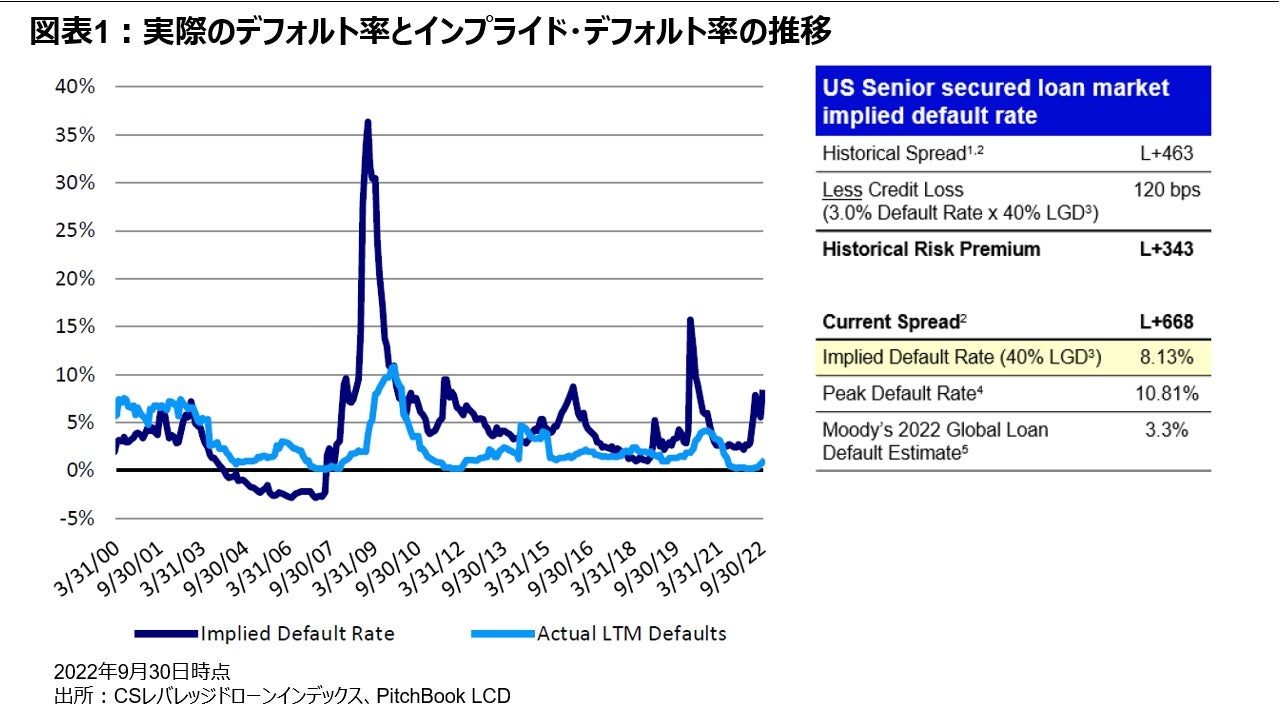

ローンは年初来、他のクレジット資産をアウトパフォームしていますが、この資産クラスは現在の価格水準でまだ魅力的な価値を提供しています。ローン価格は、経済や企業収益といったファンダメンタルズの大幅な悪化を織り込んでおり、実際、図1に示すように現在8%以上のインプライド・デフォルト率を示唆しています。ローン価格がいつどこで底を打つかを予測することは不可能ですが、過去の市場混乱期には、最終的に実現したデフォルト率と比べると、市場は何度も過剰に調整してきました。フォワードLIBORカーブを含む3年物利回り11.04%(約8%のクーポンを含む)は、ローン投資家のとるクレジット・リスクが十分に報われる水準と考えます。

歴史的に見ると、ローンが現在の92.20ドルに近い価格で取引された場合、フォワード12ヶ月リターンは平均9.5-10.5%でした。これはローンのリターン予測ではなく、市場の混乱期にローンに資金を投下した長期投資家が、これまで典型的に得てきたリターンを示しています。

- Morningstar/LSTAレバレッジド・ローン指数。2022年9月30日現在。

- Morningstar/LSTAレバレッジド・ローン指数ならびにブルームバーグ。2022年9月30日現在。

投資適格社債はBAML投資適格社債指数、ハイ・イールド債券はBAML米国ハイ・イールド債券指数。 - JPモルガン。2022年9月30日現在。

- Pitchbook LCD。2022年9月30日現在。

G2022-10-005

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html