米国バンクローン市場、月次アップデート 2024年1月

.jpg)

12月のバンクロ-ン市場は、ソフトランディングの思惑が広がる中で堅調に推移

バンクローンの相対価値に魅力

12月のバンクロ-ン市場は堅調に推移

12月のバンクローン市場は月間で+1.61%のリターンとなり、年初来のリターンは+13.04%となりました1。ソフトランディングへの楽観的な見方や、FRBが2024年第1四半期に利下げを開始するとの見方が強まる中、10月下旬以降に始まったリスク資産の上昇は12月まで続きました。価格リターンが月間で+0.80%となる一方で、金利リターンは+0.80%となりました。年間では、価格上昇がローンのトータル・リターンを3.7%押し上げ、クーポンが9.3%寄与しました。市場の活況により、借換案件と条件改定案件が増加しましたが、それらを除くと、CLOからの持続的な需要に比して抑制されたものとなりました。

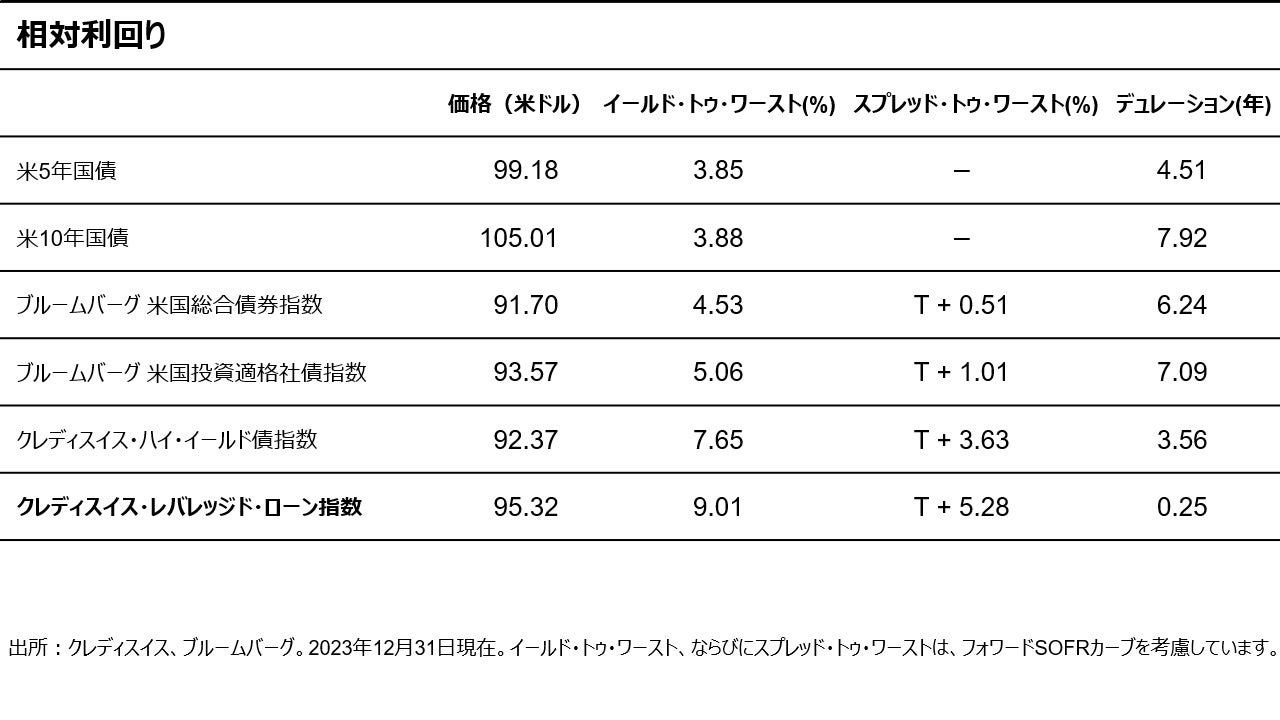

年初3.88%で始まった10年米国債利回りは、10月に4.99%でピークを迎え、年末には再び3.88%に戻りました。12月のバンクローンのリターンは、ハイ・イールド債(+3.69%)と投資適格債(+4.04%)を下回りました2。年初来では、ハイ・イールド債の+13.46%とほぼ並び、投資適格債の+8.40%を上回りました。格付別のリターンは、BB格(+1.18%)、B格(+1.73%)、CCC格(+2.10%)となり、年間ではスプリットB格が20.31%、BB格が10.05%となりました。ローン市場の平均価格は80ベーシスポイント(bps)上昇し、95.32となりました3。現在の平均価格を踏まえると、ローンはフォワードカーブを含めて9.01%のイールドとなります3。

ファンダメンタルズ

インフレ率は引き続き落ち着いたものでしたが、個人消費は堅調であり、ソフトランディングや金利のピークアウトといった思惑が広がりました。

新たなデフォルトは1件(Heubach Group)発生し、12ヵ月累計の額面デフォルト率は1.48%から1.53%に上昇しました4。また、80ドル未満で取引されるローンの割合は5.34%から4.54%に低下しました4。

市場の需給環境

需給面では、良好なマクロ環境、限定的な新規発行、堅調なCLO新規発行がプラス材料となりました。

12月のCLOの新規発行は27案件で124億ドル(うち借換案件は75億ドル)、年初来では322案件で1,389億ドル(うち借換案件は233億ドル)となりました3。

個人投資家向けローン・ミューチュアル・ファンドとETFからは、2億ドルの資金流出となり、年初来での流出額は177億ドルとなり、前年比では9%の減少となりました3。

12月のローンの新規発行は、良好な市場環境を反映し、先月より88%上昇して525億ドルとなりました。内訳は、借換案件(241億ドル)、条件改定案件(224億ドル)などとなり、借換/条件改定案件を除いた新規発行額は60億ドルでした。年初来累計の新規発行額は3,701億ドル、借換/条件改定案件を除くと818億ドルとなり、2022年との対比ではそれぞれ47%の増加、50%の減少となりました3。

投資機会

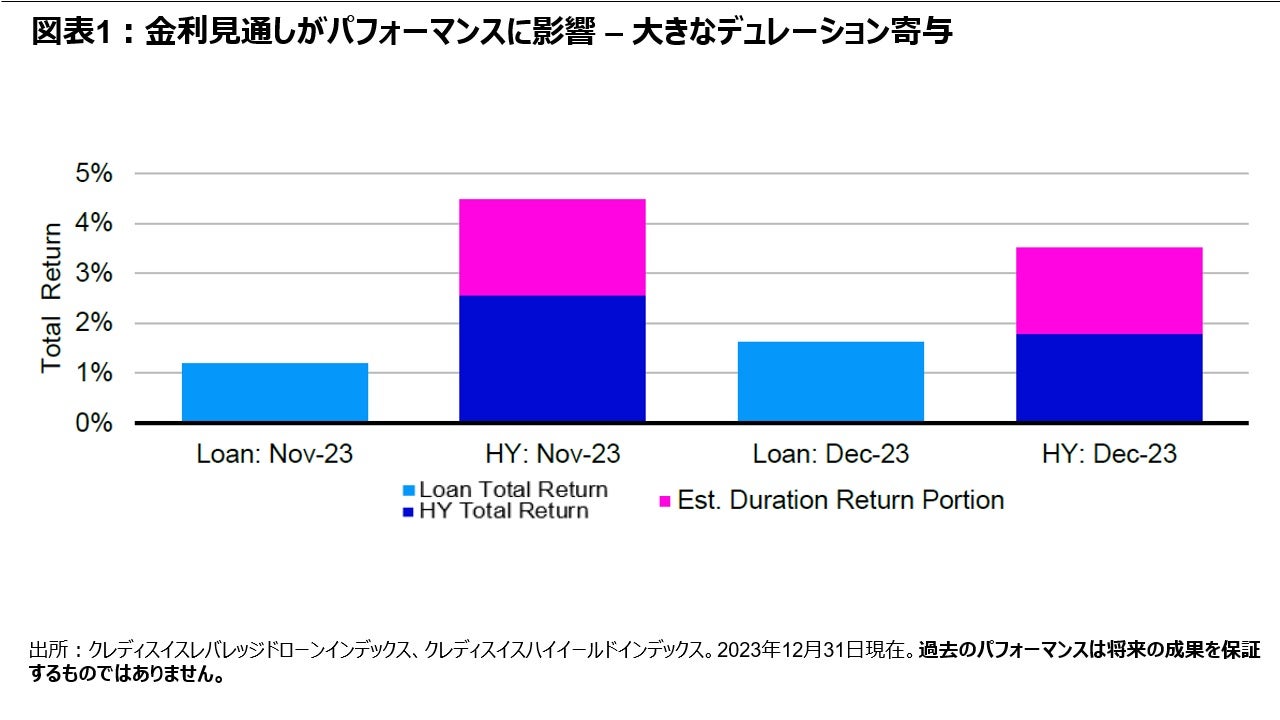

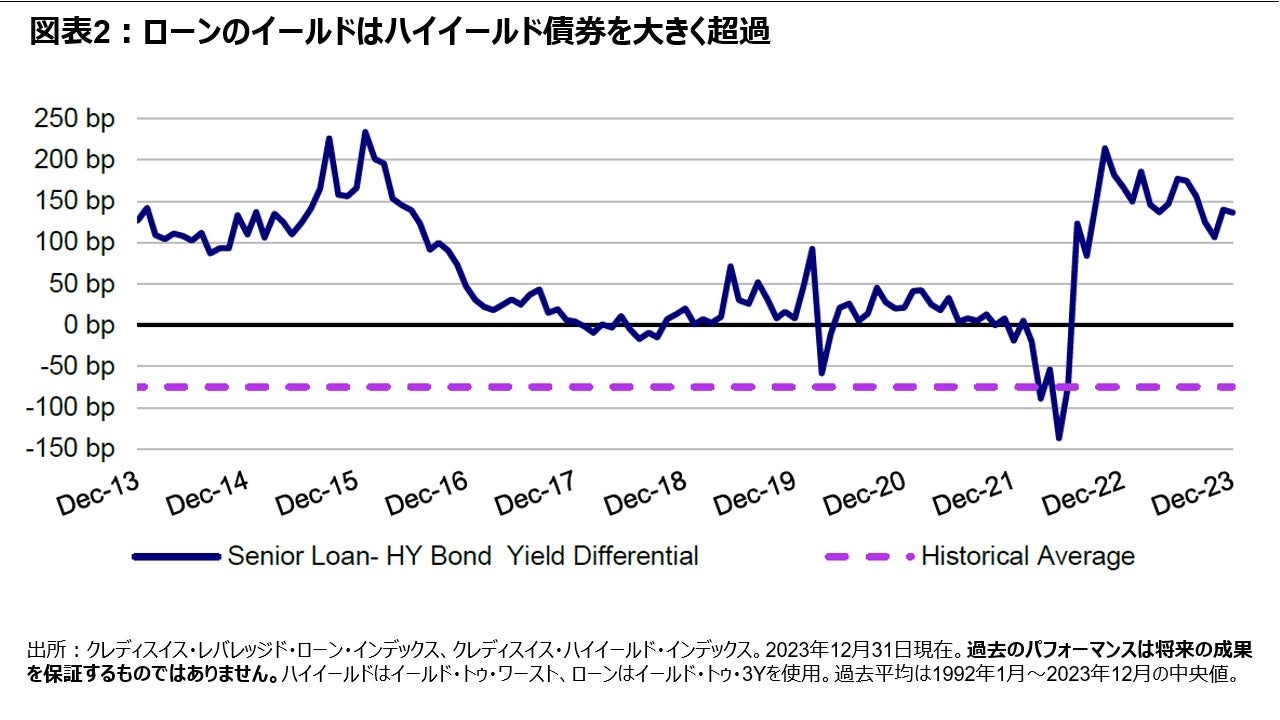

ディスインフレと労働市場の正常化により、FRBは2024年に利下げを開始するとの見方が強まっています。このため、デュレーションを持つ資産は年末にかけて大きく上昇しました。11月と12月のハイ・イールド債券のトータル・リターン8.40%のうち、7.25%は価格上昇によるもので、この資産クラスが金利に敏感であることを考えれば、驚くにはあたりません。しかし、ハイ・イールド債券のコンベクシティ(金利の動きに対する債券のデュレーションの変化率)がマイナスに転じ5、ハイ・イールド債券のデュレーション・トレードはすでに一巡したと思われます。一方、金利見通しが変化しているにもかかわらず、これまでリターンの原動力となってきたローンのクーポンは、1)政策金利のピークから緩やかに低下すると予想されること、2)SOFR契約のリセットからさらに30~60日のタイムラグがあることから、高水準が続くと思われます。価格やクーポンの水準を踏まえると、ローンはハイ・イールド債券のイールドを図表2のような歴史的な大差で上回っています。

G2024-01-005

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html