米国バンクローン市場、月次アップデート 2025年1月

.jpg)

12月のバンクロ-ン市場は、長期金利が上昇する中で底堅く推移

12月のバンクローン市場動向

12月のバンクローン市場は月間で+0.59%のリターンとなり、年初来では+9.05%のリターンとなりました1。また、月間の価格リターンは-0.15%、金利リターンは+0.74%となりました1。

12月を終えて、バンクローンの今年のリターンは過去8年で二番目に高い水準となりました。ローン市場規模は2年振りに1.42兆ドル(額面ベース)に達しました4。セカンダリー市場で額面以上で取引されるローンの割合は65%から63%にやや低下しましたが、10月末の39%を大きく上回っています1。年初市場規模の半分超にあたる約7500億ドル超のローンがこれまでにリプライシングされましたが、ローン市場への影響は限定的であり、年初来でのスプレッドの縮小は23bpsに留まりました。

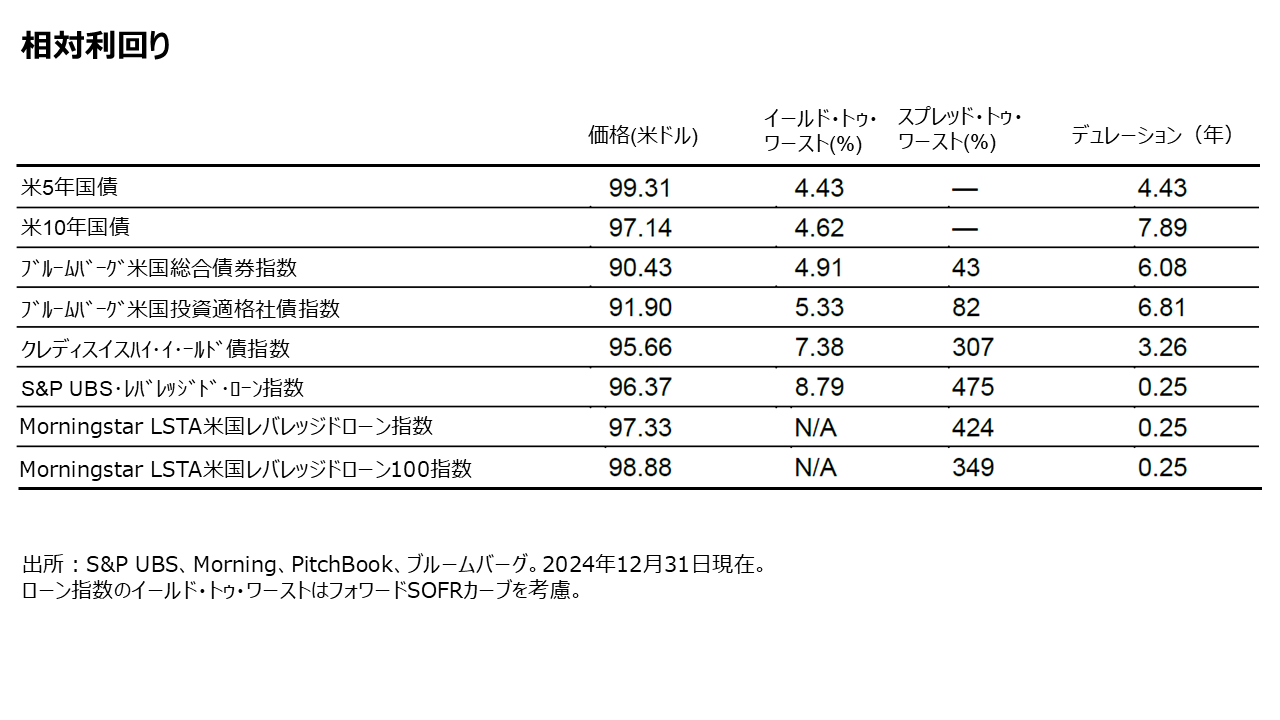

米連邦準備制度理事会(FRB)のコメントによって、高めの金利水準が長く続くというストーリーが再燃して長期金利の見通しが上方にシフトしたことで、固定利付債にマイナスの影響となりました。12月のバンクローンのリターンは、ハイ・イールド債(-0.33%)および投資適格社債(-1.94%)を上回りました3。格付別のリターンは、BB格(+0.50%)、B格(+0.63%)、CCC格(+0.71%)となりました1。ローン市場の平均価格は月末で96.37となり、11月末(96.41)とほぼ同じ水準となりました1。現在の平均価格を踏まえると、ローンはフォワードカーブを含めて8.79%のイールドとなりました1。

ファンダメンタルズ

FRBは12月18日に3回目となる利下げ(25bps)を行いました。インフレ率が目標を上回る水準にとどまっているため、今後の利下げはより緩やかなペースになることを示唆しました。FRBは2025年に2回の追加利下げを予想しており、9月時点の予想の4回から減少していますが、堅調な雇用、底堅い景気、高止まりするインフレ予想が背景です。

12ヵ月累計の額面デフォルト率は先月の0.94%から0.91%に小幅低下しました。新たなデフォルトは1件(Careismatic Brands)で、また、以前に発生した1件(The Container Store)のデフォルトが今回の計算期間から外れました4。80ドル未満で取引されるローンの割合は前月の3.24%から3.02%に低下しました。法廷外での債務再編や債務不履行を含めると4.70%(発行体ベース)に上昇しました4。

市場の需給環境

12月は、CLOからの活発な需要と個人投資家からの資金流入が見られ、年間を通じて良好な需給環境がローン価格を下支えしました。

12月のCLOのグロスでの新規発行は11月(128案件で613億ドル)から29%減少し、90案件で436億ドル(うちリファイアンス案件とリセット案件が332億ドル)となりました2。

個人投資家向けローン・ミューチュアル・ファンドとETFからは、12月に27億ドル(うち、前者から3億9500万ドル、後者から24億ドル)の資金流入、年初来では211億ドルの資金流入となっており、昨年の173億ドルの資金流出と対照的です2。

12月のローンのグロスでの新規発行(1886億ドル)は先月(1140億ドル)から65%増加し、2024年の月間平均1106億ドルを上回りました。リファイアンス案件(213億ドル)とリプライシング案件(1529億ドル)を除いたネットでの新規発行(114億ドル)は、11月(107億ドル)から増加しました2。

投資機会

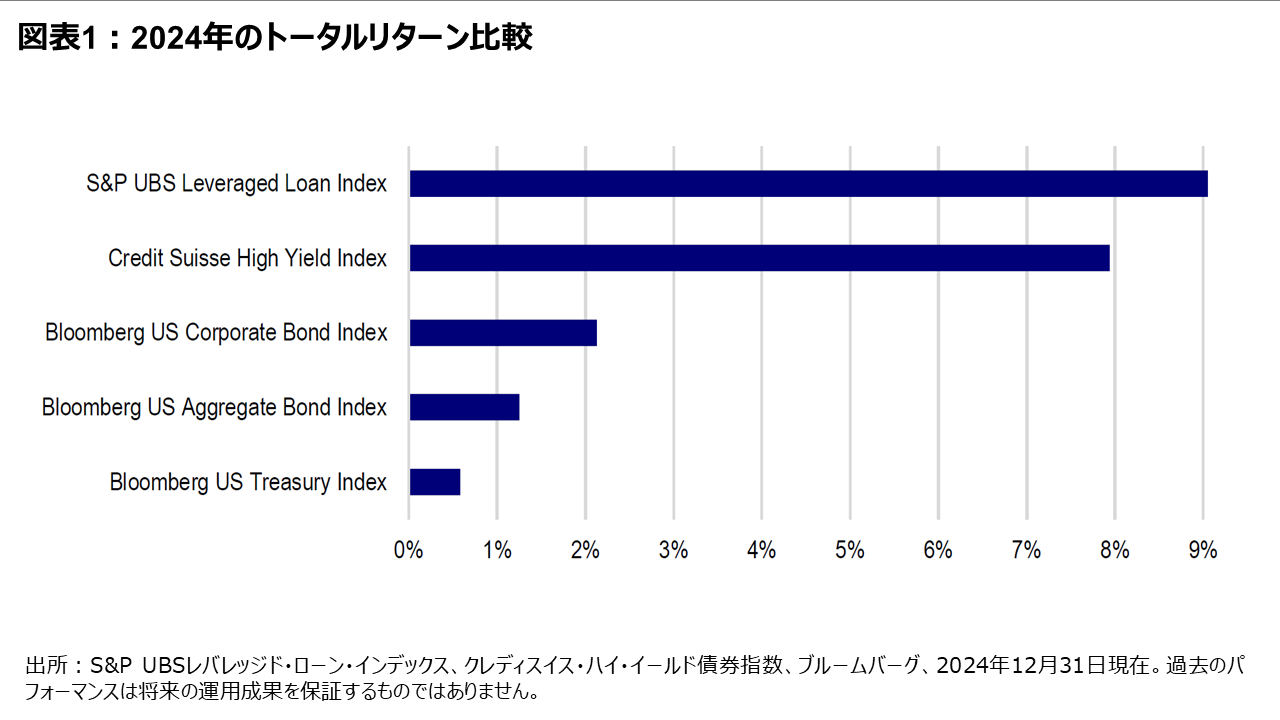

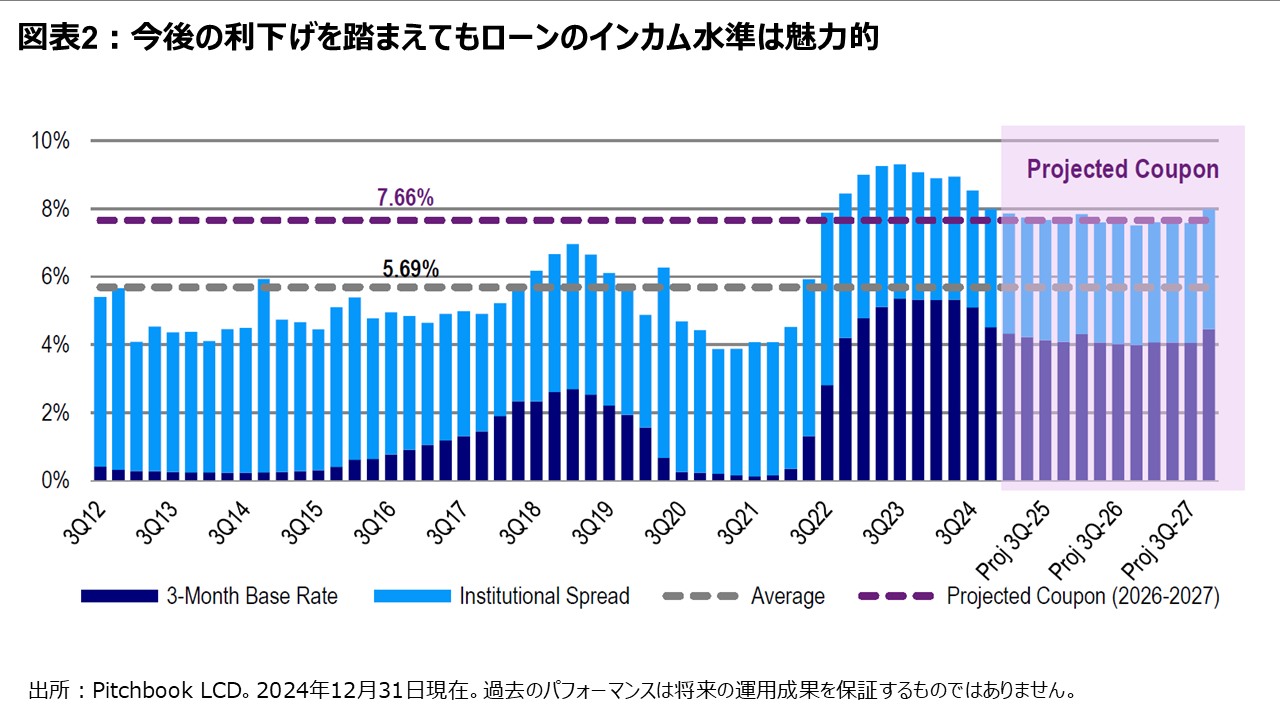

FRBは2024年後半に3回の利下げを行いましたが、2025年は利下げをより慎重に進めると思われます。追加利下げは発行体にさらに恩恵を与えますが、2024年を通じてインタレスト・カバレッジ・レシオはすでに改善しています。2025年に満期が到来するローン金額は年間で84%減少してわずか135億ドルになり、2026年の満期到来分も75%減少して440億ドルとなりました。ローンの今後のリターンは、2024年(図表1)と同様に堅調に推移して、過去平均を上回る(図表2)と思われます。

G2025-01-002

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html