米国バンクローン市場、月次アップデート 2025年7月

.jpg)

6月のバンクロ-ン市場は、関税政策の緩和で急回復

6月のバンクローン市場動向

6月のバンクローン市場は月間で+0.80%、年初来で+2.96%のリターンとなりました¹。また、月間の価格リターンは+0.12%、金利リターンは+0.68%となりました¹。

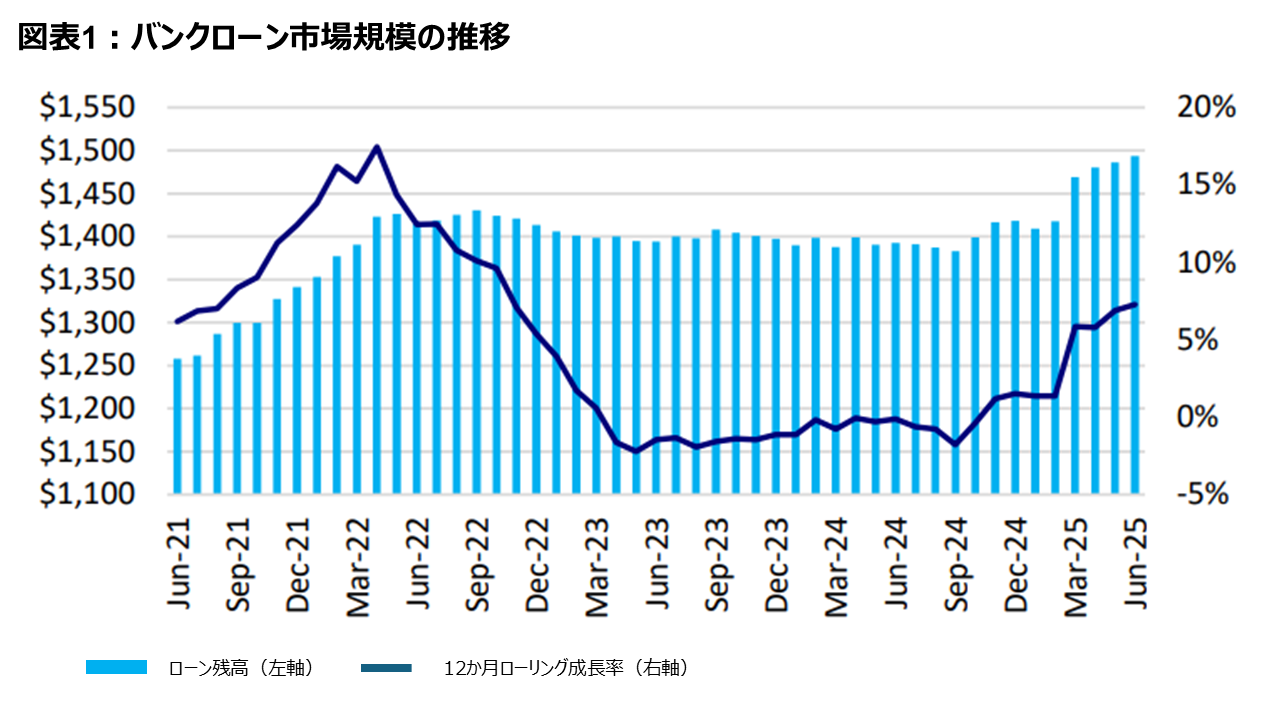

堅調な消費者信頼感、米国の相互関税実施の一時停止、地政学的リスクの後退がバンクローン市場の需要を下支えし、前月に続いて上昇しました。ローン新規発行の流れは当月も続き、バンクローンの市場規模は、過去最高となる1.5兆ドルに達しました。市場規模は前年同月末から+7%も拡大し、2022年10月以来となる高いペースで拡大しています。

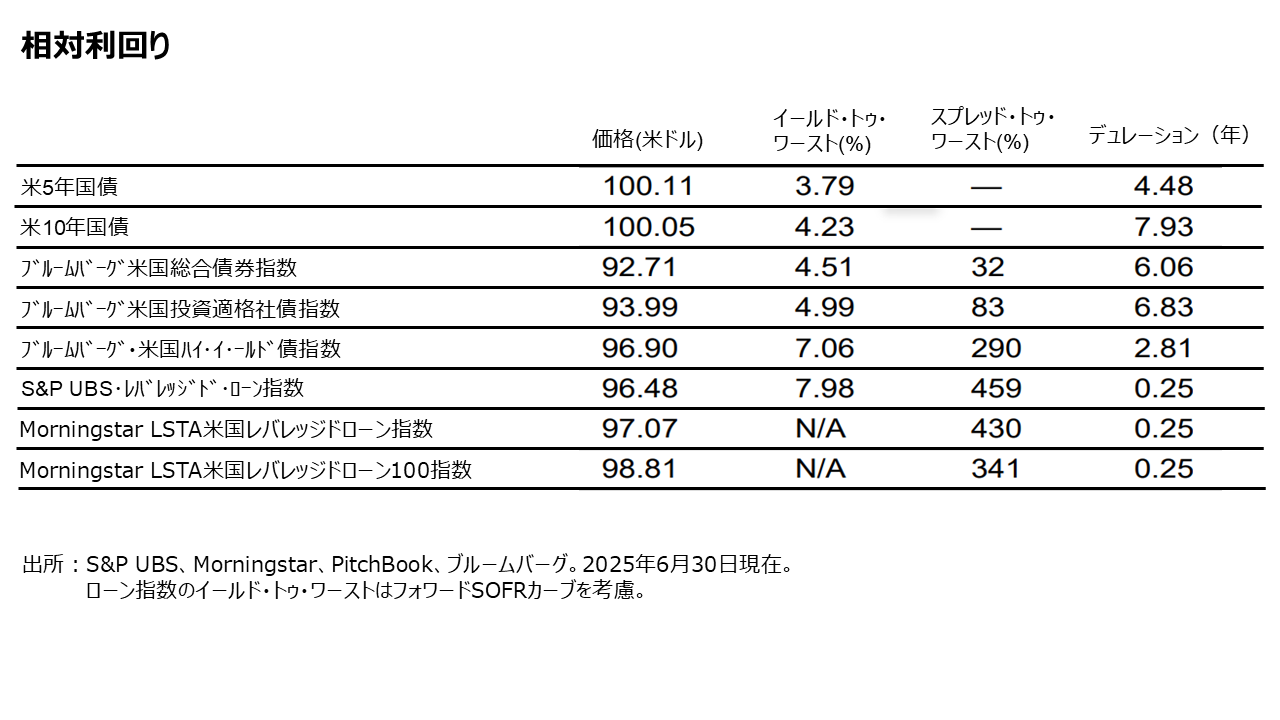

6月のバンクローンのリターンは、ハイ・イールド債(+1.84%)と投資適格社債(+1.87%)を下回りました²。格付別のリターンは、BB格(+0.69%)、B格(+0.88%)、CCC格(+0.45%)となりました¹。ローン市場の平均価格は、6月末で96.48となり、5月末(96.28)から上昇し、「解放記念日」前の水準にあります¹。現在の平均価格を踏まえると、ローンはフォワードカーブを含めて7.98%のイールドとなります¹。

ファンダメンタルズ

- 前月の流れを引き継ぎ、6月も債券・株式市場では、リスク選好度の高まりを背景に上昇しました。

6月中旬に開催された米連邦公開市場委員会(FOMC)では、政策金利が据え置かれましたが、多くの市場参加者は今年9月まで利下げが見送られると予想しています。また、イランとイスラエルの紛争解決についても、これら市場の回復を後押ししました。関税問題を巡っては、一時的に警戒感が後退していますが、最終的な実施方法には依然として不透明感が残ります。4月に発表された90日間の関税猶予は、7月初旬に期限を迎える予定でしたが、一部の国に対して8月1日まで延長されました。7月に入り、トランプ大統領は、日本や韓国を含む14か国に対し、適用される関税の詳細を記した書簡を送付しました。 - 12ヵ月累計の額面デフォルト率は、前月の0.74%から1.11%へ上昇しました。新たなデフォルトは1件発生し、Altice France向けのローン4本がデフォルトしました(総額約58.5億米ドル)。1社あたりのデフォルトとしては、2018年以来で最大の規模となりました。一方、Oxea Groupのデフォルトは、12か月の計算対象から除外されています³。80ドル未満で取引されるローンの割合は、前月の3.23%から低下して3.06%となりました。法廷外での債務再編や債務不履行を含めると、デフォルト率(発行体ベース)は小幅に上昇して4.46%となりました³。

市場の需給環境

- 6月は供給が加速した一方、リスク選好度の回復等により、投資家からのローン需要が高まりました。その結果、新規に組成されたローンは問題なく消化され、需要が供給を上回りました。

- CLOの発行総額は、5月(72案件で334億ドル)から32%増加し、72案件で441億ドル(うち、リファイアンス案件とリセット案件が282億ドル)となりました⁴。

- 個人投資家向けローン・ミューチュアル・ファンドとETFは、6月に総額11億ドル(うち、前者から9.24億ドル、後者から2.11億ドル)の資金流入となりました⁴。3か月連続で資金流出が続いた後は、2か月連続で流入超となっています。

- 6月のローンの発行総額は662億ドルに達し、前月の315億ドルを2倍以上も上回りました。 2010年以降の6月月間平均(512億ドル)も上回っています。新規発行の内訳としては、リプライシング案件(240億ドル)、リファイナンス案件(226億ドル)、買収案件(139億ドル)、一般目的案件(44億ドル)、配当リキャップ案件(16億ドル)となりました。

投資機会

4月は米国の相互関税の発表によって、当市場でもボラティリティが拡大しましたが、5月以降は回復基調が続いています。バンクローンの市場規模は、6月末現在、過去最高となる1.5兆米ドルに達し(図1)、前年同月末対比で+7%以上も拡大しています。当市場の規模は過去2年にわたり、横ばいの推移が続いていましたが、再び市場の拡大が進んでいます。堅調さが続く米国内の消費、地政学的リスクの後退、投資家の需要継続を背景に、バンクローン市場では今後も投資環境の改善が続くことが期待されます。

G2025-07-010

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html