グローバル市場のリスクシナリオを考える

要旨

新年に入ってからのグローバル金融市場では、グリーンランド問題を巡るトランプ政権の追加関税措置やパウエルFRB(米連邦準備理事会)議長を巡る刑事事件の調査開始など、投資家がリスクを強く意識せざるを得ないイベントが相次いでいます。本号では、グローバル市場が現在直面するいくつかのリスクについて、どのような資産にどう影響するかついて考察してみたいと思います。

1)グリーンランド・リスク

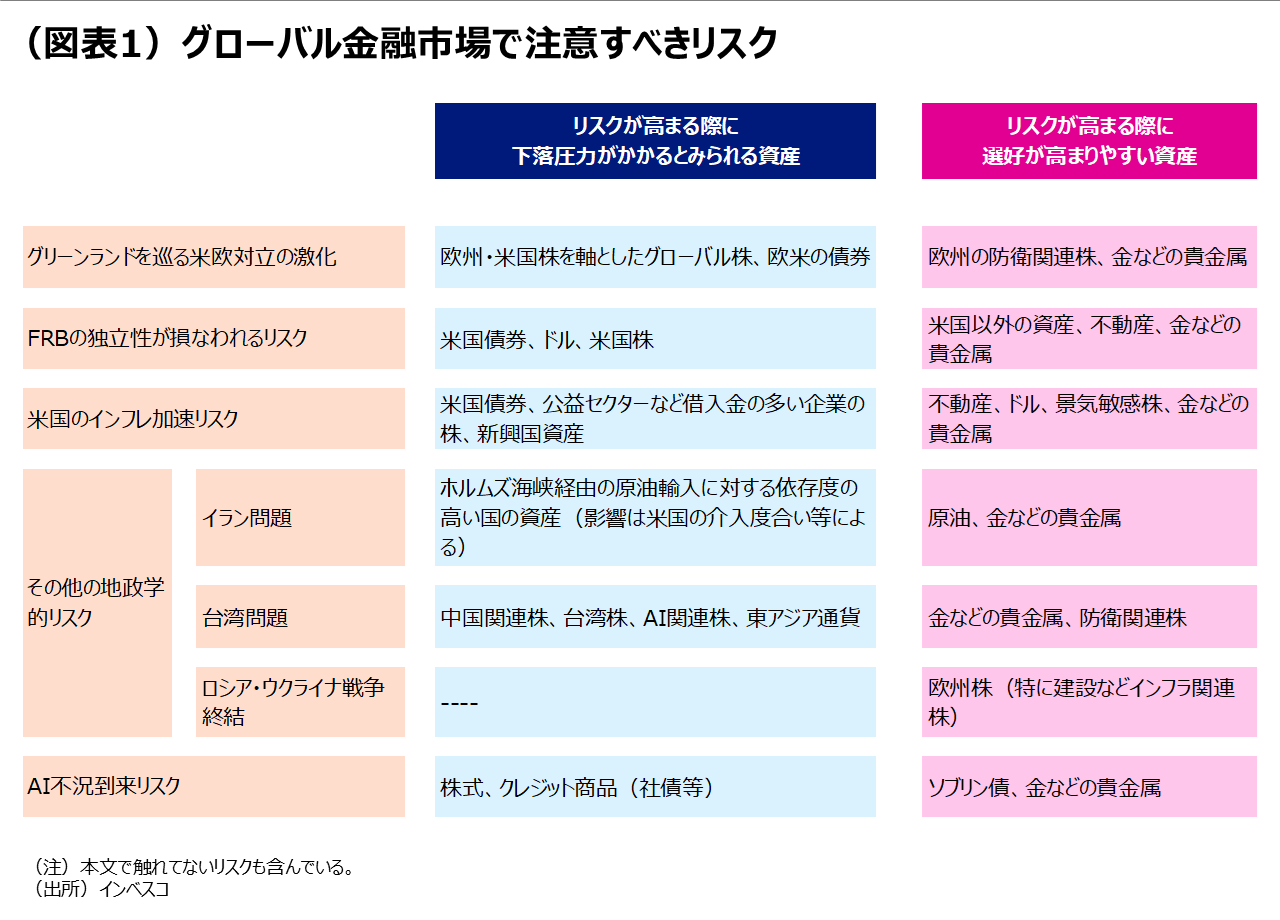

トランプ政権が直近で追加関税の実施を見送ることを表明したことで金融市場には安心感が戻りました。ただし、欧米の対立がエスカレートするリスクは残っており、そのリスクが高まる場合には、欧米株を軸とする世界株安、欧米の債券安が生じる可能性が高いと考えられます。一方、金などの貴金属や欧州の防衛関連株には追い風になるとみられます(図表1をご参照ください)。

2)FRBの独立性が損なわれるリスク

パウエルFRB(米連邦準備理事会)議長への刑事訴追を視野に入れた調査が実施されているというニュースは、FRB独立性についてのグローバル市場の警戒感を増幅させました。このリスクが強く意識される場合には、米国株・債券・ドルには下落圧力がかかる一方、米国以外の資産や金などの貴金属、不動産にはプラス効果をもたらすと思われます。

3)イラン・リスク

米国がイランに対して本格的に軍事介入する場合には、ホルムズ海峡経由の原油輸入に対する依存度の高い国(アジア諸国)の資産に悪影響が出やすいと見込まれます。

4)米国のインフレ加速リスク

2026年のマクロ経済リスクとして注目度が高いのが、米国においてインフレが加速するリスクです。このリスクが高まる場合には、米国債券や長期借入金の多い企業の株式、新興国資産に悪影響が及ぶと想定されます。

グローバル市場のリスクシナリオを考える

新年に入ってからのグローバル金融市場では、グリーンランド問題を巡るトランプ政権の追加関税措置やパウエルFRB(米連邦準備理事会)議長を巡る刑事事件の調査開始、米軍によるベネズエラ大統領の拉致、イランの大規模デモに対する米国の反応など、投資家がリスクを強く意識せざるを得ないイベントが相次いでいます。以下では、グローバル市場が現在直面するいくつかのリスクについて、どのような資産にどう影響するかついて考察してみたいと思います(図表1)。

1)グリーンランド・リスク

トランプ政権が米国によるグリーンランドの占領に反対する欧州8カ国に対して10%の追加関税を課すと決定したことで、グリーンランド問題は新たな段階に入りました。米国政府の発表を受けて、1月19~20日の欧州市場ではSTOXX欧州600指数は合わせて1.9%下落、20日の米国市場(19日はマーチン・ルーサー・キング・ジュニアデーにより休場でした)でもS&P500種指数が2.1%下落しました。欧米株の下落がこの程度にとどまったのは、TACO(Trump Always Chickens Out:トランプはいつも尻込みする)という言葉で表されるように、最終的にはトランプ政権の当初発表通りに政策が実施されるわけではなかったことが背景にあったと思われます。実際、ダボス会議に合わせて欧州を訪問したトランプ大統領は、1月21日、NATO(北大西洋条約機構)のルッテ事務総長と会談後、グリーンランドを巡って「将来の合意の枠組み」に達したとして2月初めから予定されていた欧州への追加関税措置を見送る意向を表明しました。これを受けて、同日のS&P500種指数は前日比で1.2%の上昇に転じました。

米国・欧州間の貿易額は大きいことから、両者が実際に追加関税を課し合う事態になる場合には、両地域の景気や企業業績に無視できない悪影響が及ぶとみられます。その場合には、貿易財のセクターを中心に米国株・欧州株の双方に下落圧力がかかり、世界的な株安につながりやすいと考えられます。一方、欧米が対立色を強める場合、これまで以上に欧州各国がウクライナへの軍事援助を強化し、ロシアによる潜在的な軍事的脅威に対応するための軍事費を増額する必要が出てくるとの思惑が広がり、欧州の防衛関連株には上昇圧力が働くと考えられます。

欧州債券市場では、景気悪化が織り込まれること自体は長期金利の下落要因であるものの、欧州各国が防衛費を増額する必要が出てくる点は財政悪化による国債の増発をもたらすことで長期金利を押し上げる要因になります。後者の影響が前者のそれを上回る形で、長期金利は上昇する可能性が高いとみられます。

このように欧米の対立がエスカレートするリスクが高まる場合、株式・債券の両方が悪影響を受けることになりますので、代替資産としての金や銀、プラチナ市場に資金が流入する公算が大きいとみられます。

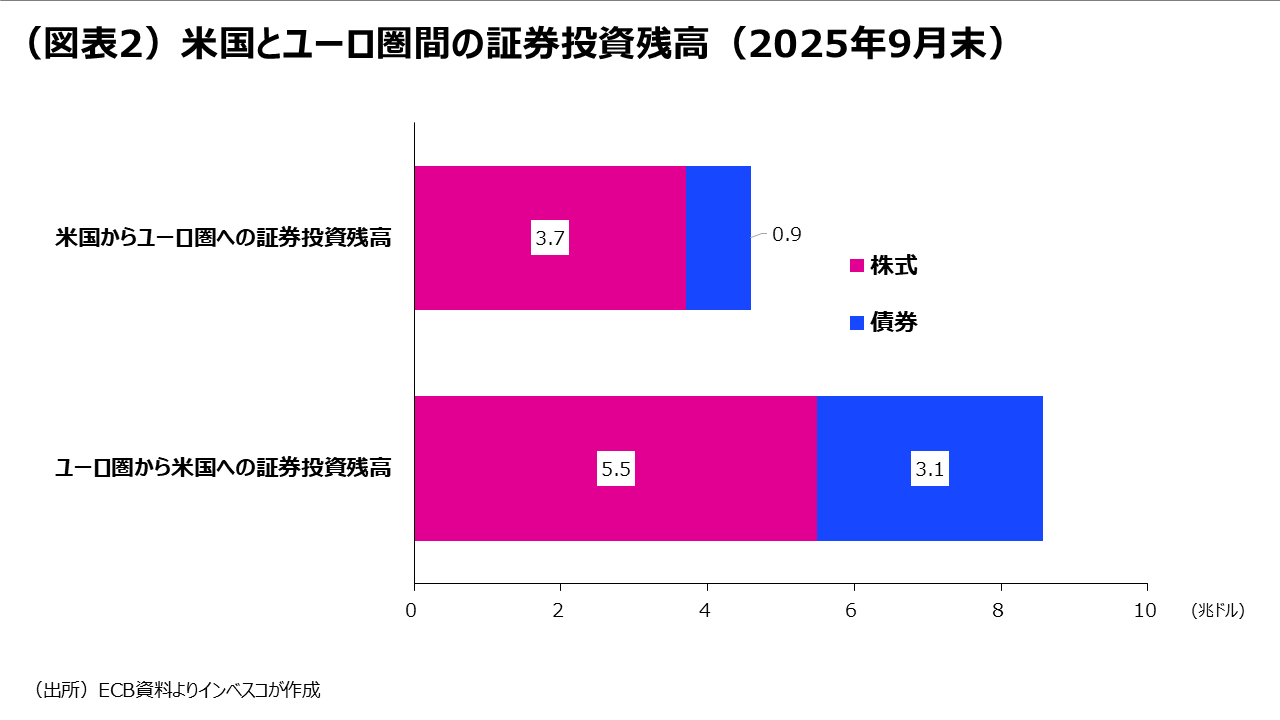

両者による対立が、追加関税の応酬を超えてエスカレートしていく可能性はゼロではありませんが、その場合には両者が膨大なコストを払う可能性があります。例えば、欧米では相互に多額の証券投資が実行されており、ユーロ圏からアメリカへの証券投資残高は2025年9月末時点で8.6兆ドル、アメリカからユーロ圏への投資残高は4.6兆ドルと巨額です(図表2)。株式の持ち合い分を合せると9.2兆ドルですが、これは世界全体の株式時価総額の6%を超えます。対立のエスカレートによって相互にポートフォリオ投資を引き揚げることになれば、金融市場は大きく混乱する可能性が出てきます。したがって、対立が極端にエスカレートする事態はどちらからみても望ましくなく、その実現可能性は非常に低いと見込まれます。

2)FRBの独立性が損なわれるリスク

当レポートの先週号(「新たな局面に入りつつあるグローバル金融市場」)においてふれたように、パウエルFRB(米連邦準備理事会)議長は、1月11日、自らが米司法省による刑事事件の調査対象になっていることを公表するとともに、それが政治的な動機に基づくものであるとしてトランプ政権を批判する動画を公表しました。現時点では、金融市場へのインパクトは非常に限定的ですが、トランプ大統領のFRBに対する影響力が強まるとの見方が市場で広まれば、期待インフレ率の上昇による米国国債の下落やドル・米国株の下落が視野に入ります。その場合、米国外の株・債券・不動産、金などの貴金属への分散投資を促進する可能性が高まります。

3)イラン・リスク

イラン情勢は未だ流動的ですが、仮に米国がイランに対して軍事行動に出る場合、イラン当局がホルムズ海峡を通過する原油・天然ガスのタンカーの通行を妨害し、その結果、クウェートやアラブ首長国連邦(UAE)、サウジアラビア等からアジア等へのエネルギーの輸出が滞るリスクが高まります。この場合には、ホルムズ海峡経由での原油・天然ガスへの輸入依存度が高いアジア諸国(日本や韓国、インドを含む)の金融市場にマイナスの影響が及ぶ可能性が出てきます。一方で、これが現実化する場合には原油などのエネルギー価格が上昇し、エネルギー産出国の経済や金融市場にとっては追い風になるとみられます。

4)米国のインフレ加速リスク

2026年のマクロ経済リスクとして注目度が高いのが、米国においてインフレが加速するリスクです。米国経済は2026年後半にかけて緩やかに加速する見通しですが、株高による想定以上に強い資産効果や、トランプ政権の財政政策の積極化、対米直接投資の大規模化などによって米国景気が大幅に加速するようなことがあれば、強い需要によってインフレが加速するリスクが出てきます。この場合には、FRBによる政策金利の下げ止まりや、場合によっては金融政策引き締め政策への転換によって、株安や債券安につながるリスクが高まります。株式市場では、公益セクターや通信セクターなど長期の借入金が多い企業の株に対して特に大きい悪影響が及ぶとみられます。この際、次期FRB議長がインフレ圧力を効果的に抑制できないとの認識が金融市場で生まれる場合には、期待インフレ率の上昇によって債券安がさらに進行する可能性も出てきます。

このリスクが顕在化する場合には、インフレに強い資産である不動産や金などの貴金属の選好が強まりやすいほか、金利上昇期待が強まる中でドルが選好されやすいとみられます。また、株式市場においては、景気の好調を反映して景気敏感株が注目されると見込まれます。

MC2026-010