2022年に3回の利上げ見通しを打ち出したFOMC

.jpg)

要旨

FOMC参加者は2022年に3回の利上げを見込む

12月14~15日に開催されたFOMC(米連邦公開市場委員会)は、米国の金融政策が利上げ局面に近づいていることを明確に示すものとなりました。テーパリングの加速が決定されるとともに、FOMC参加者による2022年利上げ回数についてのFOMC参加者の見通しが前回(9月時点)の0.5回から3回へと大幅に引き上げられました。

雇用環境の改善とインフレ懸念の増大がFRBの姿勢変更を促す

FRBの政策が引き締め方向に動いた背景としては、インフレの上振れだけはなく、足元で米国の雇用環境が大きく改善してきたことが重要です。

金融市場へのインパクトと今後の注目点

今回のFOMC開催直後に米国市場で株価が上昇したことは、今回のFOMCの結果が足元の経済・雇用環境の改善によって促されたものとして冷静に受け止められたことがあります。今後については、オミクロン株の感染状況や、労働市場やインフレ、中長期の期待インフレ率の動きに引き続き注目したいと思います。

FOMC参加者は2022年に3回の利上げを見込む

12月14~15日に開催されたFOMC(米連邦公開市場委員会)は、米国の金融政策が利上げ局面に近づいていることを明確に示すものとなりました。FOMCでは、FRB(米連邦準備理事会)がテーパリング(月間債券購入額の縮小)を加速させることを決めましたが、これはパウエルFRB議長が11月30日における米国議会での証言で既に示唆した通りです。月間のネットでの債券購入額をこれまでの倍にあたる300億ドルずつ減額するという内容は市場予想に沿ったものであり、そこにはサプライズはありませんでした。このペースでのテーパリングが継続すると、FRBによる債券購入額は2022年2月の300億ドルをもって終了し、2022年3月には債券購入額はゼロとなります。

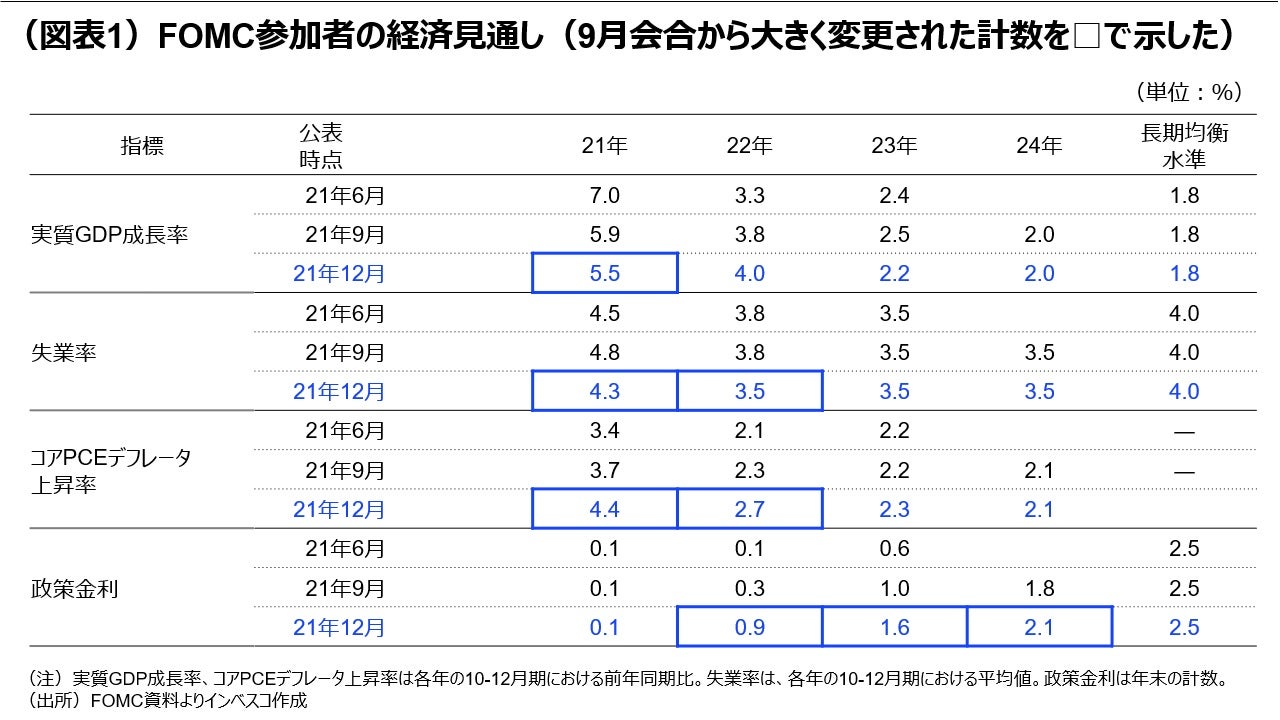

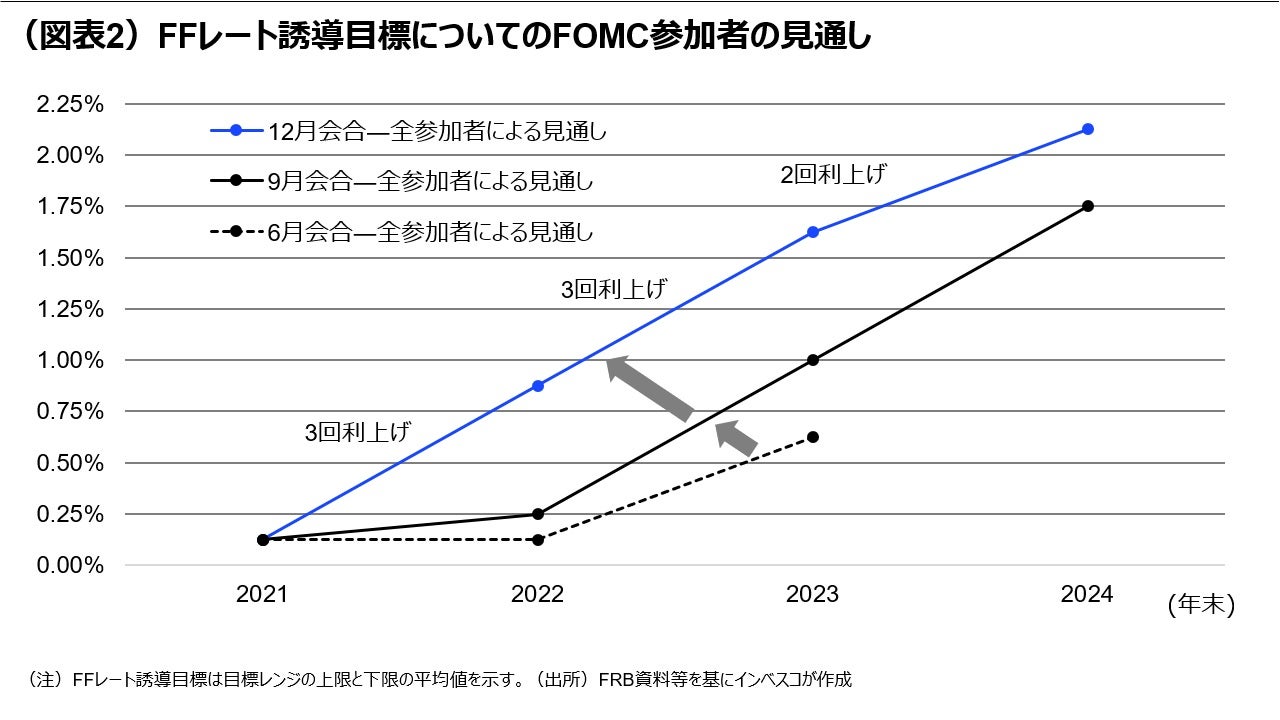

一方、今回のFOMCに関して金融市場が最も注目していたのは、FOMC参加がいつ、どのようなペースで利上げを見込んでいるかという点にありました。前回(9月時点)に示されたFOMC参加者によるドット・プロット(将来的な政策金利水準の予想)では、2022年の利上げ回数(1回当たりの利上げ幅を0.25%として議論します、以下同様)として0.5回の利上げが想定されていましたが、今回(12月)のFOMCでは、これが3回へと大幅に引き上げられました(図表1)。金融市場では、2022年の利上げ回数を2~3回とする見方が直近の2~3週間において急速に力を得てきましので、今回の決定は大きなサプライズではありませんでした。しかし、パウエル議長は過去数カ月間において、「金利引き上げへのハードルは高い」というメッセージを発信しつづけてきただけに、今回示された利上げ見通しは金融政策が引き締め方向に加速しつつあることを強く印象付けたと言えます。

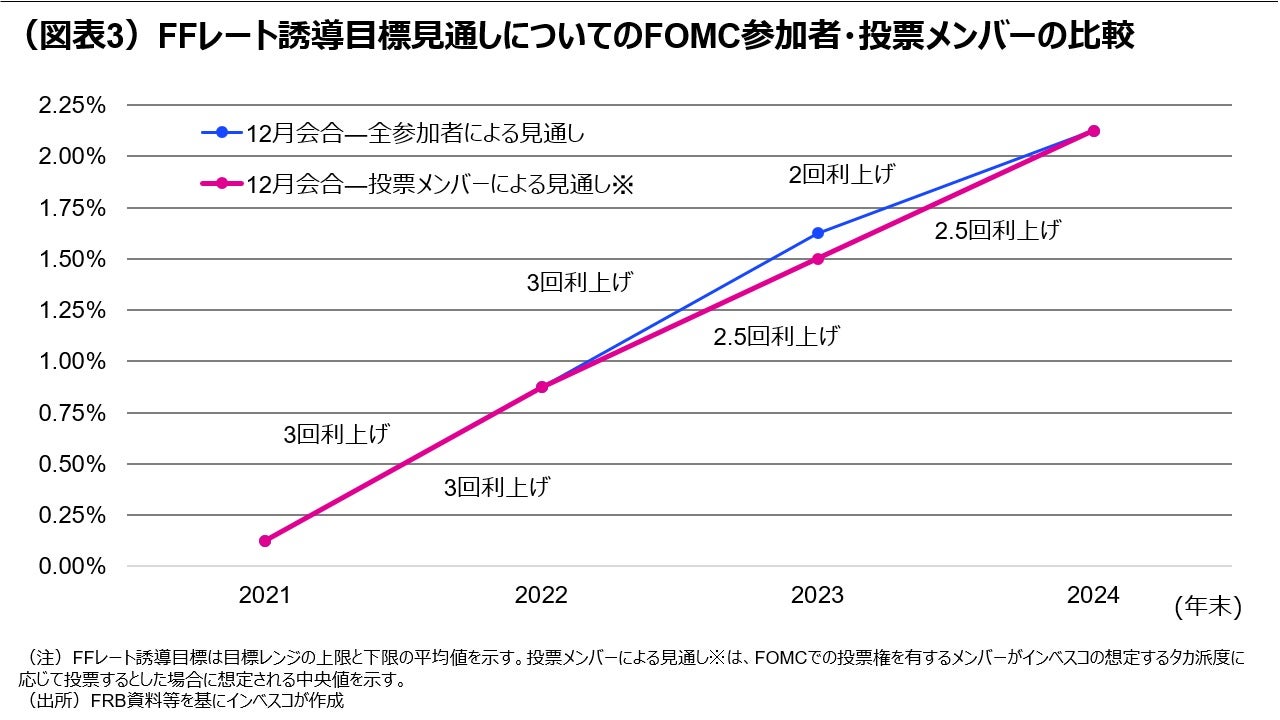

2023年と2024年については9月時点でのFOMC参加者の見通しでは、共に3回の利上げが想定されていましたが、今回の見通しでは、2023年に3回、2024年に2回の利上げが見込まれており、2023年以降の引き上げ想定には大きな変更はありませんでした。なお、インベスコでは、今回のFOMCで示されたドット・プロットを用いて、FOMC参加者全員(18名)ではなく、投票権を有するメンバー(11名)でみた場合の利上げ見通しの中間値を、それぞれの投票権保有者のタカ派度・ハト派度を勘案して、推計してみました(図表2)。これによると、FOMC投票権者に限った場合の利上げ回数見通しは、2022年に3回、2023年に2.5回、2024年に2.5回となり、FOMC参加者全員による見通しの中央値から大きく変わらないとの結果になりました。

雇用環境の改善とインフレ懸念の増大がFRBの姿勢変更を促す

FRBの政策が引き締め方向に大きく動きつつある背景には、①足元で米国の雇用環境が大きく改善してきたこと、➁インフレ率が大きく高まってきたこと―があります。雇用環境が10月以降に大きく改善してきた点は、当レポートの先週号「米国:「最大雇用」に向けた動きが加速」で触れた通りです。就業者数や失業率、白人とマイノリティ(少数派)との失業率格差などの面での足元の改善ペースが続けば、2022年半ばにおける利上げが正当化される状況となってきており、FOMC参加者の見通しもそれを反映する内容になったと考えられます。パウエル議長も、今回のFOMC後の記者会見において、「我々は最大雇用に向かって急速に進んでいる」と述べ、足元での雇用環境の改善を強調しています。

他方、足元でのインフレ率の上昇に対してFRBが警戒感を強めていることも今回の政策金利見通しの変更を後押ししたとみられます。9月時点でFOMC参加者が示したインフレ見通し(中央値)では、2021年10-12月期のPCEデフレータ上昇率(前年同期比、以下同様)を4.2%と想定していましたが、10月の実際の上昇率は5.0%に上振れました。11月についても、既に公表された消費者物価上昇率が6.8%(10月は6.2%)であったことを踏まえると、5.7%程度に上昇する公算が大きいと思われます。今回(12月時点)のFOMC見通しでは2021年10-12月期のインフレ見通しは5.3%への大幅な引き上げを余儀なくされました。インフレ率がFOMCの想定を大きく上回る中でも、ミシガン大学のサーベイによる今後5~10年先の期待インフレ率は12月段階でも3.0%とまだ比較的落ち着いています。

しかし、今後インフレ率が短期的にさらに上振れる可能性があることを考えると、FRBとしては、中長期的な期待インフレ率が上昇して物価の上昇に歯止めをかけられなくなるリスクをより強く意識せざるをえないところでしょう。パウエル議長は今回のFOMC後の記者会見において、足元のインフレがFRBの目標をはるかに上回っている点について改めて触れるとともに、これまでのところ賃金の上昇がインフレにつながる事態にはなっていないものの、家賃の動きとともに今後注視し続ける必要がある点に言及しました。

金融市場へのインパクトと今後の注目点

利上げの前倒しがグローバル株式市場における懸念材料であることは確かであり、短期的には米国を含むグローバル株式市場のボラティリティが上昇しやすいと考えられます。しかし、今回のFOMC開催直後に米国市場で株価が上昇したことは、今回のFOMCによる利上げ前倒しの動きに対して、「ほぼ予想通り」として金融市場が冷静に受け止めたことを示唆しています。今回のFOMCで示唆された金融引き締めに向けての動きが、足元の経済・雇用環境の改善によって促されたものであるという点がポジティブな材料として市場で理解されていると言えるでしょう。

今後も足元のペースで就業者数が増加すれば、2022年央には労働市場のタイトさはかなり和らぎ、賃金上昇を通じた物価上昇圧力は緩和されるはずです。また、グローバル経済が2022年前半に高い成長率を達成した後、2022年後半には潜在成長率程度の成長軌道に減速する可能性が高い(当レポートの11月18日号「2022年のグローバル経済」をご参照ください)ことを踏まえると、2022年後半には財市場における需給のタイトさも和らぐことが予想されます。今回のFOMC声明文では、以前からの「インフレが一時的でとみられる要素によって上振れている」という表現が取り除かれはしましたが、現在のインフレの上振れが長期間続く可能性は極めて低く、私たちは2022年半ばをピークとしてインフレ率が落ち着くシナリオを依然としてメインシナリオとして想定すべきであると思われます。このシナリオが実現する限り、FRBがインフレ抑制のために過度にタカ派的な政策を採用する可能性は低いと思われます。

最後に、FRBの政策に影響を及ぼしかねないリスクとして、オミクロン株による感染が大きく拡大するケースを考えてみたいと思います。オミクロン株についてはその性質に関して未だに十分なデータが得られていませんが、既存のワクチンがオミクロン株に対してある程度は有効であり、オミクロン株による重症化率がデルタ株よりも低いとの見方が強まっているようです。この見方が正しいとすると、この変異株のまん延による医療崩壊やロックダウン等の事態は回避できそうですが、感染力が強いことから、人々が感染を恐れて外出しにくくなる可能性が出てきます。この場合、米国では労働参加率が改善せず、就業者数の回復が遅れてしまうことで、労働市場におけるタイトさが和らぐ時期が先延ばしとなり、労働市場からのインフレ圧力が長引く可能性があります。こうなると、2022年後半もインフレ率が高止まり、FRBによる想定以上積極的な利上げを招くリスクが出てきます。当面の米国金融政策をみるうえで、オミクロン株の感染状況や、労働市場やインフレ、中長期の期待インフレ率の動きに引き続き注意していきたいと思います。

※本号が2021年の最終号となります。次号は2022年1月6日に発行する予定です。今年1年間のご愛読を感謝いたします。

MC2021-206

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html