FRB主流派の本音、市場の本音

.jpg)

要旨

FRB主流派の基本観とは?

4月のFOMC(米連邦公開市場委員会)時点までは、パウエル議長をはじめとするFRB(米連邦準備理事会)主流派は、過度のインフレやその他のリスクが生じない限りは、黒人やヒスパニックなど少数派の人々や低所得層にも十分な雇用の増加がみられるように金融緩和を続けるという姿勢を強調していました。

FRB主流派の誤算

4月以降、FRB主流派にとって大きな誤算となったのは、①今回の景気後退後の平均インフレ率が2%になるとみられる時期が従来の2024年以降から2021年中に前倒しされてしまった、➁足元のインフレ率が急上昇したことで人々が有する長期インフレ期待が上昇してしまい、一時的であるはずのインフレが高止まりするリスクが台頭した―ことでした。6月のFOMC会合では、この2点が、2023年に初回の利上げを実施するという見通しへの変更を後押ししたとみられます。

それでも変わらないFRB主流派の基本観と今後の金融市場

ただし、インフレに問題がない限りは、少数派の人々や低所得層にも十分な雇用の増加がみられるように金融緩和を続けるというFRBの姿勢は現在も変更されていません。インフレが一時的であるという見方はなおFRBのメインシナリオであり、リスクシナリオではありません。結局のところ、FRBが2023年後半よりも前の段階で利上げに動く可能性は小さいと言えるでしょう。その場合、今秋以降には株式市場で成長株が注目される局面が訪れると見込まれます。

FRB主流派の基本観とは?

金融市場では6月のFOMC(米連邦公開市場委員会)ショックからの余韻が冷めやらず、今後の米国の金融政策を巡るFRB(米連邦準備理事会)と金融市場の思惑がせめぎあっているようです。以下では、米国の金融政策を巡る議論をあらためて整理し、今後を展望したいと思います。まずは、6月15-16日に開催されたFOMCがどうして金融市場にとってのサプライズになったかを考えてみたいと思います。

6月の前にFOMCが開催されたのは4月のことでしたが、この4月時点まではパウエル議長をはじめとするFRB主流派が、昨年8月のジャクソンホール会議で公表した金融政策の新しい枠組みの下、「2023年末までは利上げをしない」という、長期にわたって金融緩和を継続する姿勢を強調していました。つまり、新しい金融政策の枠組みにおいては、FRBが従来掲げる目標である「最大雇用」が幅広く包含的な目標であるとされ、過度のインフレやその他のリスクが生じない限りは、黒人やヒスパニックなど少数派の人々や低所得層にも十分な雇用の増加がみられるように金融緩和を続けるという姿勢が強調されていました。

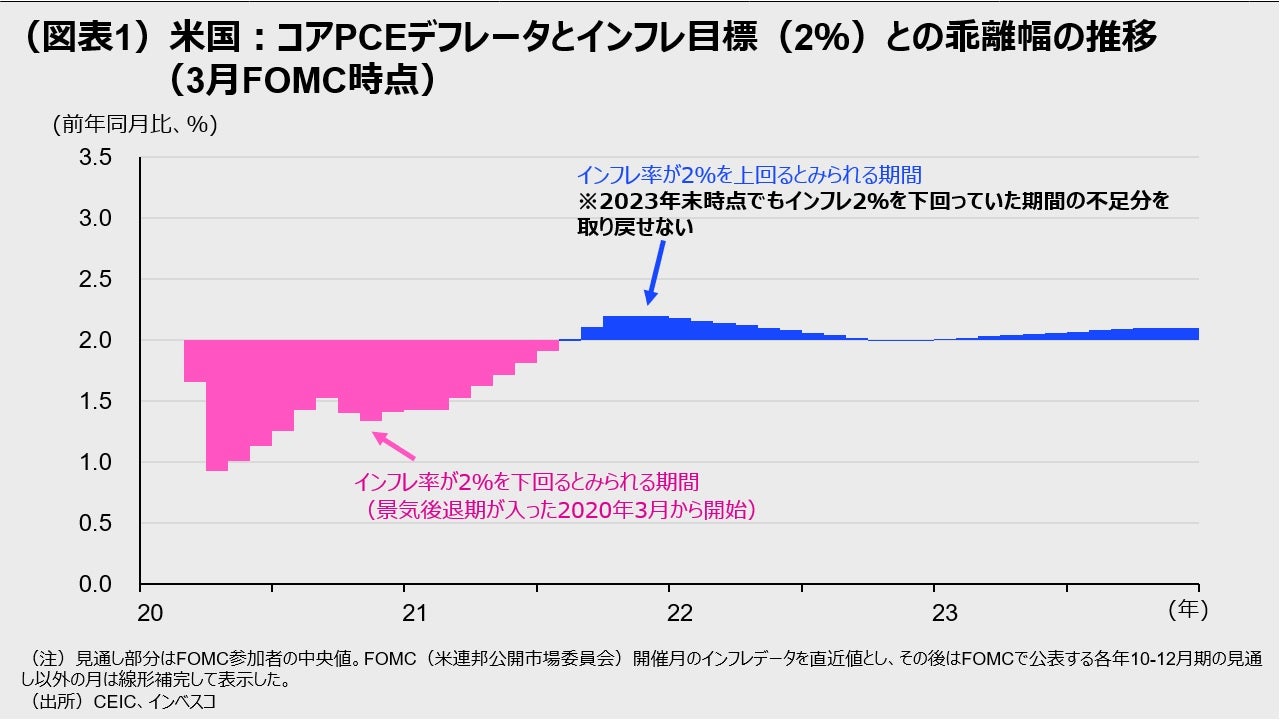

また、新しい枠組みの下では、インフレ目標の設定の仕方についても、常に2%のインフレを目指すという従来の方針が変更され、一つの景気サイクルの中でインフレ率が平均して2%になることを目指すという、「平均インフレ目標」政策が掲げられました。具体的な平均インフレ率の計算方法は決められてはいないものの、コロナ禍で景気後退期に入ったことで2020年2月以降のインフレ率が2%を大きく下回っていたことから、景気後退に入ってからの「インフレ率を平均で2%にする」ためには、少なくとも2024年まで待たざるを得ない状況でした(図表1)。このため、FOMC参加者の中央値ベースの見通しにおいては、「2023年末までは利上げを実施しない」との見方が示されていたわけです。4月時点は消費者物価上昇率が少し上向き始めていたものの、FRB主流派はこれについては「一時的」なものというメッセージを発信し、FRBが目指す「最大雇用」の達成にとっての障害とはならないとの考え方を滲ませていました。

FRB主流派の誤算

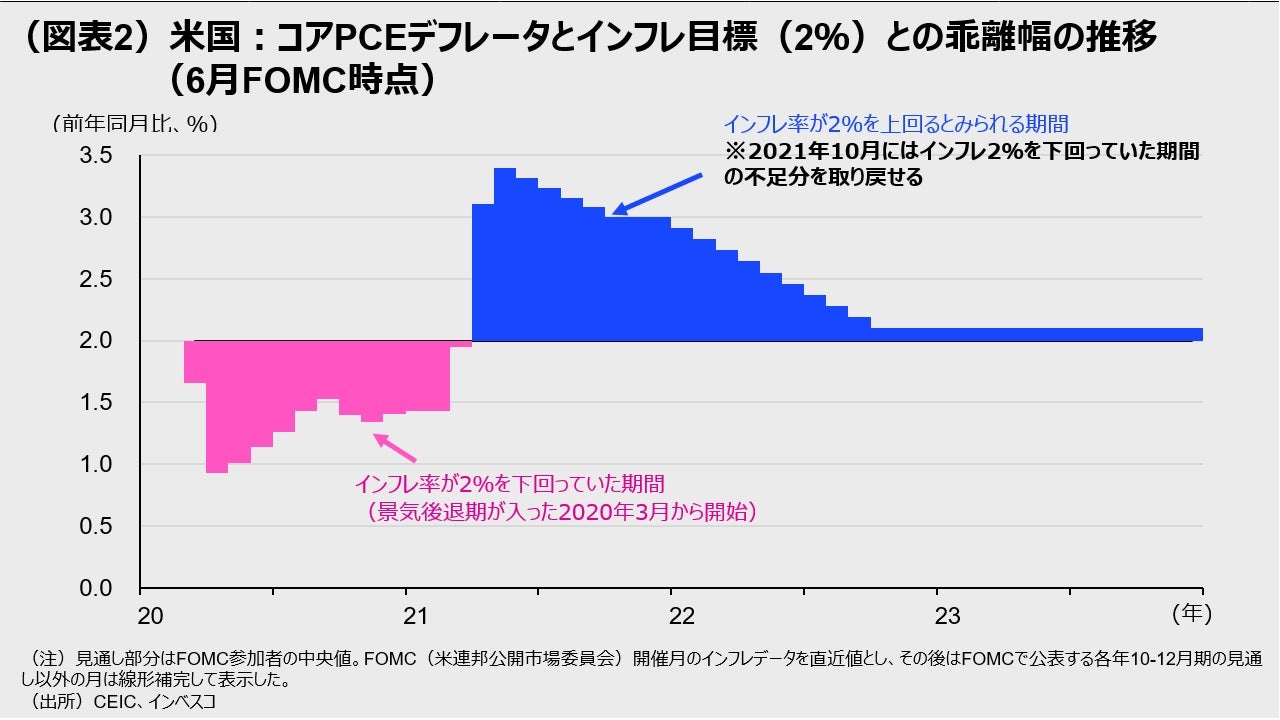

私は6月会合でもFRB主流派の基本観が変わったわけではないと理解しています。インフレ率の急上昇が「一時的」であるとする見方はこれまで通りでした。しかし、FRB主流派にとって大きな誤算であったのは、4~5月に米国の消費者物価上昇率が急上昇したことを受けて10-12月期のインフレ率についてのFOMC見通しが大きく上方修正され、①景気後退後の平均インフレ率が2%になるとみられる時期が従来の2024年以降から2021年中に前倒しされてしまった、➁足元のインフレ率が急上昇したことで人々が有する長期インフレ期待が上昇してしまい、一時的であるはずのインフレが高止まりするリスクが台頭した―ことでした。①については、FOMC参加者による新しい見通しを基にインベスコが推計したところでは、景気後退期入りした2020年2月から2021年初めまでにインフレ率(コア民間消費デフレータ)が2%を下回った分(図表2の赤い色で塗った部分)は、その後2021年10月までインフレ率が2%を上回った分(図中の青い色で塗った部分)で取り戻せることがわかりました。つまり、「平均インフレ目標」政策を採用したことで利上げ開始時期が2024年以降になるとの考え方はもはや成り立たなくなりました。今後の利上げを決定づける材料は、「最大雇用」達成に向けての動きとインフレ率の上振れリスクについての判断ということになります。

一方、➁については、FOMC会合において、インフレへのリスクを強く警戒するタカ派のFOMC参加者からインフレリスクについて強く懸念する発言が出たことは想像に難くありません。パウエル議長自身も6月FOMC後の記者会見でこの点について述べています。パウエル議長は、「FOMCでは利上げについては議論されなかった」と述べてはいますが、私はこの2つの点が、FOMC参加者による「2023年中に2回の利上げを見込む」見通しへの変更につながったと考えています。また、もともと金融引き締めに消極的なハト派とみられていたセントルイス連銀のブラード総裁が、6月18日に「2022年の終盤に初回の利上げを見込む」というタカ派的な発言をしたのもこの2つの展開を踏まえてのものであったと思われます。私は6月FOMC後のパウエル議長の記者会見を視聴しましたが、パウエル議長が普段よりもやや早口で記者からの質問に応答していたことが印象に残っています。パウエル議長としては、利上げについてのFOMCの見通しが前倒しされてしまったことについて居心地の悪い部分があったのかもしれません。

さて、金融市場では、6月FOMC開催直前の段階で2023年に1.5回~2回の利上げを予想する声も比較的多かったことから、FOMCを受けての反応は比較的限られたものとなりました。しかし、上述した6月18日のブラード総裁の発言は、初回の利上げの時期が2022年へと1年前倒しされる可能性を金融市場に意識させるものであり、大きなサプライズとなって株価の下落につながりました。米債券市場では、早期の利上げ期待が高まったことで中期債利回りがやや上昇する一方、利上げによる景気の冷え込みが意識されて長期債利回りが低下する、イールドカーブのフラット化が進行しました。私は、市場には「FRBが利上げをするときには思い切って利上げをしてくる」という、昨年8月以前の金融政策枠組み変更前の残像が色濃く残っているように思えます。民間エコノミストには、見通しの正確さを常に競うなか、「他のエコノミストに遅れてはいけない」との競争意識が強く、実際にエコノミスト達が肌感覚で考えている見通しよりも前のめりになった見通しが市場で一般的になることが多くあります。今回も、FRBによる利上げ見通しの変更に直面して多くのエコノミストが見通しを変更したとみられ、その動きも金融市場におけるサプライズ感を強めました。

それでも変わらないFRB主流派の基本観と今後の金融市場

ただ、ここで冷静になって考える必要があります。インフレに問題がない限りは、少数派の人々や低所得層にも十分な雇用の増加がみられるように金融緩和を続けるというFRBの姿勢は現在も変更されていません。最大雇用がいつ達成できるかという点についてはまだまだ不確実性が強いうえ、インフレが一時的なものとする見方にはリスクが伴うことは確かです。しかし、インフレが一時的であるという見方はなおFRBのメインシナリオであり、リスクシナリオではありません。直近の5月時点での失業率が5.8%とまだ非常に高い水準にあることをふまえると、現在の政策枠組みの下での緩和の長期化は避けにくいように思えます。雇用やインフレや、インフレ期待の各種指標が上振れるリスクは夏場まではかなり大きく、それらが金融市場の動揺をもたらす可能性はみておく必要があるものの、それはメインシナリオではありません。結局のところ、FRBが2023年後半よりも前の段階で利上げに動く可能性は小さく、その意味では緩和的な金融環境は長く続くと考えるべきでしょう。

グローバル株式市場は、今後経済再開の動きを織り込む最終段階に入っていきます。経済再開を完全に織り込むまでは、景気循環株やバリュー株のパフォーマンスが良好な状況が続くとみられます。しかし、本レポートの前週号(グローバル金融市場を見通す4つの焦点)で指摘したように、中国経済の減速や、先進国での巣ごもり需要や財政刺激効果の剥落に伴うインパクトが今秋には株式市場で懸念をもたらし始めると考えられます。こうした環境変化をふまえると、緩和的な金融環境が継続する中、今秋以降のグローバル株式相場では経済構造の変化を引き続きけん引するとみられるテクノロジー株やそれを含む成長株に再びスポットライトが当たり、選好される展開になると予想します。仮にインフレ懸念が高まって株価が大幅に下落する場合は投資家にとって株式の買い場になるでしょう。他方、米債券市場ではFRBによるテーパリング(債券の月間ネット購入額の減額)開始の議論が活発化する過程で長期金利に再び上昇圧力が働き、米10年国債利回りが年内に1.7~1.8%程度に上昇する公算が大きいと考えています。

MC2021-119

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html