.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年9月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpg)

インベスコの債券運用部門であるインベスコ・フィックスト・インカム(IFI)より「グローバル・フィックスト・インカム・ストラテジー 2024年2月号」が発行されました。

2月号では、米国経済の力強さ、リセッションリスクの後退、米連邦準備制度理事会(FRB)の利下げサイクルの開始などに焦点を当てながら、米国マクロについてのアップデートをご紹介いたします。

また、米国および主要国の金利見通しに触れています。特に米国では、IFIはFRBの利下げサイクル開始のベースケースを今年の5月から6月に修正しましたが、米国金利のロングエンドにエクスポージャーを追加する忍耐強さは将来のリターンによって報われると考えます。為替見通しについては、短期的には米ドルに対して中立としますが、中期的な見通しでは、米国経済は市場のコンセンサス以上に減速し、FRBによる利下げサイクルはより長期化すると予想しており、これは米ドルにとってはネガティブ材料です。

この他、世界のクレジット見通しや2024年のハイ・イールド債についての見方など幅広い内容が含まれています。

今月の焦点は、米国経済の力強さ、リセッションリスクの後退、米連邦準備制度理事会(FRB)の利下げサイクルの開始です。これらすべての要因が金融緩和をもたらし、アニマル・スピリットを高める可能性があります。このような背景は、すでに潜在成長率に近い成長を遂げている米国経済にとって刺激的でしょう。金融環境が急速に緩和しすぎれば、FRBは予想以上にゆっくりと利下げを行い、金融情勢を悪化させるかもしれません。今年初め、債券市場は2024年に5回程度の利下げを想定していました。現在、市場は3~4回の利下げを想定しています。最近のインフレ率が予想を上回っていることから、ディスインフレは凸凹になる可能性があります。しかし、FRBの政策変更を予測するのは時期尚早と考えます。

米国経済は2023年に予想されたような減速は見られず、実際に年後半には勢いを増しました。2024年前半には小幅な減速が予想されるものの、最新のデータからは潜在成長率を上回るか、あるいは潜在成長率を維持する可能性が高いと思われます。2024年の成長予測を上方修正する可能性もありますが、年度末のデータはノイズが多く、またパンデミックによって季節的パターンが変化しているため、第1四半期のデータをより多く見る必要があると考えます。

とはいえ、相互に関連する2つの理由から今年も力強い成長が続くと予想しています。第一に、リスク見通しが昨年に比べて改善し、投資や支出の意思決定、いわゆるアニマル・スピリットが強まる可能性があります。第二に、FRBの政策金利はピークに達し、今後は引き下げが予想されるため、金融情勢は緩和されるはずです。これら2つの要因の相互作用により、2024年には力強い成長が期待されます。

昨年の初め、市場のコンセンサスでは2023年に景気後退が起こると言われていました。インフレ率は6%を超えていました。FRBは依然として利上げを続け、3月には銀行部門のストレスが噴出し、米国ではシリコンバレー銀行とシグネチャー銀行が、欧州ではシステム上重要なクレディ・スイスが巻き込まれました。これは一過性の問題ではありませんでした。 ファースト・リパブリック銀行はその後破綻し、5月にJPモルガンに売却されました。このような環境下で、企業経営者はどのように対応するでしょうか?雇用と投資を続けるのか、それとも慎重になるのか。IFIは後者の可能性が高いと考えます。

今年の見通しはどうなるでしょうか。今年初めのコンセンサスは景気後退ではなく、ある種のソフトランディングでした。個人消費支出価格指数(PCE)で測定されるインフレ率は3%を下回っています。FRBは今年半ばにも利下げに踏み切ると予想されています。銀行間の緊張はほぼ収束しています(銀行に対する見解については7ページ目をご覧ください)。このような環境下、企業経営者は昨年とは異なる行動を取るはずです。懸念は後退し、雇用や投資に傾くでしょう。貸し手にとっては、不況リスクの低下はリスク・プレミアの低下と貸出の増加を意味します。最近のデータでは、コンファレンス・ボードのCEO信頼感指数とミシガン大学の消費者期待指数が大幅に改善しています。

政策金利、つまり織り込み済みの利下げ回数、実質政策金利の水準、そしてインフレ率とアウトプット・ギャップに基づいて政策金利の値を規定する、いわゆるテイラー・ルールが示唆する金利に、しばしば大きな注目が集まります。もちろん、これらはすべて重要です。しかし、金融情勢には短期リスク・フリー・レート以上のものがあります。経済にとって重要なのは、他の資産価格や貸借活動への影響です。見通しが改善すれば、期待やリスク認知が政策緩和を促進する可能性があり、今年はそうなると考えます。FRBの利下げは民間セクターの借入金利を低下させるでしょうが、リスク・プレミアも低下するでしょう。例えば、平均住宅ローン金利と10年物米国債利回りのスプレッドは上昇しています。スプレッドは最高値から低下していますが、まだ縮小の余地があると思われます。現在の平均住宅ローン金利は約6.6%ですが、スプレッドがさらに縮小すれば6%まで低下する可能性があります1。今年は住宅が成長に寄与すると期待しています。

銀行貸出に関しては、1月の銀行貸出に関するシニア・ローンオフィサー・サーベイによると、銀行は今年初めに貸出条件を引き締めましたが、その割合は減少しています。これは典型的なパターンです。リスクが低下すると、銀行はまず貸出基準の引き締めを止め、次に緩和を始めます。このサイクルでは、景気は後退に直面しておらず、深刻な債務不履行のサイクルも発生していないため、貸出条件は過去よりも早く反転する可能性があります。銀行が貸出条件を緩和し始めるのは夏前と予想されます。銀行貸出データにはグリ-ンシュ-ト(緑の芽)が現れています。

非農業部門雇用者数はここ数カ月堅調に推移していますが、米労働統計局の家計調査など他の指標は労働市場の弱含みを示唆しています。1月に報告された12月の求人・離職動向調査(JOLTS)では、退職者がパンデミック前の水準を下回ったことから、労働者が以前ほど転職しにくくなっていることが示唆されました。

IFIの見解では、労働市場は多少軟化していますが、大きなものではありません。雇用創出は昨年に比べて減少していますが、人口動態を上回る割合で雇用が創出されています。失業保険申請件数、購買担当者指数、地域別調査、中小企業調査など、さまざまな労働市場指標は、労働市場の軟化を示唆していますが、依然として健全です。

さらに重要なことは、労働市場が景気循環をリードしているわけではないということです。労働市場はせいぜい偶然の指標、つまり遅行指標です。IFIが予想するように、経済成長がトレンド前後で推移し、リスク見通しが改善すれば、企業は引き続き力強いペースで雇用を行うと予想されます。

FRBが忍耐強く対応する必要があるのはこのような環境だと考えます。過去6ヵ月間の良好なインフレ動向を過大に推測することには反対と言わざるを得ません。FRBの目標達成に向けた前進は続くと思われますが、その道のりは険しいかもしれません。1月の消費者物価指数(CPI)は期待はずれの上方サプライズでした。これは、帰属家賃が大きな要因となりましたが、現在の市場賃料に合わせて正常化するはずです。しかし、問題はより広範で、コア・サービスの多くのカテゴリーが上振れしました。CPIのトリム平均値と中央値は急上昇しました。このレポートは1ヵ月分であり、一部の物価の単発的な調整が繰り返されることはありません。しかし、バランス的にはリスクは高まっています。FRBはすでに慎重な姿勢を示しており、利下げに踏み切る前にディスインフレの持続可能性についてより多くの証拠を収集するのを待ちたいとのメッセ-ジを度々発信しています。1月の生産者物価が予想を上回ったことで、FRBの忍耐強いアプローチがさらに実証されました。

利下げは1月の強いインフレ指標を受けて先送りされるかもしれませんが、FRBが短期リスク・フリー・レートを経済の名目成長率よりも高い水準に長く維持する可能性は低いでしょう。これから5月と6月の連邦公開市場委員会(FOMC)までの間に、さらに多くのデータが発表されるでしょうが、今のところ、現在のデータは利下げサイクルの先送りと慎重さを示唆しています。

IFIは最初の利下げ予想を5月から6月に後倒ししました。年内4回(6月、7月、9月、12月)の利下げ予想は維持しています。市場は3回から4回の利下げを想定しているようです。

米国経済の見通しは市場に追い風です。底堅い成長、ディスインフレ、利下げサイクルの開始は、リスクテイクにとって非常に有利な環境です。これはクレジットを含め、ほとんどの市場のファンダメンタルズを支えています。市場の流動性とテクニカル面も、金融緩和の環境下で総じて良好です。このような追い風は、バリュエーションに説得力がないため相殺されているとIFIは見ています。イールドカーブは反転しているため、デュレーションを延ばせば利回りは低下します。信用スプレッドはかなりタイトで、投資適格債のスプレッドは2008年の世界金融危機以前には見られなかったタイツに近づいています。ポジティブなファンダメンタルズとテクニカル、しかしタイトなバリュエーションは投資家にとって難題です。ポジティブなマクロ環境が今後も続くと見ており、クレジットとキャリーへのポジティブなエクスポージャーを選好します。とはいえ、IFIは利回りを追求することは好まず、リスクを抑制することを好みます。バリュエーション改善をもたらすボラティリティをポートフォリオ・リスクに追加するために活用することを推奨します。

米国:ニュートラル。 最近のインフレと成長に関するデータは、市場の予想よりも高い数字を示しています。米国債利回りは上昇し、足元の水準は、キャッシュに対してプラスの超過リターンを期待できる状況にあると考えています。しかしながら、この力強い成長率とインフレのデータは、FFレートが引き下げられる可能性を後退させた可能性が高いでしょう。IFIはFRBの利下げサイクル開始のベースケースを今年の5月から6月に修正しました。ただ、米国金利のロングエンドにエクスポージャーを追加する忍耐強さは将来のリターンによって報われると考えます。

欧州:オーバーウェイト。 中期的に見て、欧州のデュレーションをポジティブに見ています。今年ここまでのリプライシングは買いの好機を生み出したと考えます。今後1年間で、欧州中央銀行(ECB)は、インフレ率が目標値である2%に向けて低下し、ユーロ圏経済が金融引き締めと世界経済の成長鈍化から苦戦を強いられるなか、大幅な利下げを実施すると予想します。インフレ率が低下し、ユーロ圏経済が低成長を記録しているため、ECBメンバーの発言はタカ派的ではなくなっています。今年後半までには利下げが始まると予想します。

中国:ニュートラル。 中国は2月20日、1年物プライムレートを据え置く一方、5年物プライムレートを25ベーシス・ポイント、4.20%から3.95%へと市場予想より大幅に引き下げました。これは、1月に銀行の預金準備率(RRR)を50ベーシスポイント引き下げ、中小企業および農業セクターへの貸出金利を25ベーシスポイント引き下げた後のことです。中央銀行関係者は、消費と投資を促進し、実体経済の資金調達コストを引き下げるために金利操作を行うと発言しました。中銀はまた、現在のインフレ水準と目標水準とのギャップも指摘しました。金融政策は十分な流動性を維持し、大規模な国債発行をサポートすると予想されます。2023年末には、比較的長い期間アウトフローが続いていたオンショア債券市場に、海外投資家から大量の資金が流入しました。しかし、中国のオンショア債券市場の動きの大きさが米国債に比べ限定的であることから、中国の金利は「低く長く(lower-for longer)」になると予想しています。

日本:アンダーウェイト。 米国債やドイツ国債の利回りが上昇したにもかかわらず、日本国債の利回りは先月から狭いレンジで推移しています。

1月の東京都区部消費者物価指数が軟調に推移し、第4四半期のGDPが縮小したことで、日銀の利上げ観測が後退しました。加えて、30年物の利回りが1.8%に達し、10年物と30年物の間のイールドカーブがフラットニングしたため、生命保険会社が長期国債の需要を高めているようです2。

インフレ率はピークに達したように見えますが、基調トレンドは2%前後と見ています。日銀の1月の声明文は、2%のインフレ目標が達成可能であるとの自信が政策担当者の間で高まっていることを示唆しました。また、重要な春闘に関する各種情報も、賃金の伸びが一段と加速することを示唆しており、日銀の金融政策正常化のタイミングと程度を決定する重要な要因となりそうです。

英国:オーバーウェイト。 10年物の英国債利回りはここ1ヵ月で22bp上昇し、米国債利回りの上昇に匹敵し、ドイツ国債をアンダーパフォームしています3。市場は2024年の利下げ幅を70ベーシス・ポイント以下、金利の下限を3.7%と見ているようで、インフレ率が2% へと緩やかに向かっていくという市場の予想が現実のものとなった場合、 インプライドの実質金利は相対的に高くなります4。最近の経済データはまちまちで、第4四半期のGDPデータは低調で、コア・インフレ率は予想を上回る速さで低下しました。しかし、先行指標は持ち直しており、賃金上昇率は依然高く、労働市場は大きくは緩んでいない状況です。イングランド銀行(BOE)は引き続きサービスインフレと賃金上昇に注目しています。したがって、4月の最低賃金の引き上げと第2四半期の雇用統計の改定値の発表が、金利引き下げサイクル開始の重要な道標になるでしょう。とはいえ、金利引き下げの方向性は明確のように思います。BOEの2月時点の予測では、現行の金利環境下でのインフレ率が目標を大幅に下回っていたことから、利下げを暗に支持するものでしたが、1月上旬には2年物および3年物のインフレ率予測が市場価格に基づくと2%を上回っていたため、この予測は市場価格と若干逆行していました5。3月予算での財政刺激策が英国債市場にとってのリスクであることに変わりはありませんが、首相は最近、大規模緩和への期待を弱めているように見えます。また、準備金の必要水準に関する想定が足元高くなっていることから、第2四半期にはBOEは大規模な英国債売却の緩和を検討し始める可能性もあると思っています。

豪州:オーバーウェイト。 オーストラリア国債利回りは先月と比べほとんど変化なく、世界の主要先進国債券市場の大半をアウトパフォームしています。国内の消費者物価指数(CPI)と雇用統計の悪化が豪州の利回りを下支えし、市場は豪準備銀行(RBA)の次の一手が利下げになると確信しているようです。今後2年間に55ベーシス・ポイントの緩和しか足元では織り込まれておらず、ロング・フォワードは4.5%以上と推定される中立金利よりも高い利回りで取引されているため、バリュエーションは魅力的に見えます。しかし、クロスマーケット・ベー スで見ると、オーストラリアはもはや割安とは言えず、RBAは基調インフ レ率のスタート水準が高いため、FRBやECBの利下げに遅れる可能性が高 く、フロントエンドがアウトパフォームし続ける余地は限られています。これらの見方を組み合わせると、米国、ユーロゾーン 、ニュージーランドのカーブ・スティープニング・エクスポージャーに対して、豪州は カ ーブ・フラットニング・エクスポージャーを選好します。これは、オーストラリアの高いターム・プレミアムと低調な債券供給量を活用する一方、RBAが他の中央銀行より遅れて利下げに踏み切るリスクから切り離すことが目的です。

米ドル:ニュートラル。 米ドルについては、短期的には中立とします。米国経済がアウトパフォームしていること、短期金利が他国より高いことから、米ドルは短期的にはサポートされやすいでしょう。しかし、FRBが今年後半の利下げを考えている状況で、且つバリュエーションがストレッチされているため、米ドルオーバーウェイトのケースを想定することは困難です。IFIの中期的な見通しでは、米国経済は市場のコンセンサス以上に減速し、FRBによる利下げサイクルはより長期化すると予想しており、これは米ドルにとってはネガティブ材料です。

ユーロ:アンダーウェイト。 IFIは、ECBの利下げサイクルがより活発になるとの予想に基づき、中期的にユーロをネガティブに見ています。とはいえ、より短い時間軸では、米ドルの動向と米国経済の持続的な回復力に大きく左右されるでしょう。ECBが利下げに踏み切る一方で、米国がトレンド並みの成長を続けるとすれば、FRBがハト派的な方向へ舵を切ったにもかかわらず、ユーロは苦戦を強いられると予想されます。

人民元:ニュートラル。 人民元の対米ドル相場については、最近発表された金融支援のための政策措置がわずかながらプラスに働くと思われます。しかし、米国と中国の金利差は、一部の投資家や輸出企業の米ドルに対する関心を維持する可能性が高いでしょう。発表された2兆人民元の安定化基金が機能すれば、資本フローへの影響は人民元のパフォーマンスにプラスに働く可能性が高いと思われます。しかしながら、4-5月期は通常、配当支払いのため現地企業による米ドル需要が高まるシーズンと認識しています。人民元の対米ドル相場については、その全体的な安定性を考慮して中立を維持しますが、季節性の要因により若干の圧力がかかる可能性があると見ています。

日本円:ニュートラル。 欧米の金利市場では、リスク心理の好転と堅調な経済データを背景に利下げ観測が後退し、金利差が拡大したため、円相場はここ数週間、対米ドル、対ユーロで軟調に推移しています。加えて、日本の経済データが低調だったため、日銀の利上げが間近に迫っているとの期待も弱まっています。米ドル/円やユーロ/円の為替レートは高値に近いですが、金利のスプレッドはまだ2023年10月時と同等のワイドな水準であり、金利スプレッドの水準と比較すると、現在の円のバリュエーションは相対的に割安と思えます。とはいえ、経済データが大幅に悪化し、FRBとECBによる急激な利下げサイクルが始まるまでは、大幅な円高を期待するのは難しいと考えます。

英ポンド:ニュートラル。 英ポンドは、リスクセンチメントの改善、国内経済データの改善、利下げ期待によるリプライシングに助けられ、相対的な高利回り通貨としての地位を高め、年初来で先進国市場通貨の中で最も好調なパフォーマンスを示しています。しかしながら、今後の英ポンドの上値は限定的と思われます。英国のイールドカーブに織り込まれている今年の利下げ幅は70ベーシス・ポイントを下回る程度の水準で、金利差が英ポンドに有利にシフトする余地は限られています。成長期待はすでに高まっており、さらなる上昇幅は限定的かもしれません。加えて、英国の成長水準は相対的に見て依然乏しいです。世界的な成長が大幅に回復した場合、英ポンドが豪ドルやノルウェークローネなど、よりシクリカルな通貨を上回るとは考えにくいです。あるいは、成長率が低下すれば、英ポンドは米ドルや日本円に対して苦戦を強いられるでしょう。

豪ドル:ニュートラル。 豪ドルのバリュエーションは、金利差やトレード条件対比で見て魅力的に感じます。しかしながら、豪ドルの今度のアウトパフォームの道筋は比較的狭いと考えます。豪ドル が米ドルに対して大きく上昇するためには、恐らくハト派的なFRB、安定からタカ派的なRBA、そして米国外、特に中国の成長が回復することが必要でしょう。世界的な成長が回復しつつあり、中国の景気刺激策への取り組みが進展しつつある兆候も見られますが、こうした傾向はまだ始まったばかりであり、FRBの緩和期待を後退させ続けている米国の力強い成長の影に隠れています。

ニューヨーク・コミュニティ・バンコープ(NYCB)の状況はユニークだと考えています。

ニューヨーク・コミュニティ・バンコープ(NYCB)の最近のトラブルは、シリコンバレー・バンクが突如破綻し、その後の伝染がシグネチャー・バンクの破綻につながった昨春の銀行セクターの混乱を思い起こさせました。当時、政府は預金者を保護し、米国の金融システムを安定させるためにすぐに介入しました。その後、より広範な地域の銀行セクターの危機に対する懸念は沈静化しました。

しかし、NYCBでの出来事は、米国の地方銀行の圧力をめぐる懸念を再燃させました。NYCBは1月31日、第4四半期の赤字と減配を発表し、株価は40%近く急落しました。同行は、バランスシートを強化し、より厳しい規制要件を満たすための措置を講じていると述べました。このような措置は信用支援であり、NYCBが昨年、破綻したシグネチャー・バンクと2022年のフラッグスター・バンクの資産・負債を買収し、「大規模」銀行となった際に発動されました。しかし、NYCBのマイナス決算は、銀行システムの安定性に対する投資家の不安を再燃させ、他の地方銀行の株価を引き下げました。

NYCBの出来事に対する市場の反応は行き過ぎであり、NYCBのファンダメンタルズは他の地方銀行とは異なると考えています。過去1年半の間に、NYCBは「カテゴリーIV」の銀行に分類されるための規制基準である1,000億米ドルを上回る成長を遂げ、第4四半期には資本と流動性の指標を強化することを決定しました。確かに、規制移行をめぐる経営陣のコミュニケーションは弱かったと思われます。しかし、NYCBの状況は特殊であり、より広範な地域銀行セクターを代表するものではないと考えています。NYCBは平均的な地方銀行よりもモノライン的な事業構造を持ち、集合住宅やオフィスの商業用不動産ローンに重点を置いています。また、NYCBは今年に入り預金残高を伸ばしており、無保険預金は30%程度に過ぎません。

NYCBの最近のトラブルから読み取れるより広範なメッセージは、昨年の銀行セクターの懸念と、商業用不動産(CRE)を取り巻く継続的なリスクが依然として存在しているということです。賃料の伸びが鈍化し、多くの場合マイナスに転じたため、商業用不動産の稼働率と不動産評価はほとんどの不動産セクターで低下しています。価格発見力は依然限定的で、取引件数は例年より少なくなっています。集合住宅の不動産評価は、供給の増加と賃料の伸びの鈍化により下落圧力がかかっています。空室率はいくつかの物件タイプでCOVID以前の水準に近いか、それを下回っていますが、他のタイプの商業用不動産に対するパンデミックの影響は大きく、長引く可能性があると考えています。最も顕著なのは、ハイブリッド型勤務形態の増加により、オフィスビルのテナント需要が著しく低迷していることです。宿泊施設は、ビジネス出張の減少やレジャー旅行者の需要のばらつきにより、依然として打撃を受けています。FRBが2024年の金利低下を示唆するシグナルを発しているにもかかわらず、多くの借り手が現在の住宅ローン金利より大幅に高い金利の中で借り換えを行うことは困難であると予想されます。

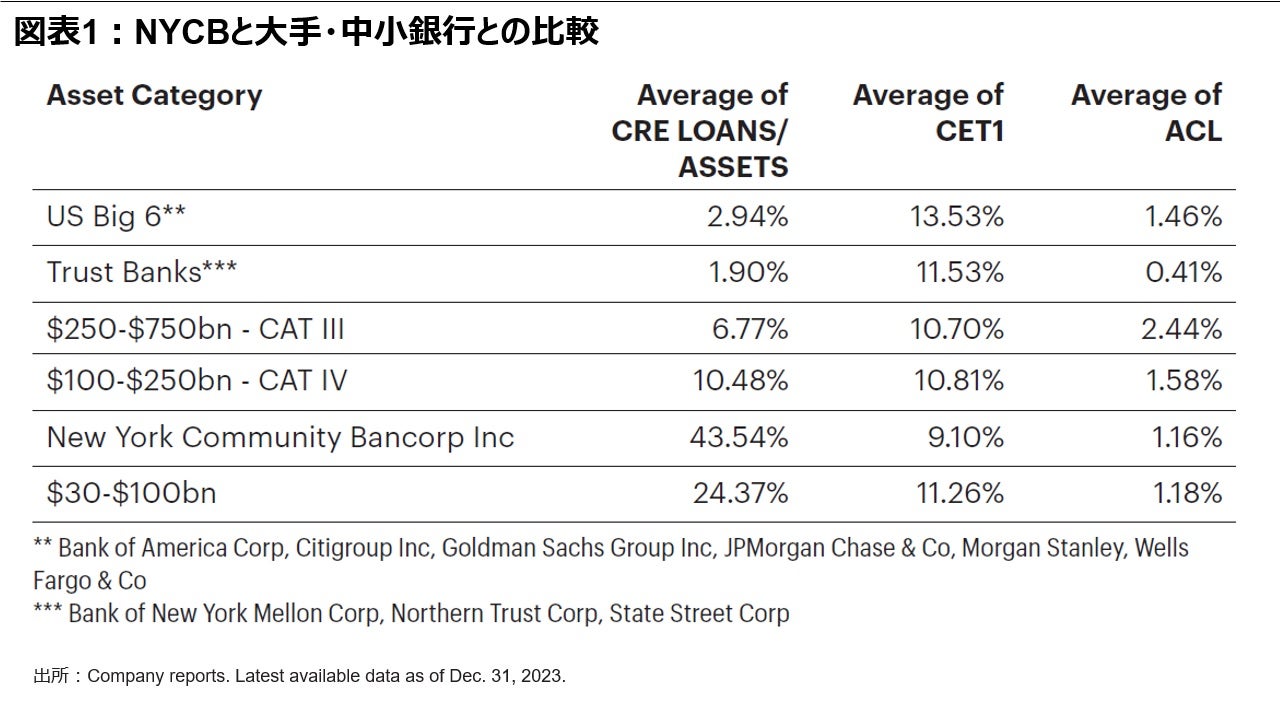

システム上重要な大手グローバル銀行も地方銀行も、CREエクスポージャーを有しています。しかし、考慮すべき重要な要因は、銀行のバランスシートや準備金の水準に対するCREエクスポージャーの規模や種類が異なることです。以下に、検討すべき重要な指標をいくつか示します。

まず、NYCBのニューヨーク市の集合住宅ローン・ポートフォリオは、同業他社とは異なる特徴を持つユニークなものであることを指摘しておきます。すなわち、ニューヨーク市のローンのポートフォリオは家賃管理物件です。2019年、ニューヨーク州は地主の家賃の上昇幅を抑制する住宅法を可決し、集合住宅の基礎的価値に打撃を与えました。賃貸管理物件の評価は、供給過剰と賃料の伸びの減速により下落圧力がかかっています。市場の観点からは、債券投資家も株式投資家も、同行には重大なリスクがあると見ているようです。NYCBの2028年劣後債は現在1ドル74セントで取引されており、NYCBの株価は年末から50%以上下落しています6。

NYCBは、資本基盤の構築とローン・ポートフォリオの見直しを継続すると強調しており、これにはCREへの集中度を下げる可能性も含まれており、資産売却を伴う可能性もあると考えられます。それにもかかわらず、フィッチはNYCBをネガティブ・クレジット・ウォッチに、ムーディーズはジャンク・ステータスに格下げしました。ムーディーズの措置は、NYCBが予期せぬCREの損失を計上したのは集中度が原因であり、同行のリスク管理と監査機能に対する懸念を反映したものでした。フィッチの措置は、NYCBの第4四半期の純損失、オンバランスシートの流動性の高水準化、ホールセールでの資金調達要件の引き上げを反映したもので、2024年の収益性に悪影響を及ぼす可能性が高いと考えられます。

CREセクターの圧力は、銀行にとって引き続き課題となりそうです。商業用オフィススペースは、金利上昇、不動産評価の下落、リモートワーク傾向の中でテナントが不動産面積を縮小することによる稼働率への圧力によって厳しい状況にあります。第4四半期には、銀行が商業用住宅ローンの信用損失を拡大させ、オフィスのエクスポージャーの一部を減損処理しました

しかし、オフィス・ローンの信用力はさらに悪化する可能性が高いものの、CREへのエクスポージャーは米国の銀行システム全体にとって管理可能なリスクであると考えています。NYCBに比べ、他の米銀は、より分散されたローン・ポートフォリオ、より低い集中リスク、より高い貸倒引当金、より高い資本水準など、より良いポジションにあると考えています。

図1は、総資産1,000億米ドルから2,500億米ドルの銀行と定義されるカテゴリーIV銀行(平均からNYCBを除く)について示しています:

米国の地方銀行やグローバルなシステム上重要な銀行に分類される銀行の大半は、小売、産業、オフィス、集合住宅など、多様な商業用不動産ポートフォリオを保有しています。2023年には、多くの銀行がCREエクスポージャーに対して積極的に引当金を積み増しました。中小の地方銀行やコミュニティ銀行(資産規模300億米ドル以下)は、バランスシート上でCREの集中度が高いため、最も懸念されています。エクスポージャーが集中すると、集中した資産クラスでストレスが生じ、資産の質が悪化する可能性があり、銀行の損益計算書と自己資本比率に悪影響を及ぼす可能性があるため、懸念されます。パウエルFRB議長は最近のテレビインタビューで、「大銀行のバランスシートを見たが、管理可能な問題のようだ。このような分野で集中的なエクスポージャーを持つ中小銀行や地方銀行の中には、困難な状況にあるところもある。そして、このために廃業や合併を余儀なくされる銀行も出てくるだろう。」と述べています。

CREに対する懸念は米国の銀行に限ったことではありません。NYCBの決算を受けて、大規模なCREエクスポージャーを持ついくつかの国際銀行の株式と債券は圧力を受けました。しかし、欧州の主要銀行の米国CREエクスポージャーは管理可能であると思われます。ドイツ銀行は欧州の主要銀行の中で最もエクスポージャーが大きいと思われます。ドイツ銀行の米国CREへのエクスポージャーは170億ユーロと大きいものの、貸出金総額の3.5%にすぎず、管理可能な水準にあります⁷。CREへのエクスポージャーが欧州の銀行セクターを不安定にする要因になるとは考えていませんが、エクスポージャーの大きい一部の中小金融機関では問題が生じる可能性が高いと考えています。潜在的なリスクに対応するため、欧州中央銀行は欧州の銀行に対し、商業用不動産エクスポージャーの管理について警告を発しています。北欧の金融機関はCREに強く集中していると広く報じられてきました。北欧の金融機関の中には、CREへのエクスポージャーが大きいところもありますが、そのエクスポージャーは国内に集中しています。スウェーデンの大手銀行の資産の質指標と自己資本は極めて高く、収益性も高いため、CREポートフォリオから生じる圧力を吸収する余力があるはずだと考えています。カナダでは、銀行規制当局が、商業用不動産ローンの損失は依然注視していますが、カナダの大手銀行にとっては管理可能なリスクであると述べています。

銀行の安定性に関して懸念されるのは、米国の中小地銀です。大銀行の信用ファンダメンタルズは健全で、多様なバランスシート、安定した資産の質、強固な自己資本と流動性を特徴としています。今後、CRE領域で圧力がかかる中、中小銀行は信用補完策である自己資本と流動性プロフィールを構築し続けると予想されます。しかし、こうした措置がさらなる株価の乱高下を招く可能性もあります。CREの信用損失は徐々に顕在化するものと思われますが、高格付けの大銀行については管理可能でしょう。CREの信用損失は徐々に顕在化するものと思われますが、格付けの高い大手行にとっては管理可能なレベルでしょう。CREの集中度が高い中小銀行は、信用損失が拡大する可能性があります。預金逃避のリスクは現在、十分に管理されていると思われます。 NYCBの預金はすでに増加しており、保険付き預金の割合も高くなっています。小規模な地方銀行やコミュニティ・バンクはバランスシート上の資産集中度が高いものの、規制当局がこれらの金融機関を閉鎖したり、あるいは大規模な銀行がその資産を買収したりすることができるため、リスクは軽減されており、銀行システム全体に波及する可能性は低いと考えています。

インベスコ・フィクスト・インカムのハイ・イールド・チームに、2024年のハイ・イールド・パフォーマンスの要因とリスク要因について聞きました。

2024年のハイ・イールド債券市場は、金利、イールド・カーブ・ダイナミクス、より広範な経済動向の相互作用によって形成されるダイナミックな状況に直面するでしょう。企業のファンダメンタルズは堅調に推移しており、企業はインフレを回復力のある消費者に転嫁することで利ざやを維持しています。債務不履行は徐々に増加する可能性はあるものの、合理的な範囲にとどまると予想されます。発行は、主に堅調な市場におけるオポチュニスティックな借り換えによって回復しました。資本規律と高い利回りが積極的な発行を抑制し、2024年も純減となる可能性があります。加えて、ハイ・イールド債券への資金流入が数ヶ月連続で続くなど、需要が堅調に推移していることも、ハイ・イールド債券の魅力を際立たせています。高利回りと規律ある発行環境に支えられ、この傾向は2024年まで続くと予想されます。

2024年は金利が大きな役割を果たすとみられ、市場はFRBの利下げ時期と規模に注目しています。資産価格はこうした期待に大きく反応しています。ソフト・ランディング(軟着陸)、あるいはノー・ランディング(着陸なし)は、間違いなくポジティブな展開とみなされるでしょう。 ハイ・イールドは景気に敏感な傾向があり、可能性が高まっている景気後退の回避は、この資産クラスにとって強いプラス材料となり、デフォルト・リスクの軽減につながる可能性が高いと考えています。インフレ率の低下を受けてFRBが利下げに踏み切れば、2024年のハイ・イールドをさらに下支えすることになるでしょう。

Q:主要なリスクは何か?

ハイ・イールド債券市場の構造、償還スケジュール、そして堅調な企業ファンダメンタルズから、IFIは銘柄選択には慎重であるものの、主要なリスクはマクロ関連のものです。さらに、高価格ということで売られることはないため、現在のバリュエーションはほとんどの資産クラスで全般的に割高であると考えているもののそれほど懸念はしていません。しかし、市場は非常に穏やかな見通しを織り込んでおり、景気が大幅に悪化した場合には苦戦を強いられる可能性があります。インフレ率がサプライズ的に上昇し、フェデラル・ファンド・レートの再引き上げにつながれば、リスク資産にとってもマイナスとなるでしょう。もちろん、世界的な紛争の激化による株式ボラティリティの上昇は、信用スプレッドの拡大を招く可能性があります。

一般的に、ハイ・イールド債を含むリスク資産にとって、高い短期金利と逆イールド・カーブは難題です。借入コストの上昇は、レバレッジが高く、変動金利債務を抱える企業に影響を及ぼしています。とはいえ、金利がピークに達し、その後利下げが予想される見通しであることは、債券にとって強気のシナリオとなります。利下げは利回りを低下させ、債券価格を下支えし、債券投資家にとって有利な条件を生み出す可能性があるためです。現在の逆イールド・カーブは、短期的にはハイ・イールド債券にとって逆風となるかもしれませんが、2024年に複数回の利下げが見込まれることから、中期的なトレンドは良好であると考えています。

加えて、ハイ・イールド債の利回り水準は、米国債のボラティリティを軽減する強力な要因となり得ます。例えば、ここから米国債利回りが上昇した場合、ハイ・イールド債券市場は利回り上昇分(「ブレーク・イーブン・イールド」と呼ばれる)を2.49%吸収しても、スプレッドやデフォルトの変動による影響を除けば、プラスのリターンを生み出すことができると計算しています。これは比較的大きなクッションであり、国債利回りのボラティリティがハイ・イールド債に与える影響は過去よりも小さいという安心感を与えてくれます。

Q:今年チャンスがあると思われるセクターや格付けはありますか?

デュレーションの短いハイ・イールド債券は、信用リスク調整後ベースでデュレーション単位当たりの利回りが魅力的であり、魅力的な投資機会であると考えています。米国債カーブがブルスティープ化すると予想されることも、短期債の魅力をさらに高めています。しかし、IFIは慎重な銘柄選択と積極的なリスク管理が重要であると考えています。IFIは、リファイナンスへの道筋が明確な発行体と証券に注目しています。短期化 の機会に加えて、IFIは安価な資金調達に 依存している質の低い発行体の特異的リスクに 対しても慎重なスタンスを取っています。そのため、資本コストが上昇する環境下で信用力の重要性が高まっていることを認識し、ハイ・イールド債の中でもより質の高い発行体へとシフトしています。IFIの選別基準は、景気の逆風や資金調達コストの上昇に対する脆弱性を軽減することを目的として、より強固なファンダメンタルズを有する発行体を優先しています。

Q:この資産クラスにおいて、インベスコのチームと投資プロセスはどのように差別化されていますか?

IFIのフレームワークは、複数の手段を駆使して付加価値を高めます。IFIのセキュリティー・セレクションは、真摯でボトムアップの信用分析に基づき、ダウンサイド・リスクの軽減に重点を置いています。また、バリュエーションと経済予測に基づいてリスクを調整するトップダウン・アプローチも併用しています。IFIは、単一銘柄のパフォーマンスを牽引すると期待されるカタリストを積極的に探しています。また、ハイ・イールド債券の投資家は、ハイ・イールド債券に投資することで、その銘柄のパフォーマンスを向上させることができると考えています。IFIは、ハイ・イールド債券市場の投資家は「集団的思考」を示すことがあり、その結果、多額の投資を行っている銘柄が過大評価され、他の銘柄が過小評価されることがしばしばあると考えます。独立した考え方で発行体を評価することで、コンセンサスのない見方を見極め、フル・サイクルでのアルファを生み出すことができると考えています。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年9月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

インベスコのグローバル債券戦略

多様な市場環境への対応、期待リスク・リターンに応じた幅広い選択肢。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年8月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年5月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年4月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年3月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年2月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年1月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年11月、12月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年10月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

20240301-3419883-JP

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html