IGSAMS2024 インベスコ グローバル・ソブリン・アセット・マネジメント・スタディ2024

第12回目となるインベスコ グローバル・ソブリン・アセット・マネジメント・スタディによると、地政学的緊張がインフレを上回るソブリン投資家の主な懸念事項となり、新興国市場に関する投資への関心が高まっていることが分かりました。

環境・社会・ガバナンス(ESG)投資は10年以上前から増加傾向にあり、ソブリン投資家はこれらの原則の投資アプローチへの組み込みを進めています。

2024年の調査からはトレンドの転換が見られました。

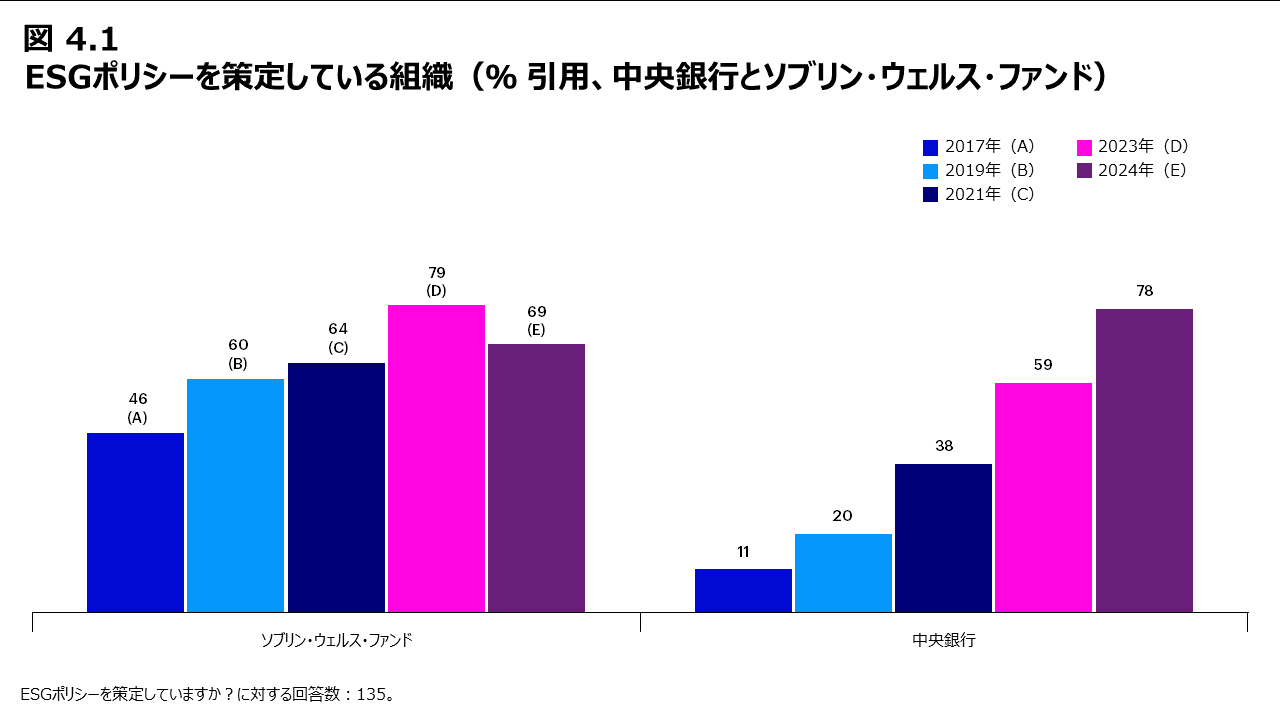

ESGポリシーを策定する中央銀行の数は引き続き増加しましたが、正式なESGポリシーを備えたソブリン・ウェルス・ファンドの割合は減少に転じました(図4.1)。

こうしたESG採用における明確な後退は、関心またはコミットメントが弱まった現れではなく、ESG投資環境の成熟度が増して基準が厳格化したことを反映するものです。ESG原則の理解と適用に関して投資家の洗練度が向上するなかで、彼らは自身のポリシーと慣行の再評価を行っており、そのことがESG主導型アプローチを真に構成するものの合理化につながっています。このことは、ソブリン投資家がより厳格な定義を適用しており、以前のアプローチは近年登場したより高度な基準を満たさない可能性があると認識していることを意味します。

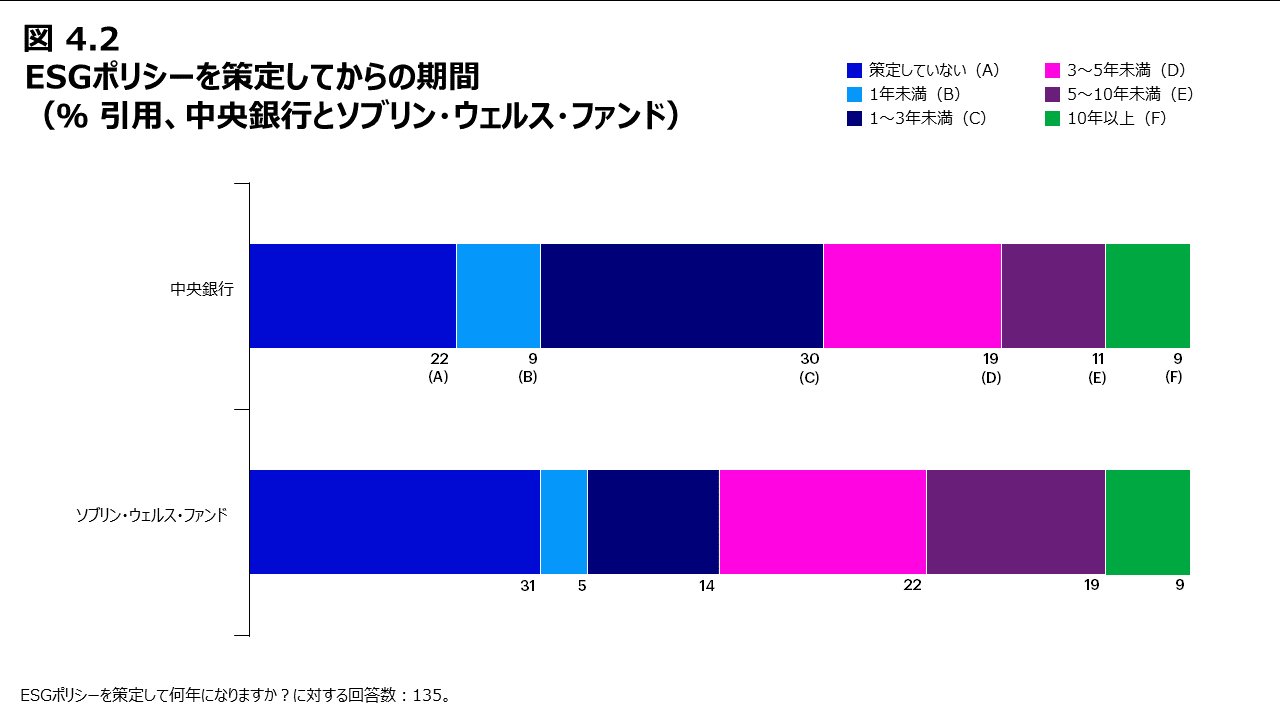

同時に、ESGポリシーを策定してから5年以上が経過している投資家の割合は上昇を続け、クリティカル・マスに達しています。中央銀行の5行に1行、およびソブリン・ウェルス・ファンドの3つに1つでは、十分な時間をかけてESGを投資戦略に深く組み込んでいます(図4.2)。ある欧米の中央銀行は、「ESGが登場してからおよそ20年になります。ESGプログラムを立ち上げたければ、そうするためのリソースは十分に存在します。慎重なステークホルダーを納得させる十分なデータがあります」と述べました。

基準を上げているESG

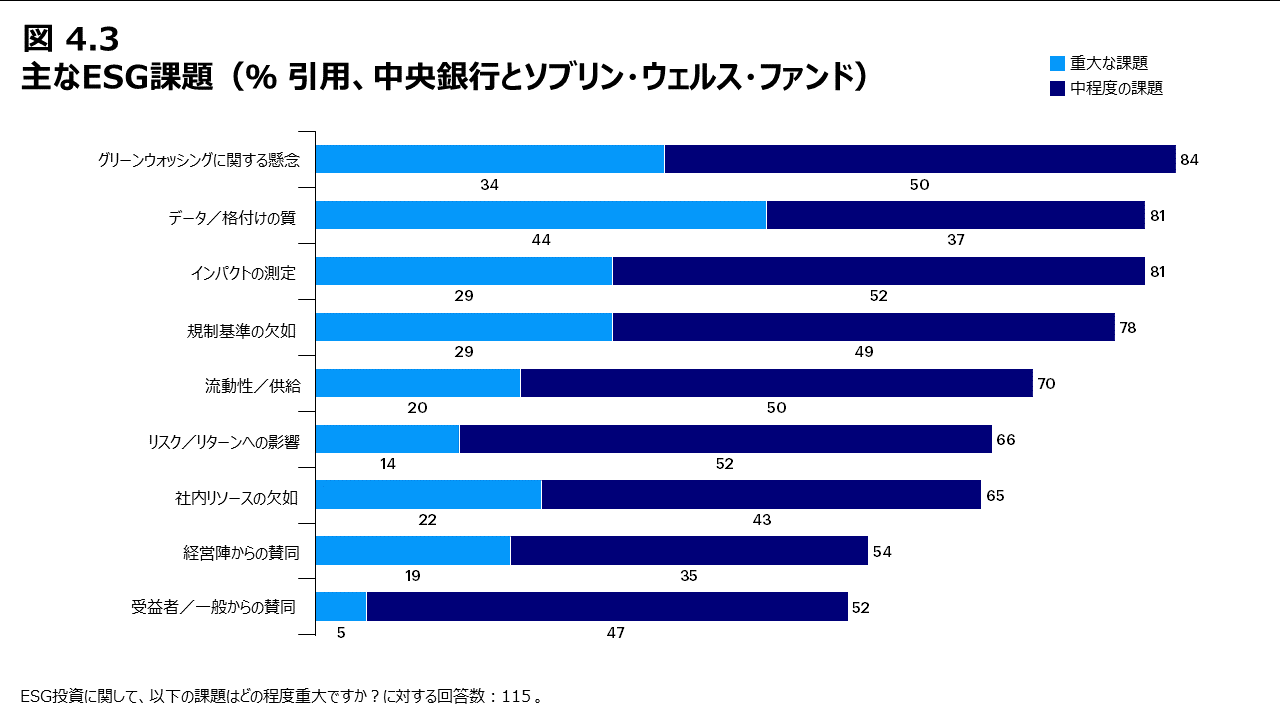

ESG投資が成熟するなか、それに伴う期待と課題も成熟しています。ソブリン投資家が認識する主な課題については、その種類に変化はありませんが、重大性は拡大しています。2019年には「データ/格付けの質」がESG投資にとって最大の課題とみなされていました。その後にESGに関するデータやレポートについては大幅に進歩しましたが、投資家の期待も同様に高まっています。2024年には、ソブリン・ウェルス・ファンドと中央銀行の81%が引き続き「データ/格付けの質」を課題として挙げ、そのうちの44%が大きな課題であると回答しました(図4.3)。

こうした注目の高まりは「グリーンウォッシングに関する懸念」につながります。回答者の84%はそれを課題として認識し、それに「インパクトの測定」(81%)の難しさが僅差で続きました。このような課題は、ESG投資の透明性、標準化、説明責任に対する要求の高まりを強調します。ソブリン投資家はもはや表面的なコミットメントに満足していません。彼らは自らのESG投資の有効性と影響の明白な証拠を求めているのです。

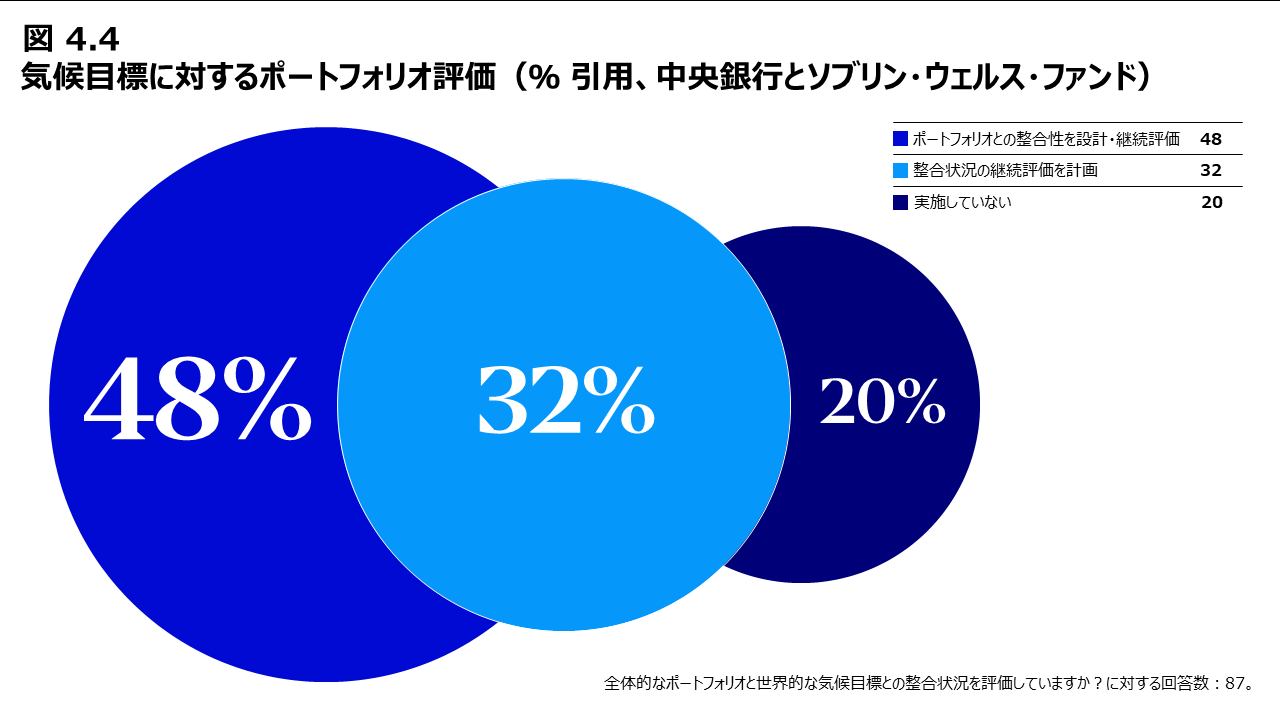

こうしたより大きな説明責任を求める動きは、ソブリン投資家が設定する野心的な目標にいっそう深く反映されています。回答者のおよそ半数は世界的な気候目標に合わせてポートフォリオを設計・継続評価し、32%はそうする計画であると回答しました(図4.4、41ページ)。ある新興国市場の中央銀行は、「私たちにとって、ESGは意見の割れるトピックではなく、すでに多くの精査が行われおり、世間の注目はより高まっています。正当化しなければならないのはESGの利用方法なのです。」と説明しました。

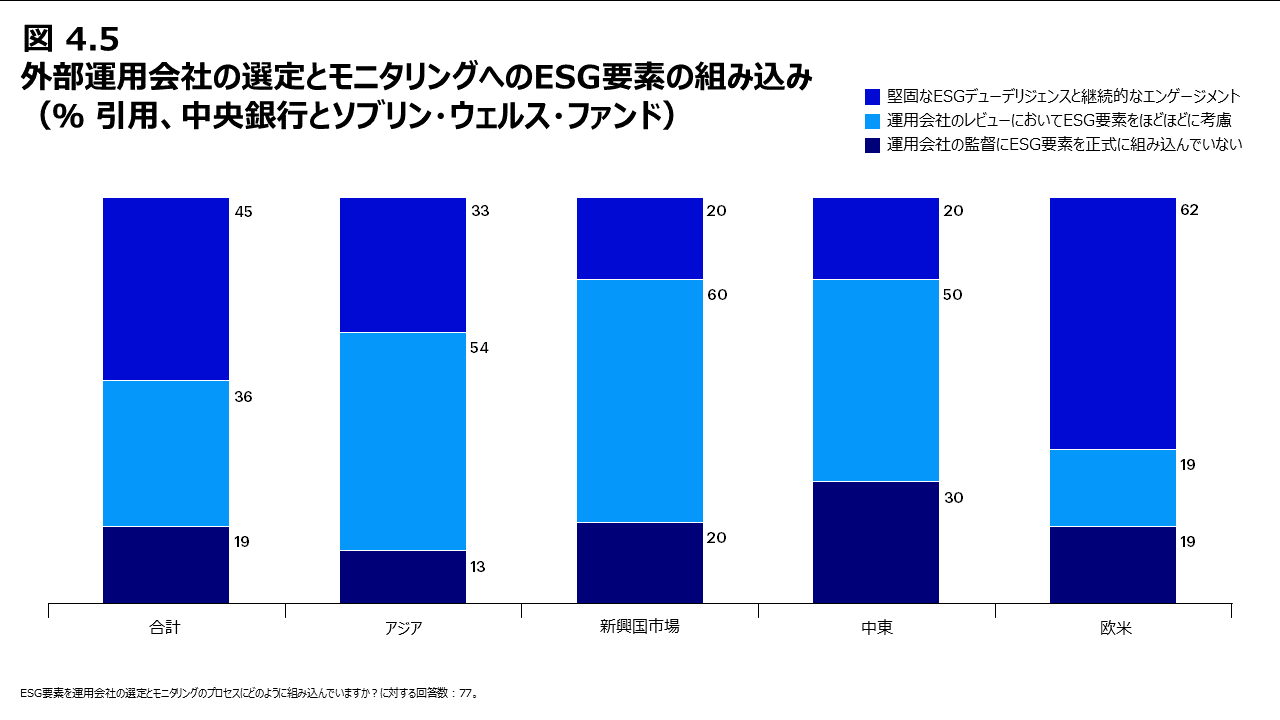

こうしたことから、ソブリン・ウェルス・ファンドと中央銀行は、グリーンウォッシング・リスクを緩和して報告要件を満たすために、資産運用会社への依存を高めています。その結果、81%が運用会社の選定と監督でESG要素を検討するとし、そのうちの45%が堅固なESGデューデリジェンスと継続的なエンゲージメントを組み込むと回答しました。

この割合は特に欧米で高くなっています。この地域では、知識の共有と欧州の厳格な報告基準のために、62%の回答者が堅固なプロセスを構築していました(図4.5、42ページ)。

ESG要素を運用会社の選定と監督のプロセスに組み込むソブリン投資家の割合が高い状況は、ESG成熟の波及効果を表しています。投資家がESGアプローチで洗練度を高めるなかで、マンデートの獲得と維持のためにESG慣行を改善する動機を得た資産運用会社にも同じことを期待します。

気候リスクはリターンにとって重大な要素

回答者の70%が、気候変動の影響と移行リスクを、今後10年間の世界経済にとっての重要なリスクとして挙げており(図1.3、10ページ)、ESGの「E(環境)」が引き続き最優先事項になることは明白です。気候リスクはもはや遠い未来の問題ではなく、差し迫った投資リスクとして認識されています。気候変動の物理的影響のほか、低炭素経済への移行とそれに伴う移行リスクは、ポートフォリオに直接的かつ重大な影響を及ぼすものとしてみなされています。

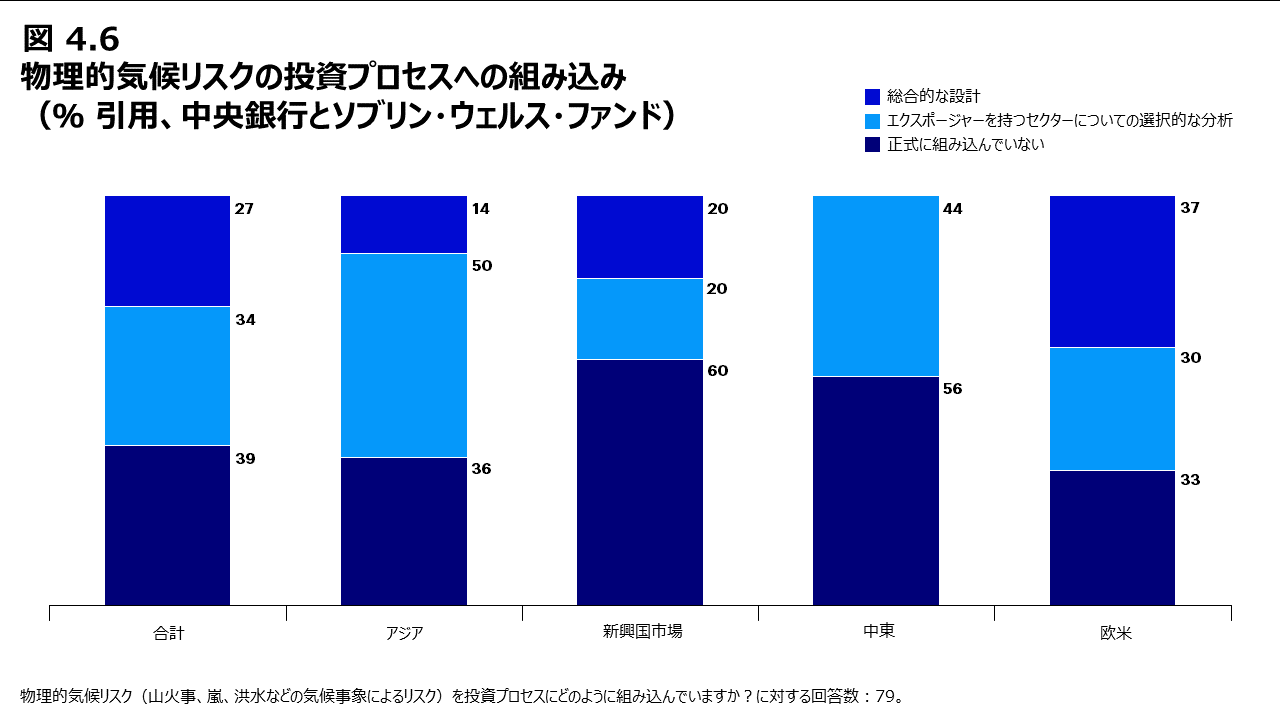

現在、回答者の61%が物理的な気候リスクを投資プロセスに織り込んでいます(図4.6)。ソブリン・ウェルス・ファンドにとって物理的気候リスクは、海岸のホテルや地震リスクがある地域の製造工場など、個別の投資機会を評価する上で突出した要素となります。この時に、リスク管理ツールとしてのESG要素の組み込みが真にその効果を発揮し、投資家は投資期間に渡る潜在的影響を評価します。

こうした資産レベルでの粒度が細かい物理的気候リスク評価は、環境リスク管理にとって極めて重要なパートとしてみなされるようになっており、投資家はポートフォリオレベルでは識別できないかもしれないリスクを特定し、場合によっては緩和することができるようになるでしょう。例えば、海岸近くの物件は従来の金融指標に基づけば、健全な投資対象に見えるかもしれませんが、増大する海面上昇リスクと、発生頻度が高まる暴風雨を織り込んだ場合には、評価結果が変わる可能性があります。

多くの中央銀行が、炭素税と自然災害に対するポートフォリオのストレステストで自国の金融機関を支援する一方、その準備資産の範囲内でESGポリシーを実行することは困難とする見方があります。リスク選好の範囲内でより積極的なグリーン投資に分散化を行う能力は多くの場合で限られており、中央銀行が持つ株主権限とエンゲージメント力は、公平性に関する規則によって制限される可能性があります。しかしながら、中央銀行は新しい資産クラスへの分散化を進めており、その多くはこうした新しい投資が気候目標達成にいかにして貢献することができるかに注目しています。

特筆すべきことに、ソブリン・ウェルス・ファンドと中央銀行の約39%が物理的気候リスクを正式に組み込んでいませんでした。その一部はこの要因を、これらのリスクがすでに市場価格に公正に織り込まれていると想定しているからだとしています。また、専門知識または能力の欠如を挙げているところもあります。しかしその他大勢にとって、データの問題は依然として最大の障害です。彼らは個々の投資についてその場その場で決定を下すだけでなく、環境リスクを定量化しようと奮闘しています。物理的気候リスクに関して、標準化された信頼性の高いデータが欠如していることは、投資プロセスへの組み込みを普及させる上で重大な障壁になっています。

気候リスクモデルやシナリオ分析ツールの開発など、この分野で前進は見られますが、多くのソブリン投資家は、この情報を実行可能な考察に変換することが依然として困難だと語っています。

エネルギー転換:現実と機会とのバランス

気候変動の緩和と移行の広範な取り組みの一環として、ソブリン投資家は、現在の化石燃料依存という現実と低炭素経済に向けた移行が提供する機会とのバランスを取っています。これには気候変動緩和テクノロジーと、気候変動の根本的原因に対処しつつ、魅力的な投資機会を提供する気候ソリューションへの投資が含まれます。同時に回答者の多くは、自らの移行アプローチが現実に根差していることを強調し、世界経済が依然として化石燃料に大きく依存していることを認識しています。ある新興国市場のソブリン・ウェルス・ファンドは、「石油がなくなることはないでしょう。それは今後20年間、強い影響力を持ち続けます」と述べました。

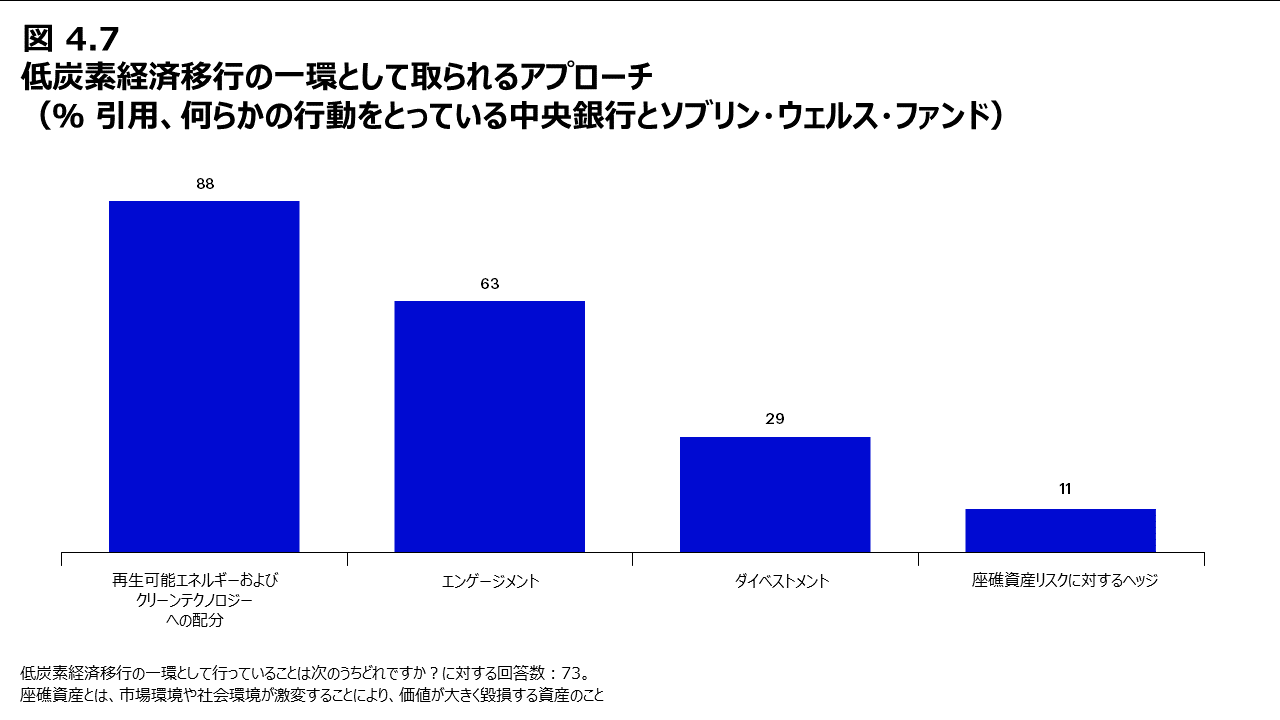

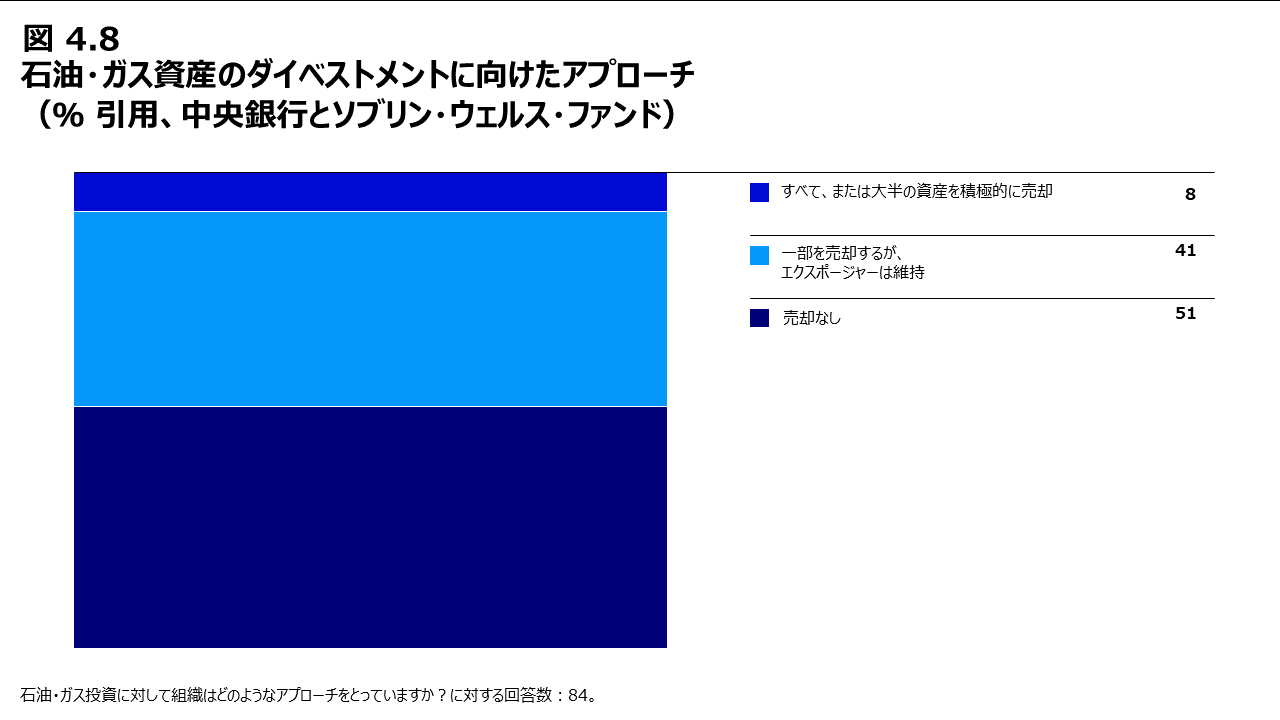

こうしたことから、ソブリン・ウェルス・ファンドと中央銀行は一般的に、高炭素資産の完全なダイベストメントではなく、エンゲージメントと再生可能エネルギーへの配分の組み合わせを選好しています(図4.7、4.8)。このようなエネルギー転換に関する実利的な見方は、多くの回答者が示したものです。彼らは低炭素経済に移行する必要性を認識しつつも、多くの場合でこの移行には時間がかかると強調しています。

化石燃料は経済のシステムと基盤に深く組み込まれており、それを入れ替えるには多額の投資と技術的なイノベーションが必要になります。回答者は、資本を再生可能エネルギーとクリーンテクノロジーに徐々に振り向けながら、転換を奨励するために化石燃料会社と対話を続けることで、いかにして低炭素経済への移行を支援しながら、リスクを管理し、リターンを維持することができるかについて強調しました。あるアジアに拠点を置くソブリン・ウェルス・ファンドは、「高炭素セクターを完全に排除するのではなく、ネットゼロへの移行で企業を支援することに価値があると信じています」と述べました。

資本集約的な今後の道筋

気候変動の緩和の極めて重要な側面である、低炭素経済への移行には多額の設備投資が必要になります。これはソブリン投資家にとって、再生可能エネルギー、クリーンテクノロジー、その他の気候ソリューションの成長をサポートする魅力的な投資機会を提供します。ソブリン投資家は、ポートフォリオを気候変動緩和・適応の目標と整合させることで、移行に貢献しつつ、低炭素な未来へのシフトがもたらす経済的利益を得ることができると考えます。

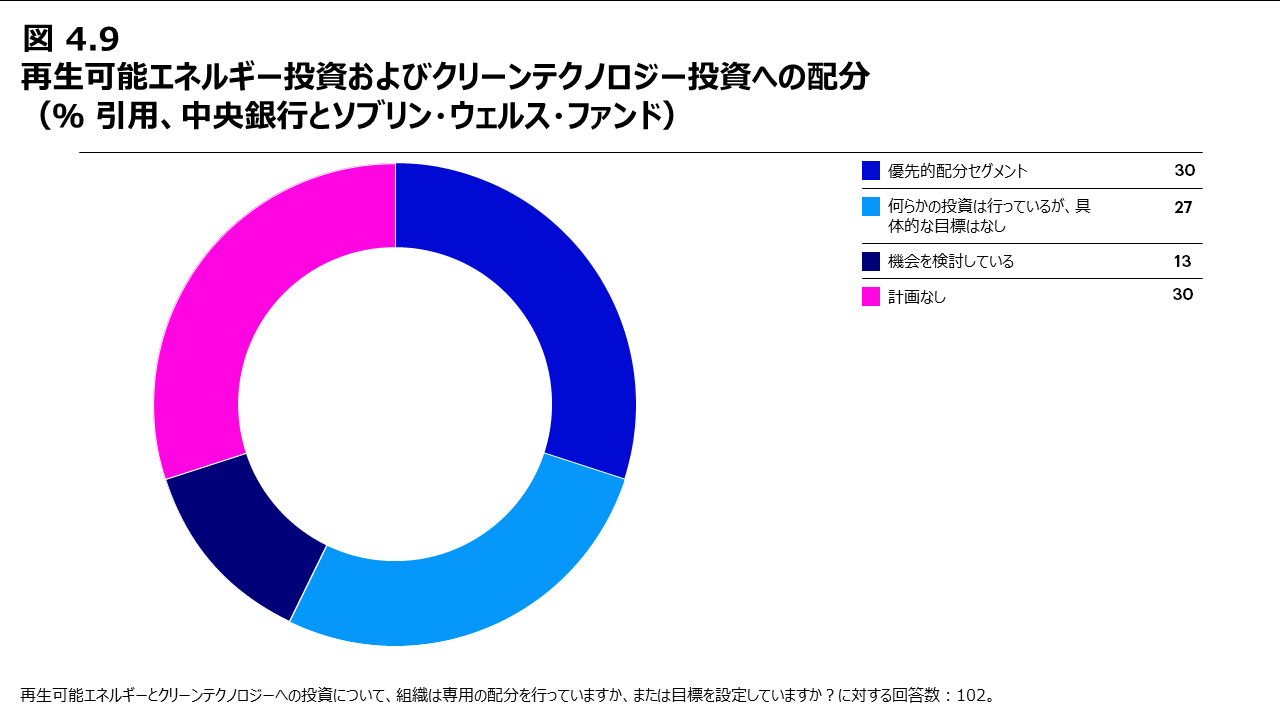

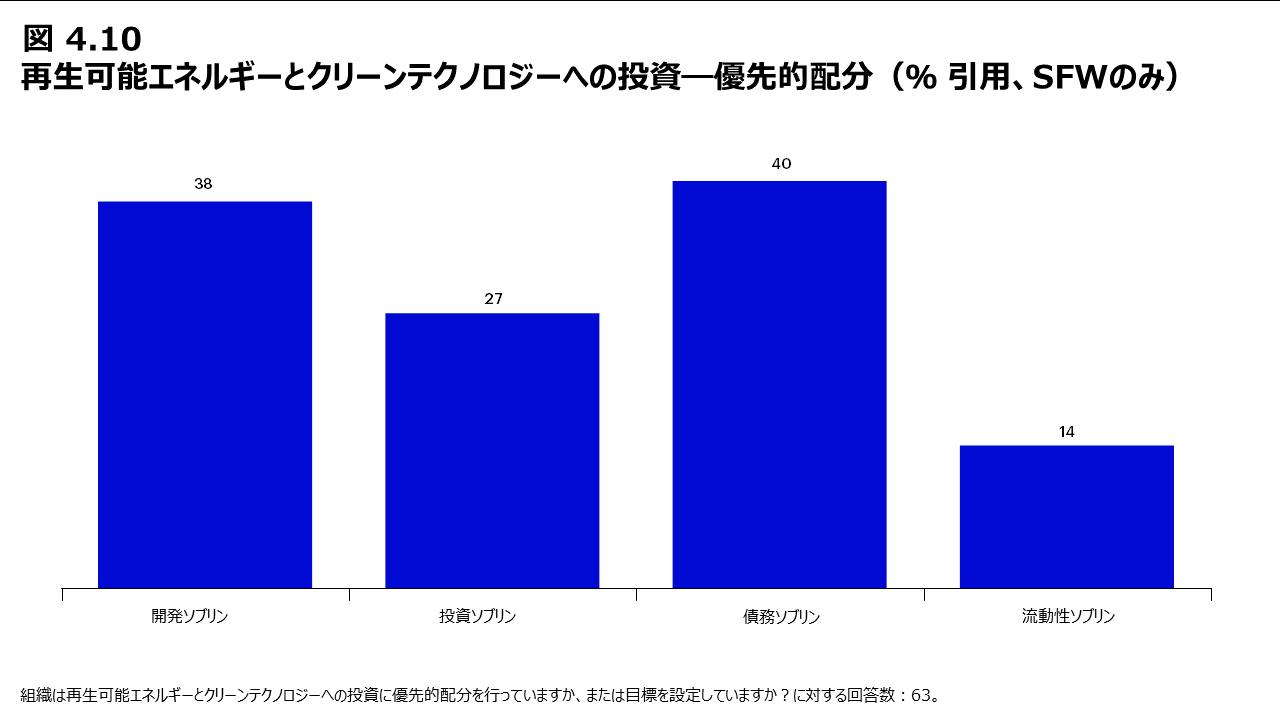

そのため、ソブリン投資家の30%は再生可能エネルギーとクリーンテクノロジーを優先的配分セグメントとして認識し、27%はこの分野に何らかの投資を行っています(図4.9)。特に開発ソブリンと債務ソブリンは多くの場合で、ソーシャルグッドと、この種の投資の魅力を高める長期的かつ安定的なリターンに対する強いマンデートを持っています(図4.10)。

これらの投資は長期に渡って安定的で予測可能なキャッシュフローを生み出す可能性を提供し、多くの国家の債務の特徴と合致します。また明白な環境的・社会的便益をもたらし、持続可能な開発目標の達成と気候変動対策に貢献します。

しかしながら、優先的配分セグメントに指定されたとしても、大半の投資家は、他の投資と同様に、これらの投資が自らのリスクとリターンのニーズをどのくらい巧みに満たすのかに基づいて判断します。再生可能エネルギーとクリーンテクノロジーへの投資は、少なくとも一組織のネットゼロ目標に対する影響で突出している限りにおいて、その長期性のために際立っています。ある欧州のソブリン・ウェルス・ファンドは、「私たちは確かに再生可能エネルギーとクリーンテクノロジーへの投資が及ぼす環境面への影響を考慮していますが、主な焦点は今もこれらの投資が全体的なリスクとリターンの目標に合致することを確認することに置いています」と述べました。

このことは、「環境的に避けては通れないもの」と「投資機会」という、エネルギー転換の二面性を浮き彫りにします。プラスの環境影響は重要な検討要素ですが、投資決定を促す唯一の要素ではありません。投資家は、これらの投資が全体的なポートフォリオ戦略と乖離しておらず、金融上の義務を果たすのに必要なリターンをもたらすことを今も確認する必要があることを強調しています。

炭素回収―エネルギー転換の次なるフロンティアか?

再生可能エネルギーとグリーンインフラへの投資は確立されており、よく知られた投資オプションを提供しますが、炭素回収テクノロジーはより新しく、確実性に乏しい機会の分野として認識されています。

大気中の二酸化炭素を除去して永続的に貯蔵することを目指すこれらのテクノロジーは、まだ開発と商業化の初期段階にあります。

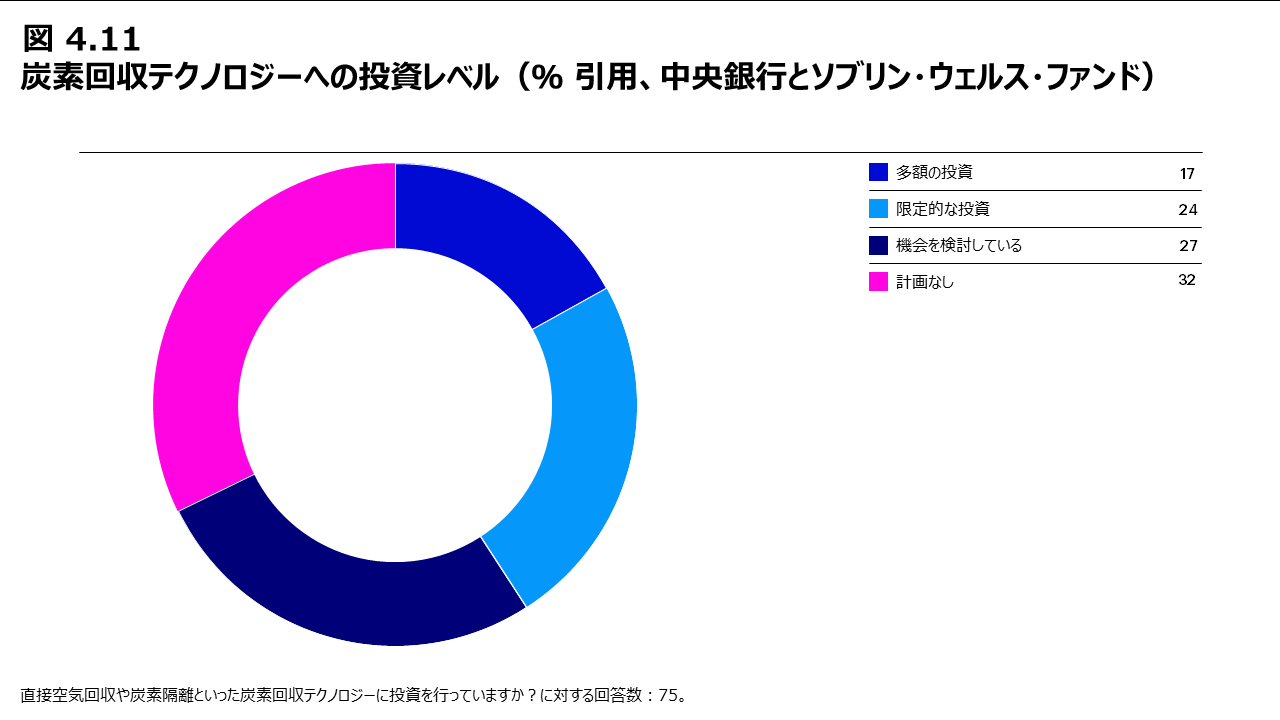

これらのテクノロジーには気候変動緩和を支援するポテンシャルがありますが、ソブリン投資家は炭素回収市場に慎重な姿勢でアプローチしています。現在炭素回収テクノロジーに投資を行っている回答者はわずか41%でしたが、再生可能エネルギーへの投資を行っている回答者の割合は57%でした(図4.11)。投資への主な障壁には、確かな実績がないこと、政策・規制環境が不確実であること、多くの炭素回収プロジェクトでは資本コストが高く、投資回収期間が長いことなどがあります。あるアジアのソブリン・ウェルス・ファンドは、「これらのテクノロジーの多くはまだ開発の初期段階にあり、拡張性と費用対効果に関して疑問があります」と説明しました。

もっともなことですが、特に再生可能エネルギーという形で利用可能な、より確立された代替案が存在する場合には、ソブリン投資家は証明されていないテクノロジーに多額の資金を投じることに慎重です。しかしながら、こうした躊躇は、より多くのリスクを進んで引き受けようとする者には好機をもたらします。炭素回収テクノロジーが成熟して、その有効性を示すなかで、回答者は、先行者がこの市場の成長から恩恵を受ける立場に立つ可能性があることを強調しました。これこそがソブリン・ウェルス・ファンドの長期的な視野が特に有利に働く分野であり、彼らはこれらのテクノロジーの開発に投資を行い、長い時間をかけてその商業化を支援することができるのです。

まとめ

エネルギー転換はソブリン・ウェルス・ファンドと中央銀行に課題と機会の両方をもたらします。ESG要素の検討が主流になるなか、ソブリン投資家は基準を上げ、投資からより多くのものを得ることを期待しています。かつては遠い未来の脅威と考えられていた気候変動は、今や行動が必要な、差し迫った、緊急を要するリスクとして認識されています。ソブリン・ウェルス・ファンドと中央銀行は、世界経済における化石燃料の現在の役割を認識しつつ、低炭素な未来を作る原動力となるテクノロジーとインフラへの投資を加速させるという、実利的でバランスの取れたアプローチで対応しています。

第12回目となるインベスコ グローバル・ソブリン・アセット・マネジメント・スタディによると、地政学的緊張がインフレを上回るソブリン投資家の主な懸念事項となり、新興国市場に関する投資への関心が高まっていることが分かりました。

予測不能なマクロ環境下にあって、ソブリン・ウェルス・ファンドはポートフォリオの再調整を行い、株式やプライベート・クレジット、ヘッジファンドに軸を移しています。

新興国市場が勢いを増すなか、ファンドは選択的なアプローチを取り、インドを選好しています。

ソブリン・ウェルス・ファンドにとってプライベート・クレジットの魅力が増しており、多くがファンドおよび直接取引を通じて投資を行っています。ソブリン・ウェルス・ファンドは先進国市場を選好しますが、新興国市場の開拓も行っており、ディフェンシブ戦略とオポチュニスティック戦略のバランスを取って競争の激しい環境を乗り切ろうとしています。

ソブリン投資家は投資プロセスへのAI導入を進めており、必要不可欠なツールになるAIのポテンシャルを認識しています。課題は存在しますが、ファンドは障壁を乗り越えるためにトレーニングとパートナーシップへの投資を行っています。

中央銀行の間ではESGの導入が進んでいますが、ソブリン・ウェルス・ファンドは市場が成熟するなかで自らのアプローチを精緻化しています。

気候リスクは重大な要素として認識されており、投資家はポートフォリオを世界的な気候目標に整合させようとしています。

エネルギー転換を促す方策として、エンゲージメントと再生可能エネルギーへの配分は、完全なダイベストメントよりも好まれています。

世界的に先行き不透明感が広がるなか、中央銀行は準備金の積み増しと分散化を行っています。準備金の武器化と米国債務水準の上昇に関する懸念のために、金の魅力は高まっています。中央銀行がリターン強化とリスク削減を試みるなか、新興国市場への配分が増えています。

当資料は、一般もしくは個人投資家向けに作成されたものではありません。当資料は、情報提供を目的として、インベスコ・グループの海外拠点において作成され、英文でリリースされた「Invesco Global Sovereign Asset Management Study 2024」をインベスコ・アセット・マネジメント株式会社(以下、「弊社」)が入手してご提供するものであり、法令 に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。また過去の運用実績は、将来の運用成果を保証するものではありません。当資料に記載された一般的な経済、市場に関する情報およびそれらの見解や予測は、いかなる金融商品への投資の助言や推奨の提供を意図するものでもなく、また将来の動向を保証あるいは示唆するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。本文で詳述した当資料の分析は、一定の仮定に基づくものであり、その結果の確実性を表明するものではありません。分析の際の仮定は変更されることもあり、それに伴い当初の分析の結果と重要な差異が生じる可能性もあります。当資料について事前の許可なく複製、引用、転載、転送を行うことを禁じます。

3856963-JP